Содержание

- 2. Литература 1. Теплова Т.В. 7 ступеней анализа инвестиций в реальные активы. Российский опыт/Т.В. Теплова. – М.:

- 3. Ступени совершенствования управления инвестиционной деятельностью: от бюджета капитальных вложений к инвестированию в стратегические конкурентные преимущества Вторая

- 4. Пирамида VBI: от стратегии компании финансовой и инвестиционной стратегии и управленческим механизмам поддержки Управленческие механизмы поддержки:

- 5. Инвестиционная деятельность в рамках VBI и SVGI важный элемент — финансовая структура (понятие матричной структуры управления

- 6. Типичные проблемы при отказе от матричной структуры управления и бюджетирования инвестиционного процесса Значительная часть инвестиционного бюджета

- 7. Типичные ошибки в разработке инвестиционной программы российских компаний Аналитические (ошибки в построении модели анализа) Учитываются только

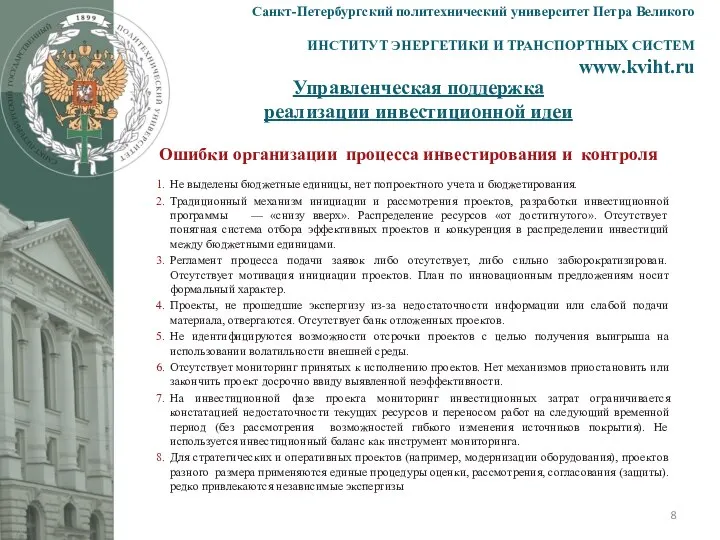

- 8. Ошибки организации процесса инвестирования и контроля Не выделены бюджетные единицы, нет попроектного учета и бюджетирования. Традиционный

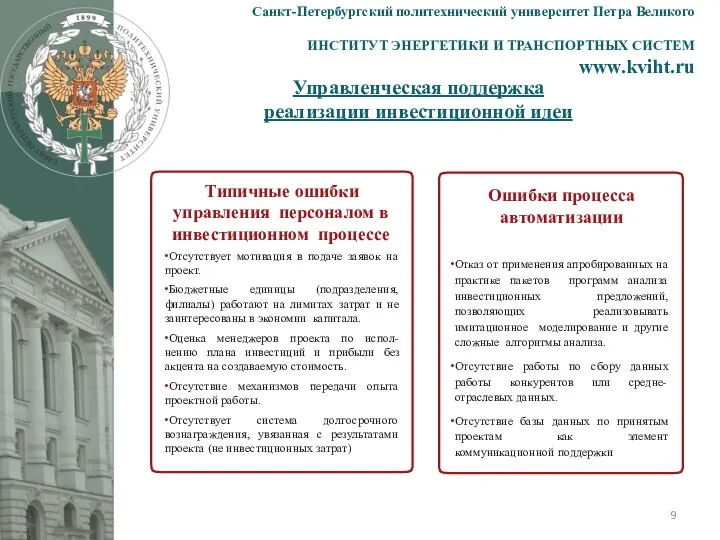

- 9. Типичные ошибки управления персоналом в инвестиционном процессе Отсутствует мотивация в подаче заявок на проект. Бюджетные единицы

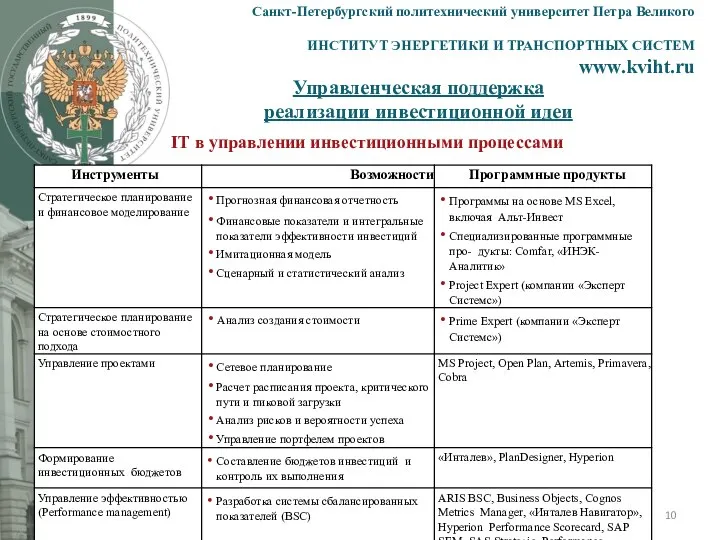

- 10. IT в управлении инвестиционными процессами

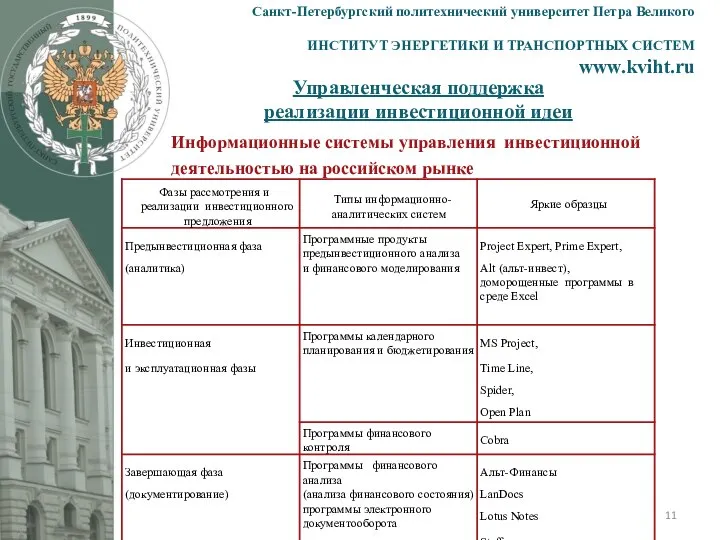

- 11. Информационные системы управления инвестиционной деятельностью на российском рынке

- 13. АЛЬТ-ИНВЕСТ Профессиональная компьютерная модель для оценки инвестиционных проектов, составления ТЭО и бизнес-плана АЛЬТ-ИНВЕСТ ПРИМ Компьютерная модель

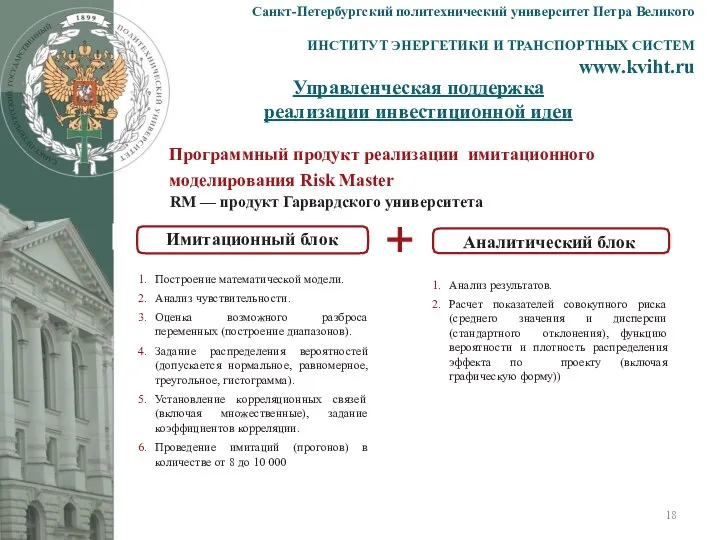

- 18. Программный продукт реализации имитационного моделирования Risk Master RM — продукт Гарвардского университета Имитационный блок Аналитический блок

- 20. Скачать презентацию

Слайд 2Литература

1. Теплова Т.В. 7 ступеней анализа инвестиций в реальные активы. Российский опыт/Т.В.

Литература

1. Теплова Т.В. 7 ступеней анализа инвестиций в реальные активы. Российский опыт/Т.В.

2. Рогова Е.М., Ткаченко Е.А. Управление реальными инвестициями: Учебное пособие. СПб.: Издательство Вернера Регена, 2007. – 256 с.

3. Кириченко О.С., Кисленко Н.А., Комзолов А.А., Мещерин И.В., Сафонов В.С. Комплексная методология анализа эффективности и рисков инвестиционных проектов в газовой промышленности. – М.: Газпром ВНИИГАЗ, 2009. – 168 с.

4. Инвестиции: учебник / кол. авторов; под ред. Г.П.Подшиваленко. – 2-е изд., стер. – М.: КНОРУС, 2009. – 496 с.

5. Сухова Л.Ф., Чернова Н.А. Практикум по разработке бизнес-плана и финансовому анализу предприятия: учебное пособие. – М.: Финансы и статистика, 2007. – 160 с.: ил.

6. Рогова Е.М., Ткаченко Е.А. Основы управления финансами и финансовое планирование: Учебное пособие. СПб.: Издательство Вернера Регена, 2006. – 256 с.

Санкт-Петербургский политехнический университет Петра Великого

ИНСТИТУТ ЭНЕРГЕТИКИ И ТРАНСПОРТНЫХ СИСТЕМ

www.kviht.ru

Слайд 3Ступени совершенствования управления инвестиционной деятельностью: от бюджета капитальных вложений к инвестированию в

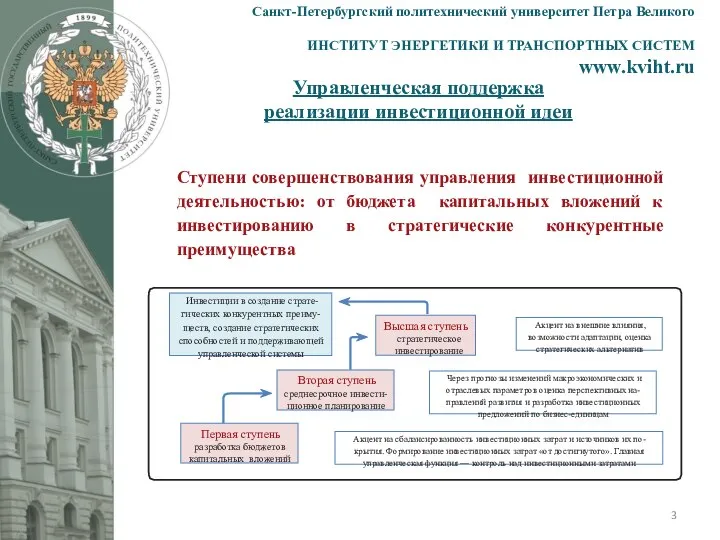

Ступени совершенствования управления инвестиционной деятельностью: от бюджета капитальных вложений к инвестированию в

Вторая ступень среднесрочное инвести- ционное планирование

Через прогнозы изменений макроэкономических и отраслевых параметров оценка перспективных на- правлений развития и разработка инвестиционных предложений по бизнес-единицам

Высшая ступень стратегическое инвестирование

Акцент на внешние влияния, возможности адаптации, оценка стратегических альтернатив

Первая ступень разработка бюджетов капитальных вложений

Акцент на сбалансированность инвестиционных затрат и источников их по- крытия. Формирование инвестиционных затрат «от достигнутого». Главная управленческая функция — контроль над инвестиционными затратами

Инвестиции в создание страте- гических конкурентных преиму- ществ, создание стратегических способностей и поддерживающей управленческой системы

Слайд 4Пирамида VBI: от стратегии компании финансовой и инвестиционной стратегии и управленческим механизмам

Пирамида VBI: от стратегии компании финансовой и инвестиционной стратегии и управленческим механизмам

Управленческие механизмы поддержки: разработка финансовой структуры, регламентов, положений, аналитических моделей и методов отбора, мониторинга инвестиционных предложений, средств технической поддержки аналитики и учета и др.

Стратегия

Поддержка стратегии финансовой

и инвестиционной политики (функциональными

стратегиями),

ведущей к увеличению стоимости

Формирование финансовых ограничений на капитал

Выработка инвестиционных приоритетов

Слайд 5Инвестиционная деятельность в рамках VBI и SVGI важный элемент — финансовая структура

Инвестиционная деятельность в рамках VBI и SVGI важный элемент — финансовая структура

Слайд 6Типичные проблемы при отказе от матричной структуры управления и бюджетирования инвестиционного процесса

Значительная

Типичные проблемы при отказе от матричной структуры управления и бюджетирования инвестиционного процесса

Значительная

Используются единые модели и алгоритмы оценки проектов, различающихся по факторам риска и неопределенности, стратегической значимости.

Отсутствует сбалансированность инвестиционных потребностей и финансирования из-за акцента на прибыль как источника финансирования (игнорирование выгод других источников). Результат — всплески инвестиций при росте прибыли, не увязанные со стратегией компании.

Принцип формирования бюджета — «от достигнутого». Следствие — принципы «потрать или потеряешь», «больше потратишь — больше получишь», сезонные всплески расходов конца года.

Отсутствует текущий мониторинг:

сбалансированности инвестиционной программы (нет инвестиционного баланса);

эффективности «попроектной», что не позволяет принять решение о выходе из проекта или об изменении условий реализации (т.е. игнорирование опционной стоимости).

Отсутствует ретроспективный анализ проектов, что не позволяет накапливать опыт (человеческий капитал)

Слайд 7Типичные ошибки в разработке инвестиционной программы российских компаний

Аналитические (ошибки в построении модели

Типичные ошибки в разработке инвестиционной программы российских компаний

Аналитические (ошибки в построении модели

Учитываются только финансовые критерии, игнорируется множественность целей и возможных эффектов по проектам. Не разделяются модели для проектов социально-экологической направленности и чисто коммерческих проектов. Все проекты имеют единый статус при построении модели.

Используются единые модели для проектов разных уровней неопределенности среды инвестиционных предложений.

Некорректно учитываются операционные затраты (используется метод себестоимости единицы). Пренебрежение к учету инвестиций в оборотный капитал (хотя по ряду проектов инвестиции могут достигать 50% вложений во внеоборотные активы).

Некорректно вводится ставка дисконта. Типичны ошибки с отражением рисков в ставке дисконта.

Субъективность в введении макропараметров проекта (инфляция, обменный курс и т.п.).

Не проводится стресс-тест проектов (количественные оценки рисков и их влияние на возможные результаты).

Игнорируются портфельные эффекты.

Не учитывается возможность создания стоимости за счет финансовых решений (введение заемного финансирования рассматривается как вынужденный элемент модельной конструкции из-за недостаточности собственных средств).

Не анализируется создание проектом займовой мощности для реализации других программ и высокорискованных проектов

Слайд 8Ошибки организации процесса инвестирования и контроля

Не выделены бюджетные единицы, нет попроектного учета

Ошибки организации процесса инвестирования и контроля

Не выделены бюджетные единицы, нет попроектного учета

Традиционный механизм инициации и рассмотрения проектов, разработки инвестиционной программы — «снизу вверх». Распределение ресурсов «от достигнутого». Отсутствует понятная система отбора эффективных проектов и конкуренция в распределении инвестиций между бюджетными единицами.

Регламент процесса подачи заявок либо отсутствует, либо сильно забюрократизирован. Отсутствует мотивация инициации проектов. План по инновационным предложениям носит формальный характер.

Проекты, не прошедшие экспертизу из-за недостаточности информации или слабой подачи материала, отвергаются. Отсутствует банк отложенных проектов.

Не идентифицируются возможности отсрочки проектов с целью получения выигрыша на использовании волатильности внешней среды.

Отсутствует мониторинг принятых к исполнению проектов. Нет механизмов приостановить или закончить проект досрочно ввиду выявленной неэффективности.

На инвестиционной фазе проекта мониторинг инвестиционных затрат ограничивается констатацией недостаточности текущих ресурсов и переносом работ на следующий временной период (без рассмотрения возможностей гибкого изменения источников покрытия). Не используется инвестиционный баланс как инструмент мониторинга.

Для стратегических и оперативных проектов (например, модернизации оборудования), проектов разного размера применяются единые процедуры оценки, рассмотрения, согласования (защиты). редко привлекаются независимые экспертизы

Слайд 9Типичные ошибки управления персоналом в инвестиционном процессе

Отсутствует мотивация в подаче заявок на

Типичные ошибки управления персоналом в инвестиционном процессе

Отсутствует мотивация в подаче заявок на

Бюджетные единицы (подразделения, филиалы) работают на лимитах затрат и не заинтересованы в экономии капитала.

Оценка менеджеров проекта по испол- нению плана инвестиций и прибыли без акцента на создаваемую стоимость.

Отсутствие механизмов передачи опыта проектной работы.

Отсутствует система долгосрочного вознаграждения, увязанная с результатами проекта (не инвестиционных затрат)

Ошибки процесса автоматизации

Отказ от применения апробированных на практике пакетов программ анализа инвестиционных предложений, позволяющих реализовывать имитационное моделирование и другие сложные алгоритмы анализа.

Отсутствие работы по сбору данных работы конкурентов или средне- отраслевых данных.

Отсутствие базы данных по принятым проектам как элемент коммуникационной поддержки

Слайд 10IT в управлении инвестиционными процессами

IT в управлении инвестиционными процессами

Слайд 11Информационные системы управления инвестиционной деятельностью на российском рынке

Информационные системы управления инвестиционной деятельностью на российском рынке

Слайд 13АЛЬТ-ИНВЕСТ

Профессиональная компьютерная модель для оценки инвестиционных проектов, составления ТЭО и бизнес-плана

АЛЬТ-ИНВЕСТ ПРИМ

Компьютерная

АЛЬТ-ИНВЕСТ

Профессиональная компьютерная модель для оценки инвестиционных проектов, составления ТЭО и бизнес-плана

АЛЬТ-ИНВЕСТ ПРИМ

Компьютерная

АЛЬТ-ИНВЕСТ СУММ

Профессиональная компьютерная модель для оценки инвестиционных проектов с возможностью построения полного финансового плана действующего предприятия

АЛЬТ-ИНВЕСТ

Компьютерная модель для проведения ретроспективного анализа финансового состояния предприятия и расчета прогнозных финансовых показателей

АЛЬТ-ИНВЕСТ НЕФТЕГАЗ

Предназначена для оценки экономической эффективности и финансовой реализуемости инвестиционных проектов с учетом особенностей нефтегазовой отрасли

АЛЬТ-ИНВЕСТ СУММ НЕФТЕГАЗ

Предназначена для оценки экономической и финансовой реализуемости инвестиционных проектов с учетом особенностей нефтегазовой отрасли с возможностью построения полного финансового плана действующего предприятия

Слайд 18Программный продукт реализации имитационного моделирования Risk Master

RM — продукт Гарвардского университета

Имитационный блок

Аналитический

Программный продукт реализации имитационного моделирования Risk Master

RM — продукт Гарвардского университета

Имитационный блок

Аналитический

Построение математической модели.

Анализ чувствительности.

Оценка возможного разброса переменных (построение диапазонов).

Задание распределения вероятностей (допускается нормальное, равномерное, треугольное, гистограмма).

Установление корреляционных связей (включая множественные), задание коэффициентов корреляции.

Проведение имитаций (прогонов) в количестве от 8 до 10 000

Анализ результатов.

Расчет показателей совокупного риска (среднего значения и дисперсии (стандартного отклонения), функцию вероятности и плотность распределения эффекта по проекту (включая графическую форму))

Бизнес-план. Основные разделы бизнес-плана

Бизнес-план. Основные разделы бизнес-плана Анализ численности трудовых мигрантов

Анализ численности трудовых мигрантов Современная конъюнктура мирового товарного рынка

Современная конъюнктура мирового товарного рынка Белорусский государственный университет. Кафедра менеджмента и организации здравоохранения

Белорусский государственный университет. Кафедра менеджмента и организации здравоохранения Экономика приусадебного участка

Экономика приусадебного участка Предмет, методы и функции экономической теории

Предмет, методы и функции экономической теории Экономическая теория. Структура учебного курса экономической теории

Экономическая теория. Структура учебного курса экономической теории Устойчивость работы объектов экономики в чрезвычайных ситуациях

Устойчивость работы объектов экономики в чрезвычайных ситуациях Категории рынка труда

Категории рынка труда Образец. Технико-экономическое обоснование выхода предприятия на новые рынки

Образец. Технико-экономическое обоснование выхода предприятия на новые рынки Рыночное равновесие

Рыночное равновесие Базовые понятия региональной экономики

Базовые понятия региональной экономики Trh práce v Bielorusku

Trh práce v Bielorusku Державне регулювання економіки. Тема 8

Державне регулювання економіки. Тема 8 Производство как объект управления. Тема 1

Производство как объект управления. Тема 1 Частные и экономические блага. Роль государства в экономике

Частные и экономические блага. Роль государства в экономике Равновесие на рынке труда. Равновесная ставка заработной платы

Равновесие на рынке труда. Равновесная ставка заработной платы Персонал торгового предприятия как объект управления

Персонал торгового предприятия как объект управления Русско-турецкие дипломатические отношения и экономическое сотрудничество

Русско-турецкие дипломатические отношения и экономическое сотрудничество Оценка эффективности информатизации

Оценка эффективности информатизации Антиинфляционная политика С.Ю.Витте. Инфляция в конце XIX в

Антиинфляционная политика С.Ю.Витте. Инфляция в конце XIX в Социально-экономическая модель( по примеру СНГ Армения)

Социально-экономическая модель( по примеру СНГ Армения) Маркетинг территории

Маркетинг территории Шумоизоляционные панели

Шумоизоляционные панели Введение в экономику. Лекция по модели AD-AS

Введение в экономику. Лекция по модели AD-AS Рынки факторов производства и распределение доходов

Рынки факторов производства и распределение доходов Ситуационный подход к управлению

Ситуационный подход к управлению Экономика приусадебного хозяйства

Экономика приусадебного хозяйства