Математические методы анализа динамики цен на нефтегазовых рынках в работах американских экономистов

Содержание

- 2. Цель работы: проведение анализа экономической составляющей инвестиционных проектов освоения месторождений. Поставленные задачи: изучить методы управления инвестиционными

- 3. Рассматриваемые работы Pindyck R.S. The Long-Run Evolution of Energy Prices.// Energy Journal. 1999.Vol.20. N.2; Dias M.A.G.,

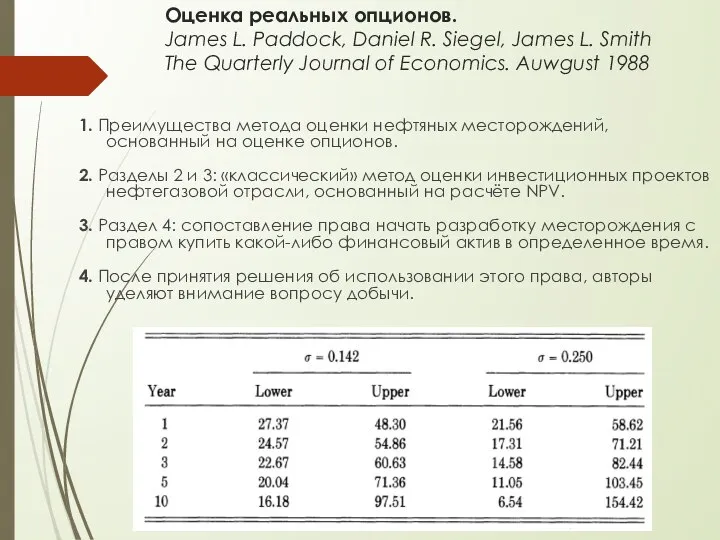

- 4. Оценка реальных опционов. James L. Paddock, Daniel R. Siegel, James L. Smith The Quarterly Journal of

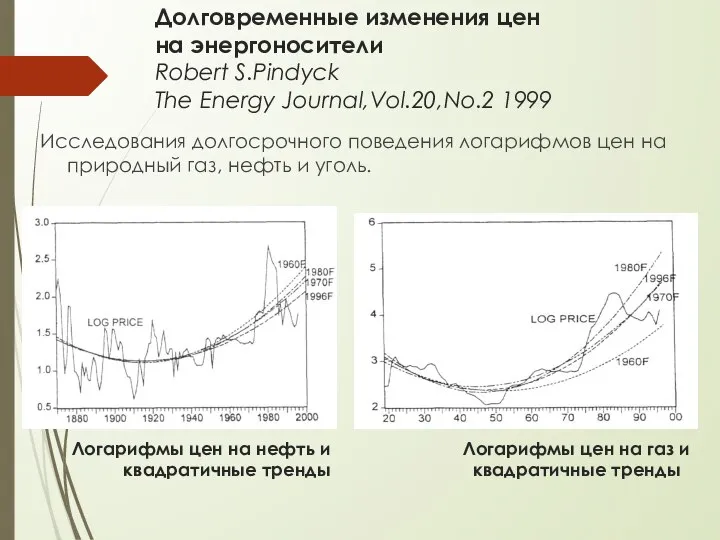

- 5. Долговременные изменения цен на энергоносители Robert S.Pindyck The Energy Journal,Vol.20,No.2 1999 Исследования долгосрочного поведения логарифмов цен

- 6. Краткое описание разделов Модель авторегрессии: Модель, в которой уровень цен задаётся формулой: Логарифмы уровня цен описываются

- 7. Нефтяные концессии по опционам с продлеваемым сроком. Dias M.A.G, Rocha K.M.S First: "Workshop on Real Options",

- 8. Кратковременные вариации и долговременная динамика товарных цен Eduardo Schwartz, James E. Smith Management Science Informs Vol.

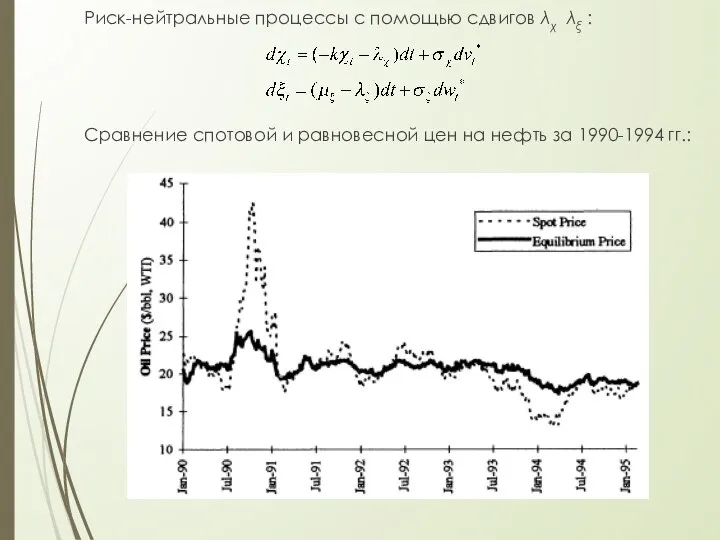

- 9. Риск-нейтральные процессы с помощью сдвигов λχ λξ : Сравнение спотовой и равновесной цен на нефть за

- 11. Скачать презентацию

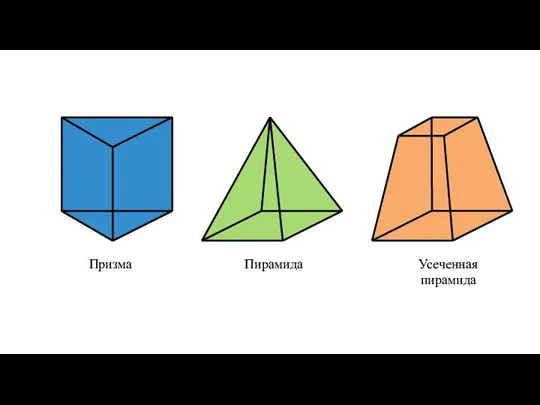

Пирамида. Площади поверхностей. Объём. Многогранники

Пирамида. Площади поверхностей. Объём. Многогранники Нематематики о математике

Нематематики о математике Симметрия в искусстве

Симметрия в искусстве Прямоугольный треугольник

Прямоугольный треугольник Умножение десятичных дробей

Умножение десятичных дробей Экскурсия по п. Каменоломни, с помощью десятичных дробей

Экскурсия по п. Каменоломни, с помощью десятичных дробей Ломаная. Длина ломаной

Ломаная. Длина ломаной Презентация на тему ГИА 2013. Модуль АЛГЕБРА №7

Презентация на тему ГИА 2013. Модуль АЛГЕБРА №7  Иерархическая кластеризация

Иерархическая кластеризация Формулы приведения

Формулы приведения Особенности и логика построения курса Математика и конструирование

Особенности и логика построения курса Математика и конструирование Вычитание предшествующего числа

Вычитание предшествующего числа Проецирование

Проецирование Симметрия. Виды симметрии

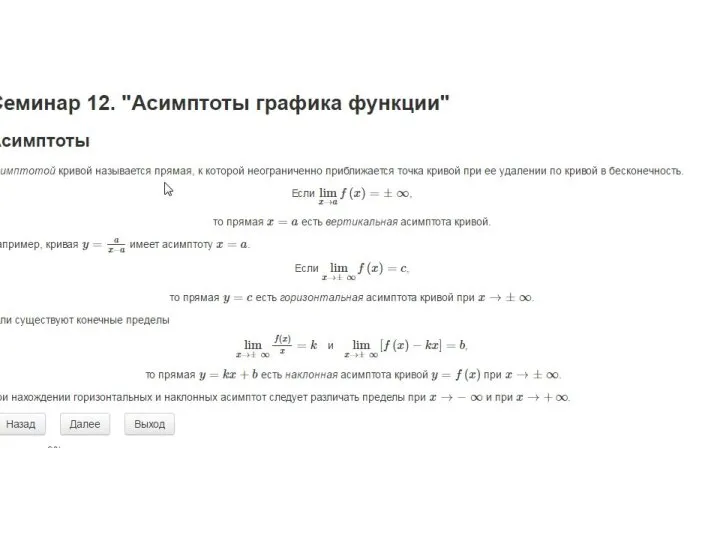

Симметрия. Виды симметрии Асимптоты графика функции

Асимптоты графика функции деление многочлена на многочлен столбиком

деление многочлена на многочлен столбиком Круглые тела

Круглые тела Многочлены от нескольких переменных

Многочлены от нескольких переменных Понятие квадратного корня из неотрицательного числа

Понятие квадратного корня из неотрицательного числа Презентация по математике "Загадочное число П" -

Презентация по математике "Загадочное число П" -  Решение задач на вычисление площади поверхности призмы

Решение задач на вычисление площади поверхности призмы Преглед историје рачунарства

Преглед историје рачунарства 04.17.21.00[1]

04.17.21.00[1] Сложение отрицательных чисел

Сложение отрицательных чисел Урок 9 Розв. типових задач

Урок 9 Розв. типових задач История возникновения числа ПИ

История возникновения числа ПИ Задание 3(профиль) 8 (база)

Задание 3(профиль) 8 (база) Обыкновенные дифференциальные уравнения первого порядка. Задача и теорема Коши. Общее и частное решения

Обыкновенные дифференциальные уравнения первого порядка. Задача и теорема Коши. Общее и частное решения