Содержание

- 2. Мировой рынок. Фьючерсы на зерно и масличный комплекс. АГРОСПИКЕР. Технический анализ меню MGE CBOT KBOT WCE

- 3. Итоги недели АГРОСПИКЕР. Технический анализ меню Зерновые: На прошедшей неделе существенный рост показала пшеница. На СВОТ

- 4. СВОТ. Пшеница (мягкая краснозерная озимая) – Wheat (SRW) АГРОСПИКЕР. Технический анализ Технический анализ ситуации Результаты последней

- 5. MATIF. Пшеница ( Мукомольная #2 ) – Wheat (Milling #2) АГРОСПИКЕР. Технический анализ Технический анализ ситуации

- 6. LCE. Пшеница ( Англия ) – Wheat (LWH) АГРОСПИКЕР. Технический анализ Технический анализ ситуации Результаты последней

- 7. Пшеница. Ценовые ожидания на основе фьючерсов с дальними сроками поставки АГРОСПИКЕР. Технический анализ Рост цен на

- 8. СВОТ. Кукуруза – Corn АГРОСПИКЕР. Технический анализ Технический анализ ситуации Последняя неделя – слабое движение вверх

- 9. Кукуруза. Ценовые ожидания на основе фьючерсов с дальними сроками поставки АГРОСПИКЕР. Технический анализ меню Урожай 2007г.

- 10. WCE. Ячмень – Barley АГРОСПИКЕР. Технический анализ Технический анализ ситуации Последняя неделя – снижение рынка на

- 11. Ячмень. Ценовые ожидания на основе фьючерсов с дальними сроками поставки АГРОСПИКЕР. Технический анализ меню Урожай 2007г.

- 12. WCE. Овес – Oats АГРОСПИКЕР. Технический анализ Технический анализ ситуации Последняя неделя – снижение рынка на

- 13. MATIF. Рапс – Rapeseed (Европа) АГРОСПИКЕР. Технический анализ Технический анализ ситуации За прошедшую неделю на европейском

- 14. WCE. Рапс – Rapeseed (Canola) - Канада АГРОСПИКЕР. Технический анализ Технический анализ ситуации Рынок рапса в

- 15. СВОТ. Соя – Soybeans АГРОСПИКЕР. Технический анализ Технический анализ ситуации Рынок сои за неделю показал снижение

- 16. СВОТ. Соевое масло – Soybean Oil АГРОСПИКЕР. Технический анализ Технический анализ ситуации Соевое масло показало рост

- 17. СВОТ. Соевый шрот – Soybean Meal АГРОСПИКЕР. Технический анализ Технический анализ ситуации Рынок соевого шрота снизился

- 18. Масличные. Ценовые ожидания на основе фьючерсов с дальними сроками поставки АГРОСПИКЕР. Технический анализ меню Урожай 2007г.

- 19. Топливный этанол – Denatured Fuel Ethanol АГРОСПИКЕР. Технический анализ Технический анализ ситуации Анализ: Рынок этанола находится

- 20. CRB Future Indexes Grains & Oilseeds - Зерновые и масличные АГРОСПИКЕР. Технический анализ меню

- 21. CRB Future Indexes Livestock - Домашний скот АГРОСПИКЕР. Технический анализ меню

- 22. CRB Future Indexes Energy - Энергетический индекс АГРОСПИКЕР. Технический анализ меню

- 24. Скачать презентацию

Слайд 2Мировой рынок. Фьючерсы на зерно и масличный комплекс.

АГРОСПИКЕР. Технический анализ

меню

MGE

CBOT

KBOT

WCE

LIFFE

MATIFF

Мировой рынок. Фьючерсы на зерно и масличный комплекс.

АГРОСПИКЕР. Технический анализ

меню

MGE

CBOT

KBOT

WCE

LIFFE

MATIFF

Слайд 3Итоги недели

АГРОСПИКЕР. Технический анализ

меню

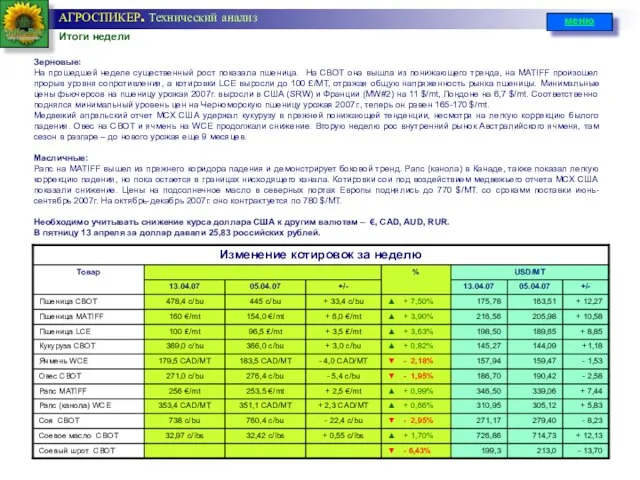

Зерновые:

На прошедшей неделе существенный рост показала пшеница. На СВОТ

Итоги недели

АГРОСПИКЕР. Технический анализ

меню

Зерновые:

На прошедшей неделе существенный рост показала пшеница. На СВОТ

Медвежий апрельский отчет МСХ США удержал кукурузу в прежней понижающей тенденции, несмотря на легкую коррекцию былого падения. Овес на СВОТ и ячмень на WCE продолжали снижение. Вторую неделю рос внутренний рынок Австралийского ячменя, там сезон в разгаре – до нового урожая еще 9 месяцев.

Масличные:

Рапс на MATIFF вышел из прежнего коридора падения и демонстрирует боковой тренд. Рапс (канола) в Канаде, также показал легкую коррекцию падения, но пока остается в границах нисходящего канала. Котировки сои под воздействием медвежьего отчета МСХ США показали снижение. Цены на подсолнечное масло в северных портах Европы поднялись до 770 $/MT. со сроками поставки июнь-сентябрь 2007г. На октябрь-декабрь 2007г. оно контрактуется по 780 $/MT.

Необходимо учитывать снижение курса доллара США к другим валютам – €, CAD, AUD, RUR.

В пятницу 13 апреля за доллар давали 25,83 российских рублей.

Слайд 4СВОТ. Пшеница (мягкая краснозерная озимая) – Wheat (SRW)

АГРОСПИКЕР. Технический анализ

Технический анализ

СВОТ. Пшеница (мягкая краснозерная озимая) – Wheat (SRW)

АГРОСПИКЕР. Технический анализ

Технический анализ

Результаты последней недели – выход рынка из понижающего тренда. Рост цен на + 33,4 c/bu (+ 12,27$/MT) (+7,5%)

Медвежьи факторы и их составляющие:

1. МСХ США. Апрель. Увеличена оценка мирового производства пшеницы в 2006/07г на 1,4 млн.тн.

2. МСХ США. Увеличение площадей сева под урожай 2007г. на 5%.

3. МСЗ Март. Оценка производства пшеницы в сезоне 2007/08 - 624 млн.тн., т.е. больше на 34 млн.тн урожая 2006г. Погодные условия оцениваются как хорошие для озимых культур, в связи с чем ожидаются большие урожаи в Европе, СНГ, США, Южной Америке, Индии и Австралии.

Бычьи факторы и их составляющие:

1. МСХ США. Апрель. Увеличена оценка мирового потребления пшеницы в 2006/07г на 1,3 млн.тн.

2.. В текущем сезоне конечные запасы мирового рынка пшеницы достигли минимума. В ноябрьском прогнозе они составили – 118,828 млн.тн. (16,4%). Апрельская оценка КЗ/ОП составляет – 16,6%.

Анализ : Неделя открылась на отметке 470 c/bu, что выше закрытия позапрошлой недели на 25 c/bu. Так рынок отреагировал на похолодание с выпадением снега на великих равнинах. Эксперты не могут дать точную оценку ущерба, но считают, что некоторые посевные площади SRW будут пересеяны либо соей, либо кукурузой. В середине недели рынок «принял» отчет МСХ США, в котором практически на равные объемы - 1,4 и 1,3 млн.тн были увеличены оценки мирового производства и потребления. Но для США значительно уменьшилось отношение КЗ/ОП с 23,3% до 20,3%. В октябре и ноябре 2006г. этот показатель был равен 20,2%. Снижение на 3% КЗ/ОП стало возможным благодаря росту внутреннего потребления на 700 тыс.тн и экспорта на 680 тыс.тн. Стоит заметить, что в течение недели доллар терял силу и в пятницу 13 апреля за него уже давали 25,83 российских рублей. Девальвация доллара делала конкурентной американскую пшеницу на мировом рынке. На прошлой неделе экспортные продажи пшеницы в США составили 789,5 тыс.тн, что значительно выше ожиданий рынка : 250-450 тыс.тн. Все хорошие новости нашли отражение в динамике рынка. Неделя закончилась крайне оптимистично – большим бычьим сигналом. Теханализ говорит нам о том, что рынок вышел из мартовского понижающего тренда. На фоне роста котировок пшеницы в Лондоне и Париже, фьючерсы в Чикаго могут получить поддержку, но скорее всего будут оставаться конкурентными.

(Прокрутка взад/вперед колесика мышки управляет анимацией слайда)

price c/bu ; usd/tn = c/bu / 2,72155 ; 1MT = 36,7437bu

меню

Уровень поддержки

Уровень сопротивления

Слайд 5MATIF. Пшеница ( Мукомольная #2 ) – Wheat (Milling #2)

АГРОСПИКЕР. Технический анализ

Технический

MATIF. Пшеница ( Мукомольная #2 ) – Wheat (Milling #2)

АГРОСПИКЕР. Технический анализ

Технический

Результаты последней недели – прорыв уровня сопротивления и рост на 3,9% ( +6,0 €/mt ) (+10,58$/MT)

Французская пшеница значительно окрепла на фоне сокращения запасов и ограниченного предложения. Дополнительно рынок услышал мнение экспертов, что апрельские температуры выше нормы могут быстро уменьшить запасы влаги в почве и увеличить опасность низкой влагообеспеченности посевов под урожай 2007г. Рынок вернулся к своим сезонным максимумам. Уровень сопротивления сейчас находится на высотах октября-ноября 2006г. – 162-163 евро/тн. Индикаторы показывают силу быков и не исключают прорыв сопротивления.

(Прокрутка взад/вперед колесика мышки управляет анимацией слайда)

price EURO/MT

меню

Уровень поддержки

Уровень сопротивления

Слайд 6LCE. Пшеница ( Англия ) – Wheat (LWH)

АГРОСПИКЕР. Технический анализ

Технический анализ ситуации

Результаты

LCE. Пшеница ( Англия ) – Wheat (LWH)

АГРОСПИКЕР. Технический анализ

Технический анализ ситуации

Результаты

На лондонской товарной бирже, фьючерсы пшеницы также устремились вверх. Рынок достиг уровня сопротивления в 100 £/MT. Осцилляторы пока не достигли зоны перекупленности, что говорит о возможном продолжении движения вверх. В этом случае следующим уровнем сопротивления станет 105 £/MT.

(Прокрутка взад/вперед колесика мышки управляет анимацией слайда)

price EURO/MT

меню

Уровень сопротивления

Уровень поддержки

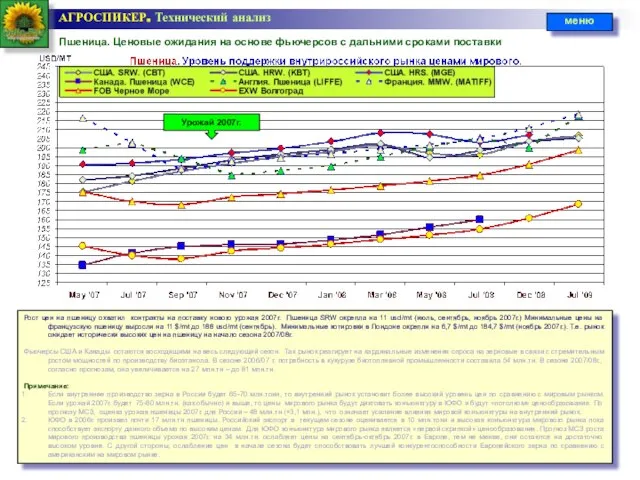

Слайд 7Пшеница. Ценовые ожидания на основе фьючерсов с дальними сроками поставки

АГРОСПИКЕР. Технический анализ

Рост

Пшеница. Ценовые ожидания на основе фьючерсов с дальними сроками поставки

АГРОСПИКЕР. Технический анализ

Рост

Фьючерсы США и Канады остаются восходящими на весь следующий сезон. Так рынок реагирует на кардинальные изменения спроса на зерновые в связи с стремительным ростом мощностей по производству биоэтанола. В сезоне 2006/07 г. потребность в кукурузе биотопливной промышленности составила 54 млн.тн. В сезоне 2007/08г., согласно прогнозам, она увеличивается на 27 млн.тн – до 81 млн.тн.

Примечание:

Если внутреннее производство зерна в России будет 65-70 млн.тонн, то внутренний рынок установит более высокий уровень цен по сравнению с мировым рынком. Если урожай 2007г. будет 75-80 млн.тн. (как обычно) и выше, то цены мирового рынка будут диктовать конъюнктуру в ЮФО и будут «потолком» ценообразования. По прогнозу МСЗ, оценка урожая пшеницы 2007г. для России – 48 млн.тн (+3,1 млн.), что означает усиление влияния мировой конъюнктуры на внутренний рынок.

ЮФО в 2006г. произвел почти 17 млн.тн пшеницы. Российский экспорт в текущем сезоне оценивается в 10 млн.тонн и высокая конъюнктура мирового рынка пока способствует экспорту данного объема по высоким ценам. Для ЮФО конъюнктура мирового рынка является «первой скрипкой» ценообразования. Прогноз МСЗ роста мирового производства пшеницы урожая 2007г. на 34 млн.тн. ослабляет цены на сентябрь-октябрь 2007г. в Европе, тем не менее, они остаются на достаточно высоком уровне. С другой стороны, ослабление цен в начале сезона будет способствовать лучшей конкурентоспособности Европейского зерна по сравнению с американским на мировом рынке.

меню

Урожай 2007г.

Слайд 8СВОТ. Кукуруза – Corn

АГРОСПИКЕР. Технический анализ

Технический анализ ситуации

Последняя неделя – слабое

СВОТ. Кукуруза – Corn

АГРОСПИКЕР. Технический анализ

Технический анализ ситуации

Последняя неделя – слабое

Бычьи факторы и их составляющие:

1. Зафиксирован стремительный рост перерабатывающих мощностей для производства этанола в США. Оценка роста потребления биотопливной промышленности в США скорее всего не компенсируется ростом производства кукурузы, что отразится на сокращении экспорта и выльется в поддержку цен мирового рынка.

2. Существенная разница между объемом производства и потребления (см. диаграмму)

Медвежьи факторы и их составляющие:

1. МСХ США. Апрель. Увеличена оценка мирового производства на 2,7 млн.тн, сокращено внутренне потребление на 1,26 млн.тн, увеличены конечные запасы на 4 млн.тн. КЗ/ОП повышены на 0,5% до 11,32%. Касательно самих США, внутренне потребление уменьшено на 3,2 млн.тн, вследствие чего на 1,1% увеличены КЗ/ОП до 7,5%.

2. Мартовский прогноз МСХ США увеличил оценку мирового производства на 0,725 млн.тн до 693,148 млн.тн.

3. МСЗ GMR 365 Март. Прогнозирует увеличение производства кукурузы в 2007г. на 40 млн.тн., главным образом за счет США.

Анализ: Рынок кукурузы вернулся в прежний коридор. Медвежий отчет МСХ США не позволил изменить тенденцию. Но линия поддержки в 350 c/bu была проверена рынком второй раз, уже после отчета МСХ США, и не была прорвана. Учитывая близость линии поддержки, рынок может выйти из канала и начать боковой тренд. Индикаторы показывают рост силы быков для смены тенденции. Окончание падения может предвещать рост цен на пшеницу. Разница с кукурузой уже достигла 30,51 $/mt.

(Прокрутка взад/вперед колесика мышки управляет анимацией слайда)

price c/bu ; usd/tn = c/bu / 2,54012 ; 1MT = 39,36825 bu

меню

Уровень поддержки

Уровень сопротивления

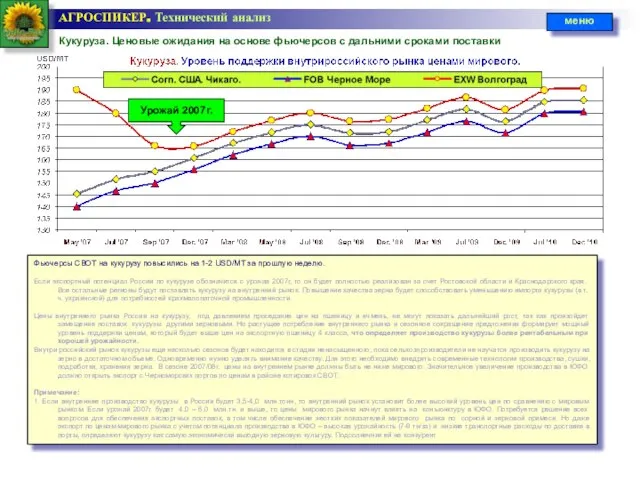

Слайд 9Кукуруза. Ценовые ожидания на основе фьючерсов с дальними сроками поставки

АГРОСПИКЕР. Технический анализ

меню

Урожай

Кукуруза. Ценовые ожидания на основе фьючерсов с дальними сроками поставки

АГРОСПИКЕР. Технический анализ

меню

Урожай

Фьючерсы СВОТ на кукурузу повысились на 1-2 USD/MT за прошлую неделю.

Если экспортный потенциал России по кукурузе обозначится с урожая 2007г, то он будет полностью реализован за счет Ростовской области и Краснодарского края. Все остальные регионы будут поставлять кукурузу на внутренний рынок. Повышение качества зерна будет способствовать уменьшению импорта кукурузы (в т.ч. украинской) для потребностей крахмалопаточной промышленности.

Цены внутреннего рынка России на кукурузу, под давлением проседания цен на пшеницу и ячмень, не могут показать дальнейший рост, так как произойдет замещение поставок кукурузы другими зерновыми. Но растущее потребление внутреннего рынка и сезонное сокращение предложения формирует мощный уровень поддержки ценам, который будет выше цен на экспортную пшеницу 4 класса, что определяет производство кукурузы более рентабельным при хорошей урожайности.

Внутри российский рынок кукурузы еще несколько сезонов будет находится в стадии ненасыщенного, пока сельхозпроизводители не научатся производить кукурузу на зерно в достаточном объеме. Одновременно нужно уделять внимание качеству. Для этого необходимо внедрять современные технологии производства, сушки, подработки, хранения зерна. В сезоне 2007/08г. цены на внутреннем рынке должны быть не ниже мирового. Значительное увеличение производства в ЮФО должно открыть экспорт с Черноморских портов по ценам в районе котировок CBOT.

Примечание:

1. Если внутреннее производство кукурузы в России будет 3,5-4,0 млн.тонн, то внутренний рынок установит более высокий уровень цен по сравнению с мировым рынком. Если урожай 2007г. будет 4,0 – 6,0 млн.тн. и выше, то цены мирового рынка начнут влиять на конъюнктуру в ЮФО. Потребуется решение всех вопросов для обеспечения экспортных поставок, в том числе обеспечение жестких показателей мирового рынка по сорной и зерновой примеси. Но даже экспорт по ценам мирового рынка с учетом потенциала производства в ЮФО – высокая урожайность (7-9 тн/га) и низкие транспортные расходы по доставке в порты, определяют кукурузу как самую экономически выгодную зерновую культуру. Подсолнечник ей не конкурент.

Слайд 10WCE. Ячмень – Barley

АГРОСПИКЕР. Технический анализ

Технический анализ ситуации

Последняя неделя – снижение

WCE. Ячмень – Barley

АГРОСПИКЕР. Технический анализ

Технический анализ ситуации

Последняя неделя – снижение

Бычьи факторы и их составляющие:

1. С июня 2006 г. по март 2007г. прогнозы МСХ США постепенно понижали оценку мирового производства на 6,055 млн.тн. Конечные запасы к общему потреблению за этот период понизились с 17,1% до 13,0%.

2. Рынок ячменя имеет мощную поддержку со стороны рынка кормового зерна, значительную часть которого составляет кукуруза.

3. Значительная разница объемов производства и потребления (см.диаграмму).

Медвежьи факторы и их составляющие:

1. МСЗ Март. Прогноз увеличения мирового производства ячменя в 2007г. на 12 млн. тн. Ожидается увеличение площадей сева ярового ячменя в Канаде и ЕС. Австралия также должна значительно увеличить предложение ячменя в новом сезоне.

Анализ: Рынок ячменя в Канаде продолжает снижение. Рынок остается слабым по сигналам индикаторов и возможностей смены тенденции нет.

(Прокрутка взад/вперед колесика мышки управляет анимацией слайда)

price CAD/MT

меню

Уровень поддержки

Уровень сопротивления

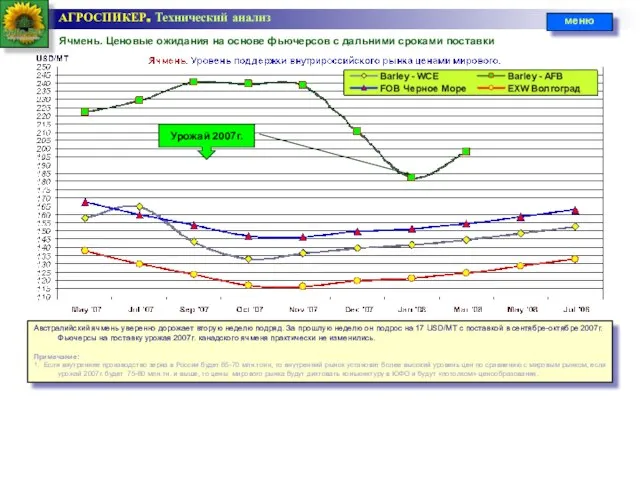

Слайд 11Ячмень. Ценовые ожидания на основе фьючерсов с дальними сроками поставки

АГРОСПИКЕР. Технический анализ

меню

Урожай

Ячмень. Ценовые ожидания на основе фьючерсов с дальними сроками поставки

АГРОСПИКЕР. Технический анализ

меню

Урожай

Австралийский ячмень уверенно дорожает вторую неделю подряд. За прошлую неделю он подрос на 17 USD/MT с поставкой в сентябре-октябре 2007г. Фьючерсы на поставку урожая 2007г. канадского ячменя практически не изменились.

Примечание:

1. Если внутреннее производство зерна в России будет 65-70 млн.тонн, то внутренний рынок установит более высокий уровень цен по сравнению с мировым рынком, если урожай 2007г. будет 75-80 млн.тн. и выше, то цены мирового рынка будут диктовать конъюнктуру в ЮФО и будут «потолком» ценообразования.

Слайд 12WCE. Овес – Oats

АГРОСПИКЕР. Технический анализ

Технический анализ ситуации

Последняя неделя – снижение

WCE. Овес – Oats

АГРОСПИКЕР. Технический анализ

Технический анализ ситуации

Последняя неделя – снижение

Бычьи факторы и их составляющие:

1. МСХ США прогнозирует снижение площадей сева на 3% под урожай 2007г.

2. С июня 2006 г. по март 2007г. прогнозы МСХ США постепенно понижали оценку мирового производства на 2,063 млн.тн. Конечные запасы к общему потреблению за этот период понизились с 13,3% до 11,3%.

3. Рост цен на овес будет способствовать сохранению площадей под этой культурой. Сейчас овес стоит дороже пшеницы, но совсем немного проигрывает в урожайности.

Анализ: Неделя закончилась большим бычьим сигналом. Укрепление цен на пшеницу оказало поддержку рынку овса. Наиболее вероятна коррекция падения.

(Прокрутка взад/вперед колесика мышки управляет анимацией слайда)

price (cent/bu) USD/tn = c/bu / 1.4515 1MT = 68,894438 bu

меню

Уровень поддержки

Уровень сопротивления

Слайд 13MATIF. Рапс – Rapeseed (Европа)

АГРОСПИКЕР. Технический анализ

Технический анализ ситуации

За прошедшую неделю

MATIF. Рапс – Rapeseed (Европа)

АГРОСПИКЕР. Технический анализ

Технический анализ ситуации

За прошедшую неделю

Бычьи факторы и их составляющие:

1. Рынок рапса расширяется в сторону технической переработки – производства биодизеля, что стимулирует расширение площадей сева.

Медвежьи факторы и их составляющие:

1. Плановый рост производства в ЕС-25 до 22 млн.тн. будет сдерживать рост цен.

2. Слабая конкуренция между рапсом и кукурузой за посевные площади практически не поддерживает рынок рапса в связи с развитием рынка биоэтанола.

Анализ: Рынок рапса вышел из прежнего канала в боковой тренд. Индикаторы показывают силу быков. Ослабление рынка не просматривается. Вероятно продолжение бокового тренда.

(Прокрутка взад/вперед колесика мышки управляет анимацией слайда)

EURO//MT

меню

Уровень сопротивления

Уровень поддержки

Слайд 14WCE. Рапс – Rapeseed (Canola) - Канада

АГРОСПИКЕР. Технический анализ

Технический анализ ситуации

Рынок рапса

WCE. Рапс – Rapeseed (Canola) - Канада

АГРОСПИКЕР. Технический анализ

Технический анализ ситуации

Рынок рапса

Анализ: Канадский рапс на прошлой неделе показал горизонтальное движение в рамках канала цен. Смену общей тенденции мы не наблюдаем.

(Прокрутка взад/вперед колесика мышки управляет анимацией слайда)

CAD/MT

меню

Уровень поддержки

Уровень сопротивления

Слайд 15СВОТ. Соя – Soybeans

АГРОСПИКЕР. Технический анализ

Технический анализ ситуации

Рынок сои за неделю

СВОТ. Соя – Soybeans

АГРОСПИКЕР. Технический анализ

Технический анализ ситуации

Рынок сои за неделю

Бычьи факторы и их составляющие:

1. МСХ США ожидает уменьшение посевных площадей на 11% под урожай 2007г.

Медвежьи факторы и их составляющие:

1. МСХ США. Апрель. Мировое производство. Увеличены НачЗап. на 1,46 млн.тн, производство на 4,1 млн.тн, КонЗап. на 3,5 млн.тн.

2. Прогнозы МСХ США изменялись с ноября 2006г. по апрель 2007г. таким образом, что КЗ/ОП выросли с 18,9% до 20,7%. В США КЗ/ОП увеличились в апреле на 0,8% до 20,3%

3. Рекордные переходящие запасы сдерживают рост цен.

Анализ: После медвежьего отчета МСХ США рынок провалился. Сильным уровнем поддержки будут ноябрьские и декабрьские максимумы – 715 c/bu. У рынка соевых бобов есть глобальная проблема – рост мировых Конечных Запасов. Это означает, что производство масличных растет быстрее потребления растительных масел. Рост запасов не может не сказаться на динамике цен. А объявленное сокращение посевных площадей в США как раз начало решения этой проблемы.

(Прокрутка взад/вперед колесика мышки управляет анимацией слайда)

price c/bu ; usd/tn = c/bu / 2,72155 ; 1 th = 36,7437 bu

меню

Уровень поддержки

Слайд 16СВОТ. Соевое масло – Soybean Oil

АГРОСПИКЕР. Технический анализ

Технический анализ ситуации

Соевое масло

СВОТ. Соевое масло – Soybean Oil

АГРОСПИКЕР. Технический анализ

Технический анализ ситуации

Соевое масло

Бычьи факторы и их составляющие:

1. В преддверии посевной под урожай 2007года, рост рынка позволит сохранить под соей необходимые посевные площади при конкуренции с кукурузой.

Анализ: Рынок соевого масла продолжает находится в восходящем тренде. МСХ США в апреле увеличил на 0,1% КЗ/ОП. Осцилляторы пока не находятся в зоне перекупленности. Рост рынка может продолжиться к верхней границе кориора, но дивергенция говорит о ослаблении рынка.

(Прокрутка взад/вперед колесика мышки управляет анимацией слайда)

price (cent/lbs) ; usd/tn = c/lbs*22.046

меню

Уровень поддержки

Уровень сопротивления

Слайд 17СВОТ. Соевый шрот – Soybean Meal

АГРОСПИКЕР. Технический анализ

Технический анализ ситуации

Рынок соевого

СВОТ. Соевый шрот – Soybean Meal

АГРОСПИКЕР. Технический анализ

Технический анализ ситуации

Рынок соевого

Бычьи факторы и их составляющие:

1. Рост цен частично обусловлен тенденцией рынка соевых бобов.

2. Рост индекса домашнего скота, как показателя расхода кормов.

Медвежьи факторы и их составляющие:

1. Апрельский прогноз МСХ США повысил отношение КЗ/ОП с 2,26% до 2,44%. На 400 тыс.тн. увеличились КонЗап, 283 тыс.тн НачЗап, 412 тыс.тн. производство.

Анализ: Рынок соевого шрота падал всю неделю к нижней границе канала. Увеличение запасов сои означает дополнительные объемы производства шрота. Хотя осцилляторы и находятся в зоне перепроданности, ожидаем коррекцию падения лишь в границах коридора. Сигналов смены общей тенденции нет.

(Прокрутка взад/вперед колесика мышки управляет анимацией слайда)

usd/mt

меню

Уровень поддержки

Уровень сопротивления

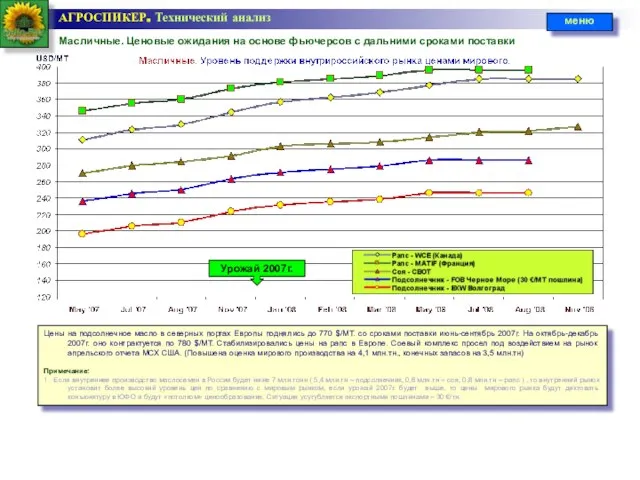

Слайд 18Масличные. Ценовые ожидания на основе фьючерсов с дальними сроками поставки

АГРОСПИКЕР. Технический анализ

меню

Урожай

Масличные. Ценовые ожидания на основе фьючерсов с дальними сроками поставки

АГРОСПИКЕР. Технический анализ

меню

Урожай

Цены на подсолнечное масло в северных портах Европы поднялись до 770 $/MT. со сроками поставки июнь-сентябрь 2007г. На октябрь-декабрь 2007г. оно контрактуется по 780 $/MT. Стабилизировались цены на рапс в Европе. Соевый комплекс просел под воздействием на рынок апрельского отчета МСХ США. (Повышена оценка мирового производства на 4,1 млн.тн., конечных запасов на 3,5 млн.тн)

Примечание:

1. Если внутреннее производство маслосемян в России будет ниже 7 млн.тонн ( 5,4 млн.тн – подсолнечник, 0,8 млн.тн – соя, 0,8 млн.тн – рапс ) , то внутренний рынок установит более высокий уровень цен по сравнению с мировым рынком, если урожай 2007г. будет выше, то цены мирового рынка будут диктовать конъюнктуру в ЮФО и будут «потолком» ценообразования. Ситуация усугубляется экспортными пошлинами – 30 €/тн.

Слайд 19Топливный этанол – Denatured Fuel Ethanol

АГРОСПИКЕР. Технический анализ

Технический анализ ситуации

Анализ: Рынок

Топливный этанол – Denatured Fuel Ethanol

АГРОСПИКЕР. Технический анализ

Технический анализ ситуации

Анализ: Рынок

(Прокрутка взад/вперед колесика мышки управляет анимацией слайда)

price USD/GALLON ; usd/литр = USD/GL * 0.2642 ; 1 Gallon = 3,7854 литра

меню

Легкая сырая нефть

Нефть марки БРЕНТ

Слайд 20CRB Future Indexes Grains & Oilseeds - Зерновые и масличные

АГРОСПИКЕР. Технический

CRB Future Indexes Grains & Oilseeds - Зерновые и масличные

АГРОСПИКЕР. Технический

меню

Слайд 21CRB Future Indexes Livestock - Домашний скот

АГРОСПИКЕР. Технический анализ

меню

CRB Future Indexes Livestock - Домашний скот

АГРОСПИКЕР. Технический анализ

меню

Слайд 22CRB Future Indexes Energy - Энергетический индекс

АГРОСПИКЕР. Технический анализ

меню

CRB Future Indexes Energy - Энергетический индекс

АГРОСПИКЕР. Технический анализ

меню

НазванияХимическихЭлементов

НазванияХимическихЭлементов Акты применения права. Характеристика и классификация

Акты применения права. Характеристика и классификация САМЫЕ-САМЫЕ

САМЫЕ-САМЫЕ Отчет о научно-организационной деятельности Президиума АН РБ в 2009 году

Отчет о научно-организационной деятельности Президиума АН РБ в 2009 году Невидимые нити (2 класс)

Невидимые нити (2 класс) НИКОЛАЯ ДМИТРИЕВИЧА ПАПАЛЕКСИ

НИКОЛАЯ ДМИТРИЕВИЧА ПАПАЛЕКСИ Реализация принципов нормативно-подушевого финансирования на муниципальном уровне

Реализация принципов нормативно-подушевого финансирования на муниципальном уровне Верейская по деньгам - ИТОГ

Верейская по деньгам - ИТОГ Дизайнер в отечественном ИТ бизнесе: многообразие деятельности, недооцененные компоненты профессионализма, стратегия роста Сер

Дизайнер в отечественном ИТ бизнесе: многообразие деятельности, недооцененные компоненты профессионализма, стратегия роста Сер Симметрия в архитектуре

Симметрия в архитектуре Презентация на тему Основные типы задач на проценты

Презентация на тему Основные типы задач на проценты  Вопросы внедрения национальной Интернет-адресации (IDN) .КАЗ

Вопросы внедрения национальной Интернет-адресации (IDN) .КАЗ Шаблон. Название темы

Шаблон. Название темы Презентация на тему Деревья

Презентация на тему Деревья  Учимся рисовать синичку (1)

Учимся рисовать синичку (1) Ох, уж эта функция

Ох, уж эта функция ЕДИНАЯ СИСТЕМА КЛАССИФИКАТОРОВ АНАЛИТИЧЕСКИХ ДАННЫХ

ЕДИНАЯ СИСТЕМА КЛАССИФИКАТОРОВ АНАЛИТИЧЕСКИХ ДАННЫХ Основы программирования промышленных роботов

Основы программирования промышленных роботов Образ матери в искусстве

Образ матери в искусстве Исследование опорно-двигательного аппарата учащихся Кугультинской средней школы

Исследование опорно-двигательного аппарата учащихся Кугультинской средней школы Шар ( сфера )

Шар ( сфера ) Школа нумерологии Светланы Сорокиной. Основы нумерологии. Базовый курс. Урок 2

Школа нумерологии Светланы Сорокиной. Основы нумерологии. Базовый курс. Урок 2 С Новым годом поздравляю

С Новым годом поздравляю Презентация на тему Книжная миниатюра Востока

Презентация на тему Книжная миниатюра Востока  О ДОЛГОСРОЧНОМ РЕГУЛИРОВАНИИ ТАРИФОВ НА УСЛУГИ ПО ПЕРЕДАЧЕ ТЕПЛОВОЙ ЭНЕРГИИ ООО «СВЕРДЛОВСКАЯ ТЕПЛОСНАБЖАЮЩАЯ КОМПАНИЯ»

О ДОЛГОСРОЧНОМ РЕГУЛИРОВАНИИ ТАРИФОВ НА УСЛУГИ ПО ПЕРЕДАЧЕ ТЕПЛОВОЙ ЭНЕРГИИ ООО «СВЕРДЛОВСКАЯ ТЕПЛОСНАБЖАЮЩАЯ КОМПАНИЯ» Начало Второй Мировой Войны

Начало Второй Мировой Войны Понятие психологии

Понятие психологии Страховые фонды Понятие, сущность, основные формы

Страховые фонды Понятие, сущность, основные формы