Содержание

- 2. Понятие цены капитала Привлечение любого источника для финансирования инвестиций, в том числе и собственных средств, является

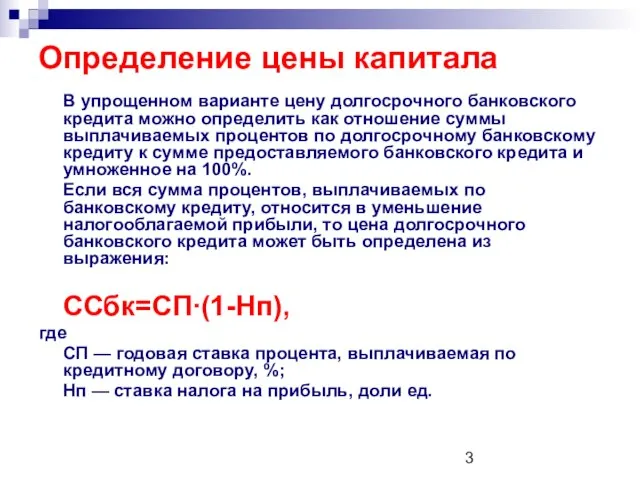

- 3. В упрощенном варианте цену долгосрочного банковского кредита можно определить как отношение суммы выплачиваемых процентов по долгосрочному

- 4. Определение цены капитала PS Если же проценты по банковскому кредиту не уменьшают налогооблагаемую прибыль предприятия, то

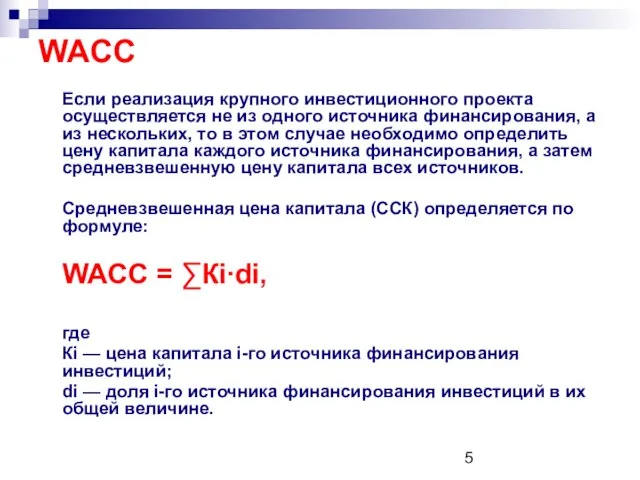

- 5. WACC Если реализация крупного инвестиционного проекта осуществляется не из одного источника финансирования, а из нескольких, то

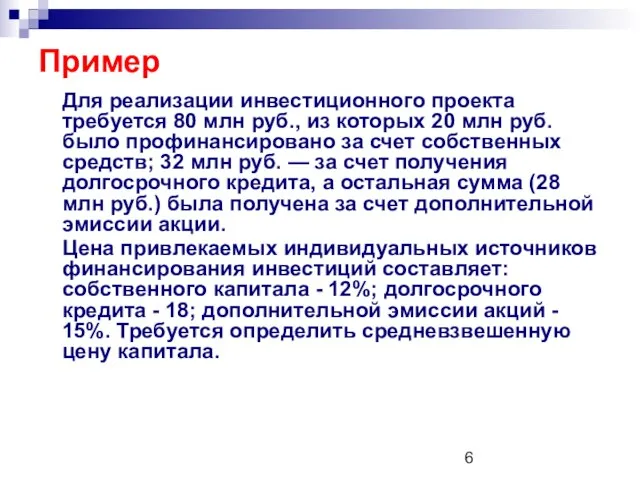

- 6. Пример Для реализации инвестиционного проекта требуется 80 млн руб., из которых 20 млн руб. было профинансировано

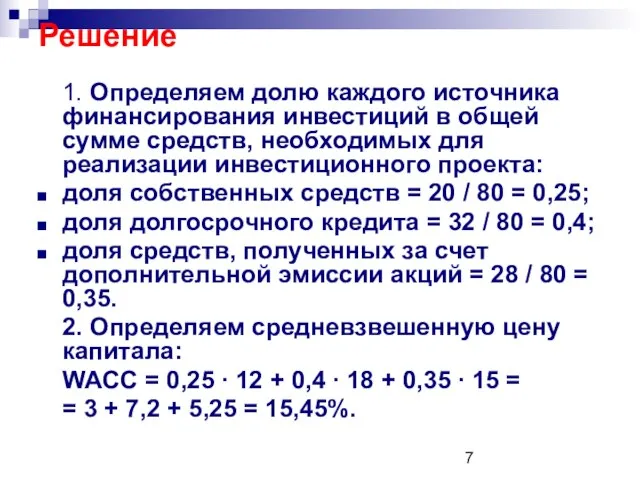

- 7. Решение 1. Определяем долю каждого источника финансирования инвестиций в общей сумме средств, необходимых для реализации инвестиционного

- 8. WACC Вычисление цены капитала отдельного источника финансирования и средневзвешенной цены капитала необходимо для: формирования оптимальной структуры

- 9. Функции WACC Во-первых, он может использоваться на предприятии для оценки эффективности различных предлагаемых инвестиционных проектов. Он

- 10. Вывод Оптимальной считается такая структура капитала, которая обеспечивает минимальные затраты по обслуживанию авансированного капитала и определяется

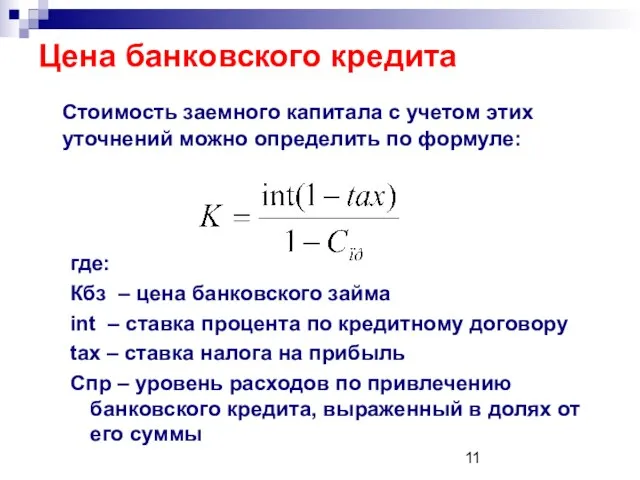

- 11. Цена банковского кредита Стоимость заемного капитала с учетом этих уточнений можно определить по формуле: где: Кбз

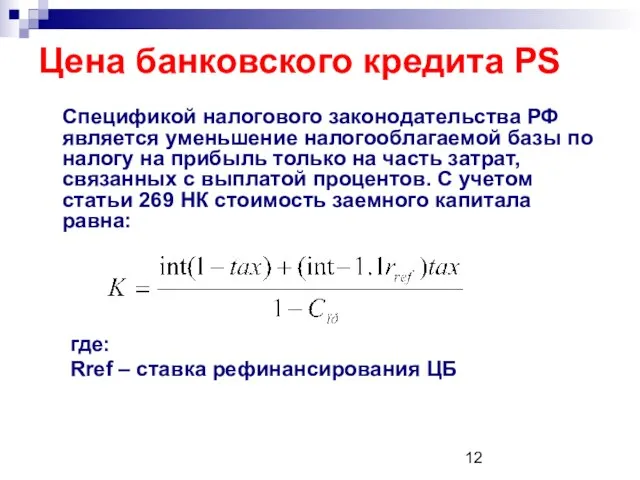

- 12. Цена банковского кредита PS Спецификой налогового законодательства РФ является уменьшение налогооблагаемой базы по налогу на прибыль

- 13. Пример Пусть предприятие для финансирования инвестиционного проекта использует долгосрочный кредит банка. Процентная ставка по кредитному договору

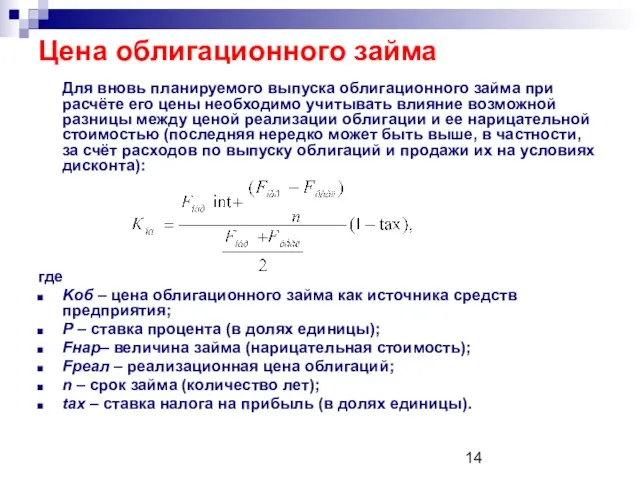

- 14. Цена облигационного займа Для вновь планируемого выпуска облигационного займа при расчёте его цены необходимо учитывать влияние

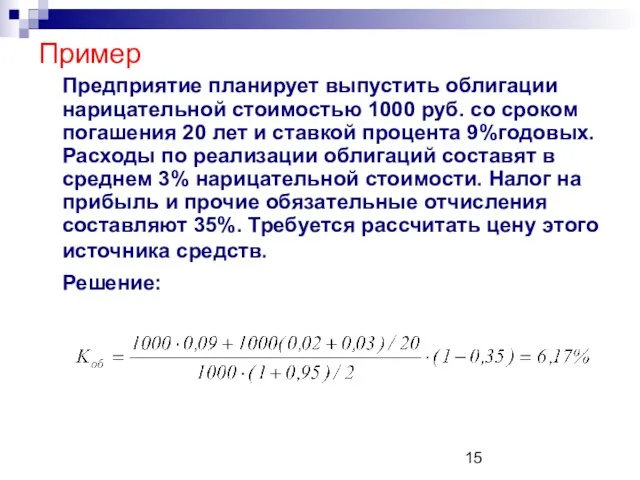

- 15. Пример Предприятие планирует выпустить облигации нарицательной стоимостью 1000 руб. со сроком погашения 20 лет и ставкой

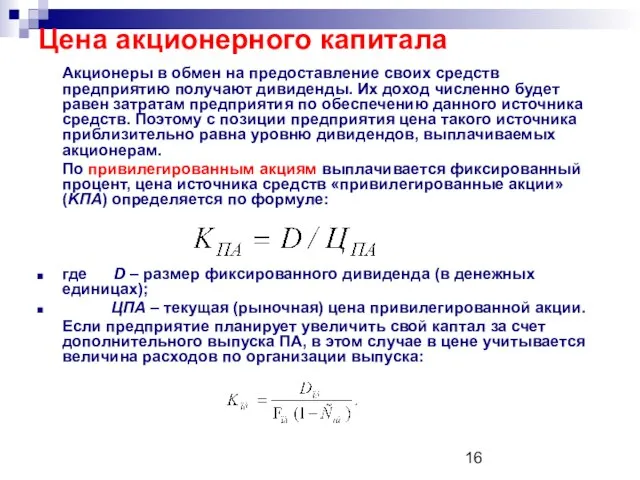

- 16. Цена акционерного капитала Акционеры в обмен на предоставление своих средств предприятию получают дивиденды. Их доход численно

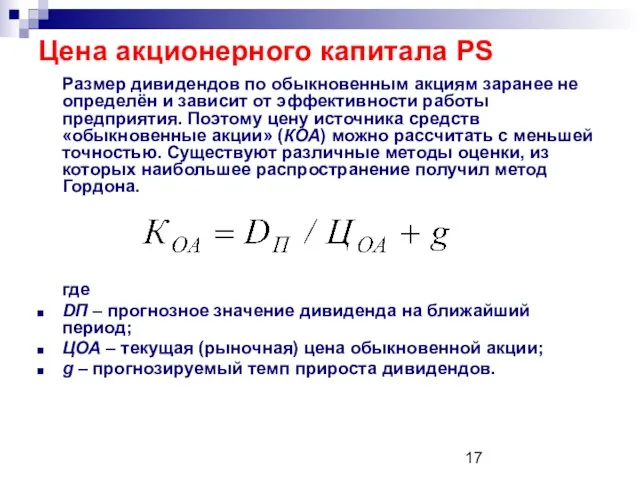

- 17. Цена акционерного капитала PS Размер дивидендов по обыкновенным акциям заранее не определён и зависит от эффективности

- 18. Цена акционерного капитала PS Для расчета стоимости капитала, привлекаемого за счет эмиссии обыкновенных акций, необходимо учитывать

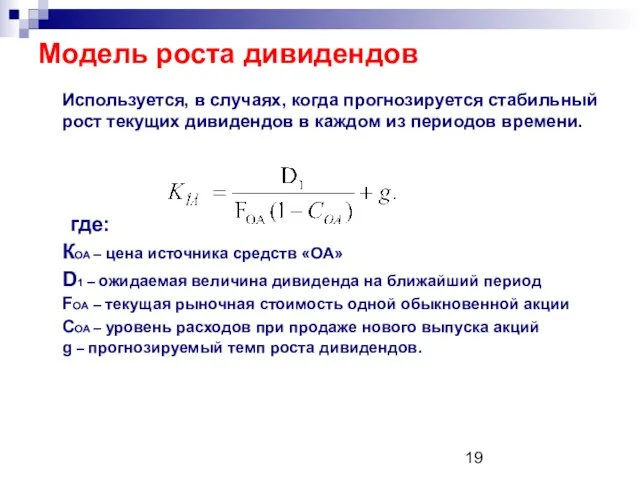

- 19. Модель роста дивидендов Используется, в случаях, когда прогнозируется стабильный рост текущих дивидендов в каждом из периодов

- 20. Цена нераспределенной прибыли В основе расчета лежит принцип альтернативной стоимости. Собственники предприятия могут либо выплатить прибыль

- 21. Предельная стоимость капитала Это стоимость последней денежной единицы нового капитала, привлеченного фирмой. В процессе своего развития

- 23. Скачать презентацию

Среда, в которой мы живём…

Среда, в которой мы живём… Миссия жить

Миссия жить Что такое дружба?

Что такое дружба? Стандарт продажи. Алгоритм работы продавца с клиентом

Стандарт продажи. Алгоритм работы продавца с клиентом Медицинские чаты в мессенджере Телеграмм

Медицинские чаты в мессенджере Телеграмм Законодательная база и перспективы развития дополнительного образования на 2020-2030 годы

Законодательная база и перспективы развития дополнительного образования на 2020-2030 годы Изучение административного устройства Ростовской области

Изучение административного устройства Ростовской области Законотворческий процесс в РФ

Законотворческий процесс в РФ Управление процессом переподготовки кадров

Управление процессом переподготовки кадров Выделение лиц по цвету

Выделение лиц по цвету От песчинке к песку

От песчинке к песку Игра «Пять шансов»

Игра «Пять шансов» Участник Программы квалификационного спонсорства должен купить сертификат на годовое юридическое консультирование, стоимостью 6

Участник Программы квалификационного спонсорства должен купить сертификат на годовое юридическое консультирование, стоимостью 6 “Партнёры по радости”: 5 историй о детях

“Партнёры по радости”: 5 историй о детях БУДЬ СО МНОЙ

БУДЬ СО МНОЙ БУР для наставників

БУР для наставників «На ней-то всё и держится…»

«На ней-то всё и держится…» Дидактические игры

Дидактические игры А.С.Пушкин «Капитанская дочка»

А.С.Пушкин «Капитанская дочка» Проект «Наше здоровье и компьютер»

Проект «Наше здоровье и компьютер» Годовая стратегия развития бренда Щедрые на 2020 год

Годовая стратегия развития бренда Щедрые на 2020 год Из каких этапов состоит проект?

Из каких этапов состоит проект? Презентация на тему Разделительные вопросы с использованием информационных технологий

Презентация на тему Разделительные вопросы с использованием информационных технологий  Специалист по недвижимости

Специалист по недвижимости Halloween. Vocabulary

Halloween. Vocabulary Чертёж плоской детали

Чертёж плоской детали MS Excel : основы работы

MS Excel : основы работы  Гуси-лебеди

Гуси-лебеди