Содержание

- 2. Рынок корпоративных облигаций растет экспоненциально 2006 год – прогноз на основании 9 месяцев Из TOP 300

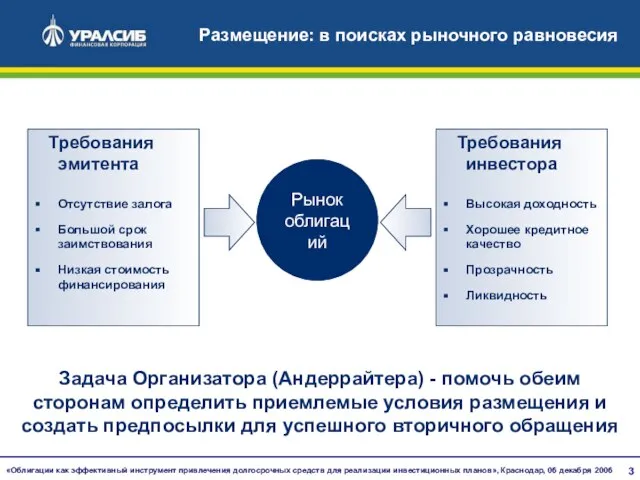

- 3. Размещение: в поисках рыночного равновесия Требования инвестора Высокая доходность Хорошее кредитное качество Прозрачность Ликвидность Рынок облигаций

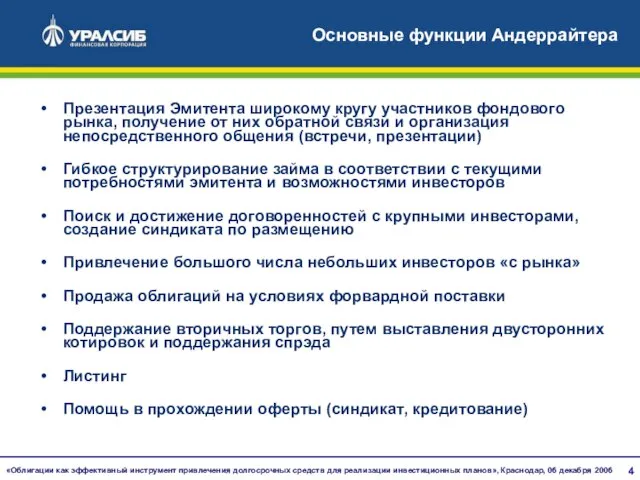

- 4. Основные функции Андеррайтера Презентация Эмитента широкому кругу участников фондового рынка, получение от них обратной связи и

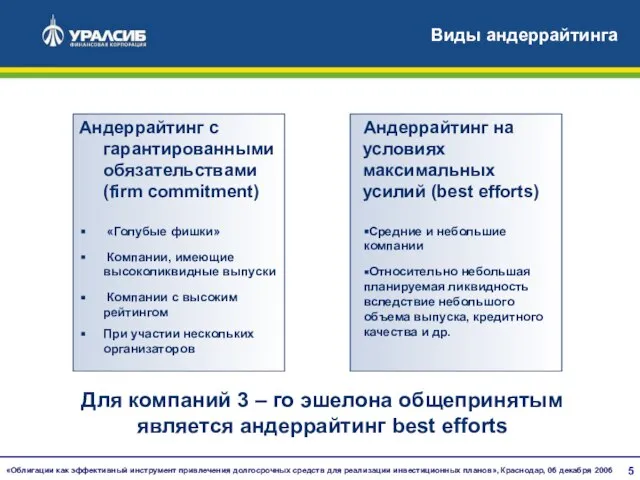

- 5. Виды андеррайтинга Андеррайтинг с гарантированными обязательствами (firm commitment) «Голубые фишки» Компании, имеющие высоколиквидные выпуски Компании с

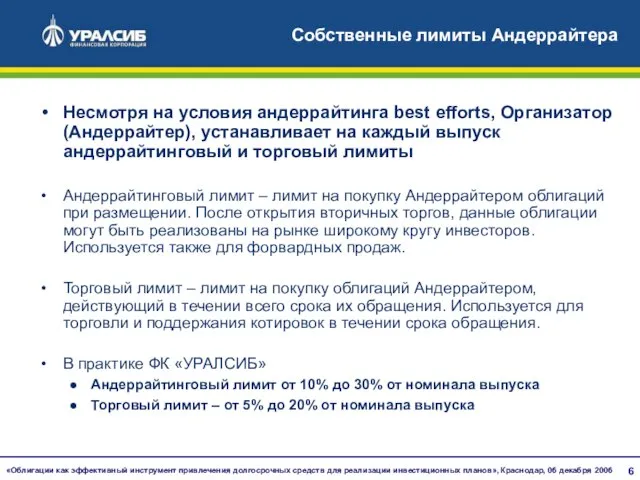

- 6. Собственные лимиты Андеррайтера Несмотря на условия андеррайтинга best efforts, Организатор (Андеррайтер), устанавливает на каждый выпуск андеррайтинговый

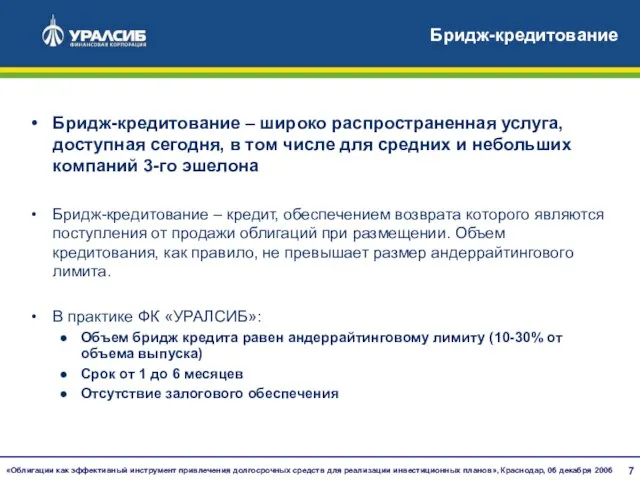

- 7. Бридж-кредитование Бридж-кредитование – широко распространенная услуга, доступная сегодня, в том числе для средних и небольших компаний

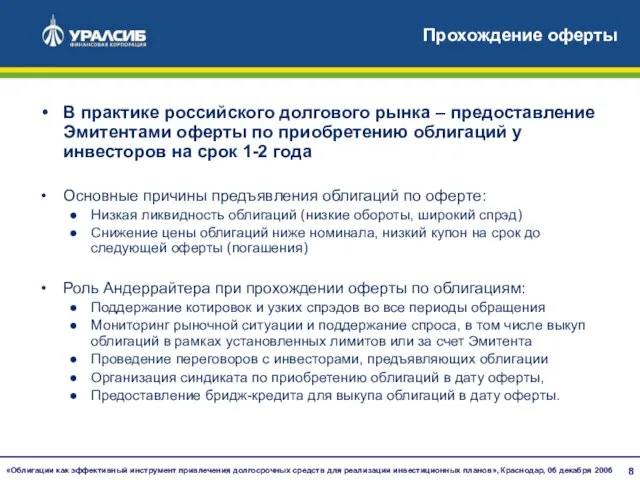

- 8. Прохождение оферты В практике российского долгового рынка – предоставление Эмитентами оферты по приобретению облигаций у инвесторов

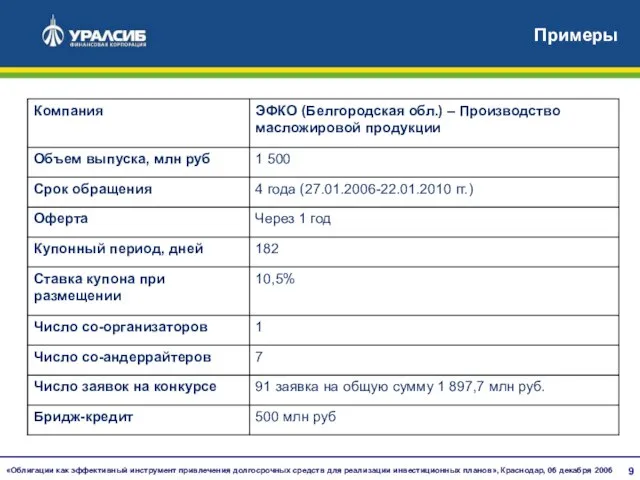

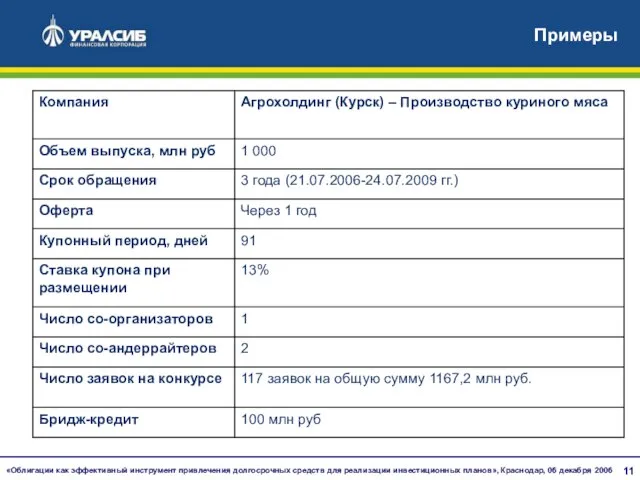

- 9. Примеры

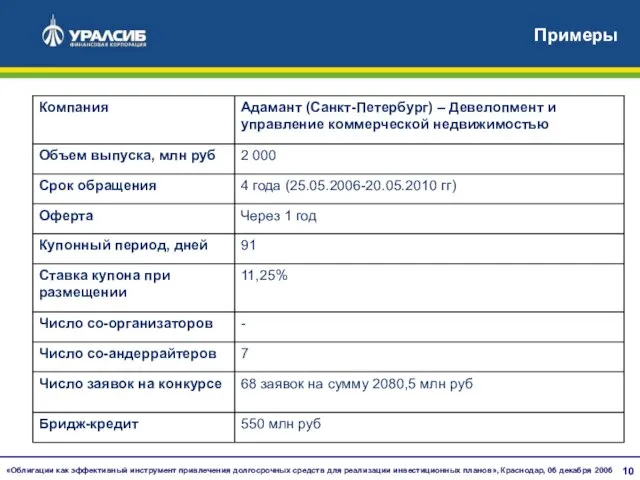

- 10. Примеры

- 11. Примеры

- 12. ФК «УРАЛСИБ» на долговом рынке Доля рынка ФК «УРАЛСИБ" Стратегия ФК «УРАЛСИБ» Целевой клиент – средние

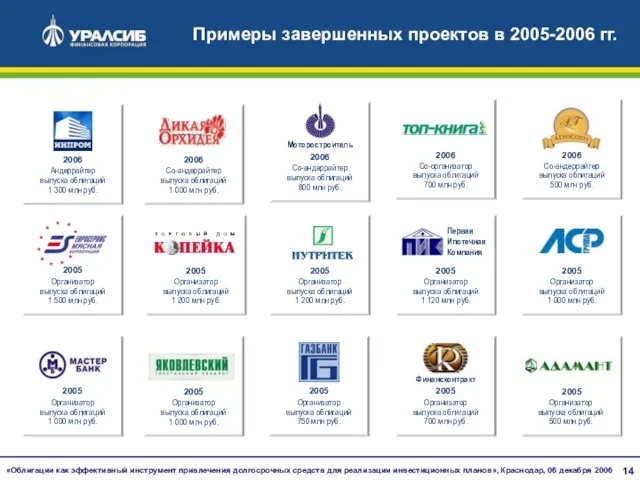

- 13. Примеры завершенных проектов в 2005-2006 гг.

- 14. Примеры завершенных проектов в 2005-2006 гг.

- 15. Примеры завершенных проектов в 2005-2006 гг.

- 17. Скачать презентацию

Русская фразеология

Русская фразеология Интерьер кухни

Интерьер кухни Михаил Булгаков 1891-1940

Михаил Булгаков 1891-1940 Презентация

Презентация Мастер -класс "Использование презентаций Power Point на урока математики при построении графиков функции"

Мастер -класс "Использование презентаций Power Point на урока математики при построении графиков функции" Клеточный цикл клетки

Клеточный цикл клетки Презентация на тему Графический редактор PAINT

Презентация на тему Графический редактор PAINT Принципы русской орфографии

Принципы русской орфографии Креативна

Креативна Отечественная война 1812 года

Отечественная война 1812 года Презентация на тему Школа моей мечты

Презентация на тему Школа моей мечты  Виртуальные книжные выставки: особенность технологии создания

Виртуальные книжные выставки: особенность технологии создания Двигательная активность и ЗОЖ

Двигательная активность и ЗОЖ Адаптация УМКД к целям образовательной программы

Адаптация УМКД к целям образовательной программы Определительные местоимения

Определительные местоимения Тематический семинар АНК

Тематический семинар АНК Формирование общего видения в команде. Выстраивание системы командного менеджмента

Формирование общего видения в команде. Выстраивание системы командного менеджмента Салина Евгения Алексеевна Мастер производственного обучения профессии «Продавец, контролер-кассир»

Салина Евгения Алексеевна Мастер производственного обучения профессии «Продавец, контролер-кассир» Формирование древнерусского государства

Формирование древнерусского государства Формы правления

Формы правления Умножение и деление десятичной дроби на 10, 100, 1000 и т.д

Умножение и деление десятичной дроби на 10, 100, 1000 и т.д ИССЛЕДОВАНИЕ ПОТРЕБИТЕЛЬСКИХ НАСТРОЕНИЙ ПЕРМЯКОВ Агентство «Коммерческие Консультации и Исследования»

ИССЛЕДОВАНИЕ ПОТРЕБИТЕЛЬСКИХ НАСТРОЕНИЙ ПЕРМЯКОВ Агентство «Коммерческие Консультации и Исследования» Книга Ганса Селье От мечты к открытию

Книга Ганса Селье От мечты к открытию Тестирование умений правописания словарных слов

Тестирование умений правописания словарных слов Завтрак - это энергия

Завтрак - это энергия Примеры задач с циклами while и repeat

Примеры задач с циклами while и repeat Азбуку дорожную знать каждому положено

Азбуку дорожную знать каждому положено УМК по информатике для 8 – 11 классов

УМК по информатике для 8 – 11 классов