облигаций в 2010 - 2011 годах

Газпром нефть 8, 9, 10

Облигационный заем

30 млрд. рублей

Организатор

Альфа-Банк. 01

Облигационный заем

5 млрд. рублей

Ведущий Со-организатор

Промсвязьбанк, БО-3

Облигационный заем

5 млрд. рублей

Со-организатор

Водоканал- Финанс, 01

Облигационный заем

2 млрд. рублей

Участник размещения

НК Альянс,

БО-1

Облигационный заем

5 млрд. рублей

Участник размещения

Евразийский банк развития, 4

Облигационный заем

5 млрд. рублей

Участник размещения

РУСАЛ Братск, 7

Облигационный заем

15 млрд. рублей

Участник размещения

Россельхозбанк 2016-2

RUR (LPN)

20 млрд. рублей

Участник размещения

МДМ Банк, БО-2

Облигационный заем

5 млрд. рублей

Андеррайтер

ОТП Банк, 02

Облигационный заем

2,5 млрд. рублей

Андеррайтер

БНП Париба Банк, 01

Облигационный заем

2 млрд. рублей

Со - организатор

ФГУП Почта России, 01

Облигационный заем

7 млрд. рублей

Участник размещения

Внешэкономбанк,9

Облигационный заем

15 млрд. рублей

Участник размещения

АИЖК 18, 19

Облигационный заем

13 млрд. рублей

Участник размещения

ВЭБ-Лизинг 4, 5

Облигационный заем

10 млрд. рублей

Участник размещения

РУСАЛ Братск, 8

Облигационный заем

15 млрд. рублей

Со - организатор

Кузбассэнерго-Финанс, 02

Облигационный заем

5 млрд. рублей

Со-Андеррайтер

КРЕДИТ ЕВРОПА БАНК, БО-01

Облигационный заем

5 млрд. рублей

Андеррайтер

Московский Кредитный банк, БО-04

Облигационный заем

5 млрд. рублей

Соорганизатор

Куйбышевазот-инвест, 04

Облигационный заем

2 млрд. рублей

Андеррайтер

ГСС, БО-2

Облигационный заем

3 млрд. рублей

Со-организатор

Русгидро 01, 02

Облигационный заем

20 млрд. рублей

Ведущий Соорганизатор

Группа Разгуляй, БО-16

Облигационный заем

3 млрд. рублей

Соорганизатор

Первобанк. БО-2

Облигационный заем

1,5 млрд. рублей

Андеррайтер

Автомойка самообслуживания. Бизнес-план

Автомойка самообслуживания. Бизнес-план Мир особого детства

Мир особого детства Фрейм проблема - решение

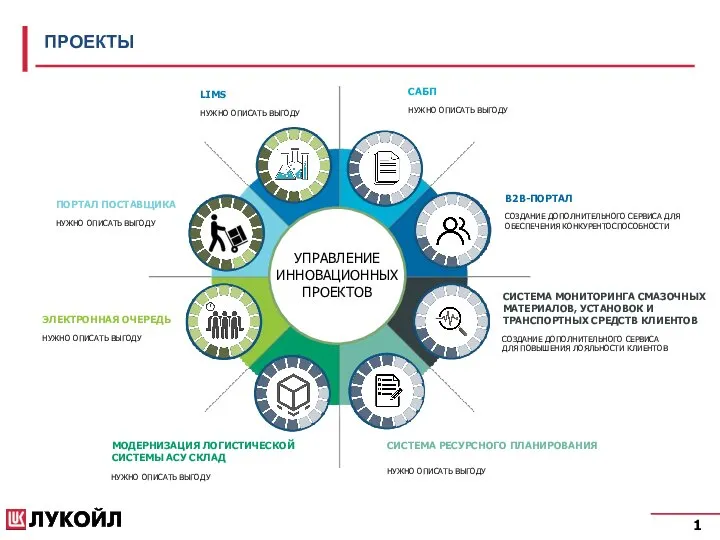

Фрейм проблема - решение Проекты LIMS и САБП

Проекты LIMS и САБП Организация внеурочной деятельности через систему дополнительного образования

Организация внеурочной деятельности через систему дополнительного образования Презентация 9

Презентация 9 Программно технический комплекс«Банковские счета»

Программно технический комплекс«Банковские счета» praktika_krasnoyarsk

praktika_krasnoyarsk Особенности организации воспитательного процесса в Лучановской средней общеобразовательной школе

Особенности организации воспитательного процесса в Лучановской средней общеобразовательной школе Тузисярмусской основной общеобразовательной школы Вурнарского района

Тузисярмусской основной общеобразовательной школы Вурнарского района УМК – современному образованию

УМК – современному образованию ЗАЙЦЫ

ЗАЙЦЫ Концепции и школы менеджмента

Концепции и школы менеджмента Гласные и согласные

Гласные и согласные Receptų knyga

Receptų knyga Бразилия в ХХ-ХХІ веке

Бразилия в ХХ-ХХІ веке Применение затратного подхода к объектам военного и иного специального назначения

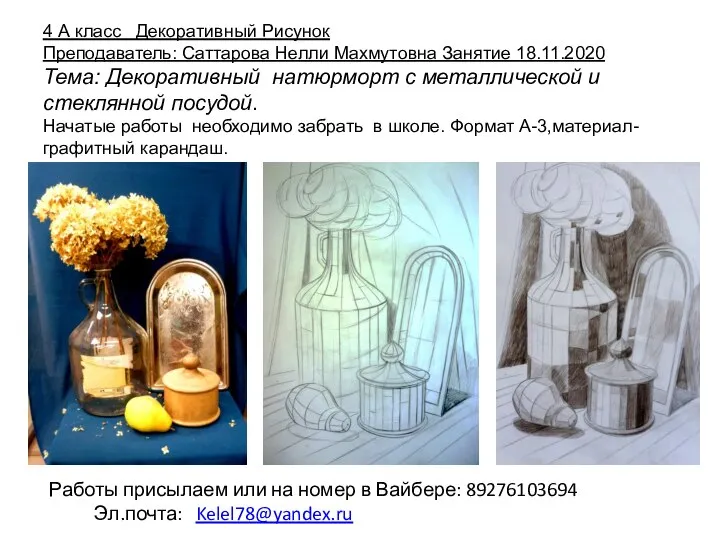

Применение затратного подхода к объектам военного и иного специального назначения Декоративный рисунок

Декоративный рисунок Презентация на тему Форма государства. Политическая система общества

Презентация на тему Форма государства. Политическая система общества Режим дня

Режим дня В городе богини Афины 5 класс

В городе богини Афины 5 класс Вклад ученых-лингвистов в развитие русского литературного языка

Вклад ученых-лингвистов в развитие русского литературного языка Виды изобразительного искусства. Живопись

Виды изобразительного искусства. Живопись СЭЗ

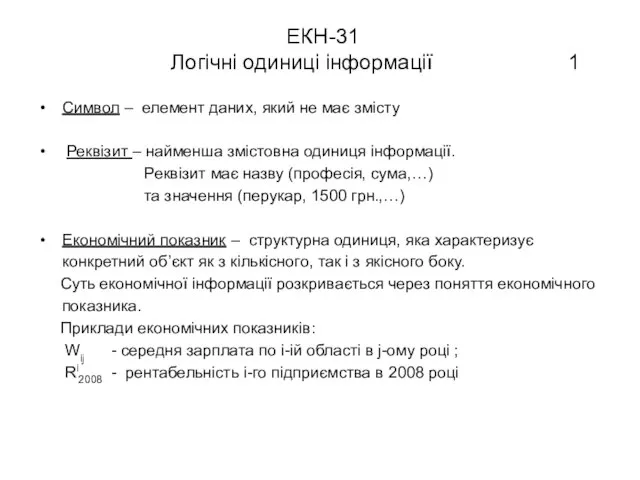

СЭЗ Логічні одиниці інформаціи

Логічні одиниці інформаціи Каменная кладка

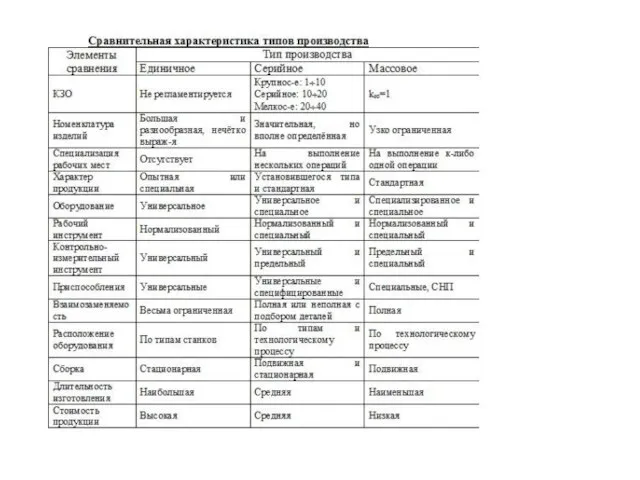

Каменная кладка Физические основы резания. Схема процесса резания

Физические основы резания. Схема процесса резания Microsoft Expression Studio

Microsoft Expression Studio