Чек - лист. Стандартные налоговые вычеты, применяемые при исчислении подоходного налога с 1 января 2022 г

- Главная

- Разное

- Чек - лист. Стандартные налоговые вычеты, применяемые при исчислении подоходного налога с 1 января 2022 г

Содержание

- 2. Стандартные налоговые вычеты предоставляются плательщику налоговым агентом, являющимся для него местом основной работы (службы, учебы) (ч.

- 3. 1.Стандартные налоговые вычеты, предоставляемые на плательщика Стандартный налоговый вычет в размере 135 руб. в месяц (подп.

- 4. Стандартный налоговый вычет в размере 190 руб. в месяц (подп. 1.3 ст. 209 НК) Плательщикам, указанным

- 5. 2. Стандартные налоговые вычеты, предоставляемые на детей и (или) иждивенцев Стандартный налоговый вычет в размере 40

- 6. Окончание действия вычета Сохраняется до конца месяца, в котором: -ребенок достиг 18-летнего возраста; -обучающимися прекращены образовательные

- 7. Стандартный налоговый вычет в размере 75 руб. в месяц на ребенка и (или) иждивенца (ч. 5,

- 8. На основании документов, указанных в п. 3 ст. 209 НК. Такие документы, представленные налоговому агенту или

- 10. Скачать презентацию

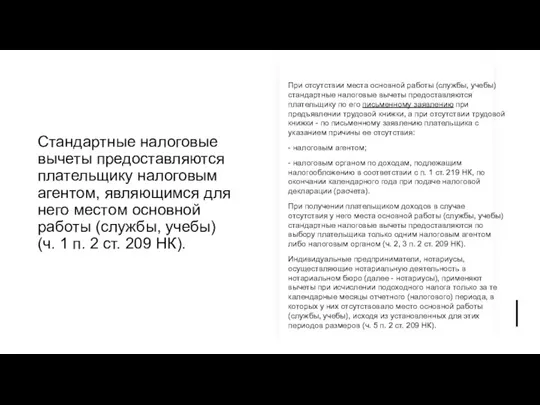

Слайд 2Стандартные налоговые вычеты предоставляются плательщику налоговым агентом, являющимся для него местом основной

Стандартные налоговые вычеты предоставляются плательщику налоговым агентом, являющимся для него местом основной

При отсутствии места основной работы (службы, учебы) стандартные налоговые вычеты предоставляются плательщику по его письменному заявлению при предъявлении трудовой книжки, а при отсутствии трудовой книжки - по письменному заявлению плательщика с указанием причины ее отсутствия:

- налоговым агентом;

- налоговым органом по доходам, подлежащим налогообложению в соответствии с п. 1 ст. 219 НК, по окончании календарного года при подаче налоговой декларации (расчета).

При получении плательщиком доходов в случае отсутствия у него места основной работы (службы, учебы) стандартные налоговые вычеты предоставляются по выбору плательщика только одним налоговым агентом либо налоговым органом (ч. 2, 3 п. 2 ст. 209 НК).

Индивидуальные предприниматели, нотариусы, осуществляющие нотариальную деятельность в нотариальном бюро (далее - нотариусы), применяют вычеты при исчислении подоходного налога только за те календарные месяцы отчетного (налогового) периода, в которых у них отсутствовало место основной работы (службы, учебы), исходя из установленных для этих периодов размеров (ч. 5 п. 2 ст. 209 НК).

Слайд 3

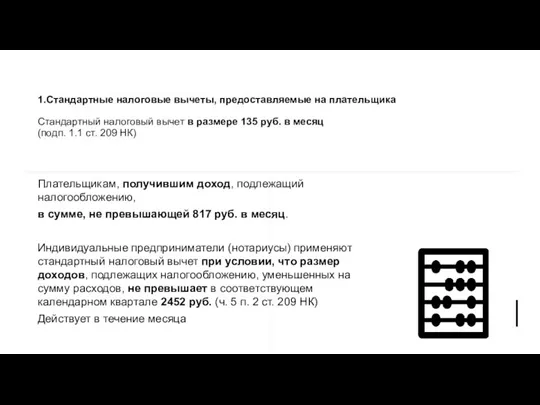

1.Стандартные налоговые вычеты, предоставляемые на плательщика

Стандартный налоговый вычет в размере 135 руб.

1.Стандартные налоговые вычеты, предоставляемые на плательщика Стандартный налоговый вычет в размере 135 руб.

(подп. 1.1 ст. 209 НК)

Плательщикам, получившим доход, подлежащий налогообложению,

в сумме, не превышающей 817 руб. в месяц.

Индивидуальные предприниматели (нотариусы) применяют стандартный налоговый вычет при условии, что размер доходов, подлежащих налогообложению, уменьшенных на сумму расходов, не превышает в соответствующем календарном квартале 2452 руб. (ч. 5 п. 2 ст. 209 НК)

Действует в течение месяца

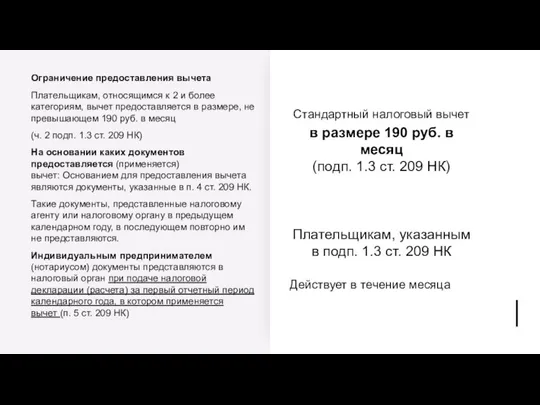

Слайд 4Стандартный налоговый вычет

в размере 190 руб. в месяц

(подп. 1.3 ст. 209

Стандартный налоговый вычет

в размере 190 руб. в месяц

(подп. 1.3 ст. 209

Действует в течение месяца

Ограничение предоставления вычета

Плательщикам, относящимся к 2 и более категориям, вычет предоставляется в размере, не превышающем 190 руб. в месяц

(ч. 2 подп. 1.3 ст. 209 НК)

На основании каких документов предоставляется (применяется) вычет: Основанием для предоставления вычета являются документы, указанные в п. 4 ст. 209 НК.

Такие документы, представленные налоговому агенту или налоговому органу в предыдущем календарном году, в последующем повторно им не представляются.

Индивидуальным предпринимателем (нотариусом) документы представляются в налоговый орган при подаче налоговой декларации (расчета) за первый отчетный период календарного года, в котором применяется вычет (п. 5 ст. 209 НК)

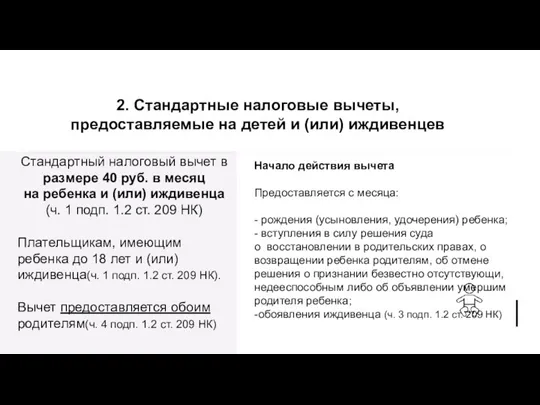

Слайд 52. Стандартные налоговые вычеты, предоставляемые на детей и (или) иждивенцев

Стандартный налоговый вычет

2. Стандартные налоговые вычеты, предоставляемые на детей и (или) иждивенцев

Стандартный налоговый вычет

на ребенка и (или) иждивенца

(ч. 1 подп. 1.2 ст. 209 НК)

Плательщикам, имеющим ребенка до 18 лет и (или) иждивенца(ч. 1 подп. 1.2 ст. 209 НК).

Вычет предоставляется обоим родителям(ч. 4 подп. 1.2 ст. 209 НК)

Начало действия вычета

Предоставляется с месяца:

- рождения (усыновления, удочерения) ребенка;

- вступления в силу решения суда о восстановлении в родительских правах, о возвращении ребенка родителям, об отмене решения о признании безвестно отсутствующи, недееспособным либо об объявлении умершим родителя ребенка;

-обоявления иждивенца (ч. 3 подп. 1.2 ст. 209 НК)

Слайд 6Окончание действия вычета

Сохраняется до конца месяца, в котором:

-ребенок достиг 18-летнего возраста;

-обучающимися прекращены образовательные

отношения с учреждениями образования;

-физическое лицо перестало быть иждивенцем;

-наступила смерть ребенка или иждивенца;

-вступило в силу решение суда о лишении

родительских прав, об отобрании ребенка и

передаче его на попечение органов опеки и попечительстваоб отмене усыновления (удочерения)

ребенка (ч. 3 подп. 1.2 ст. 209 НК)

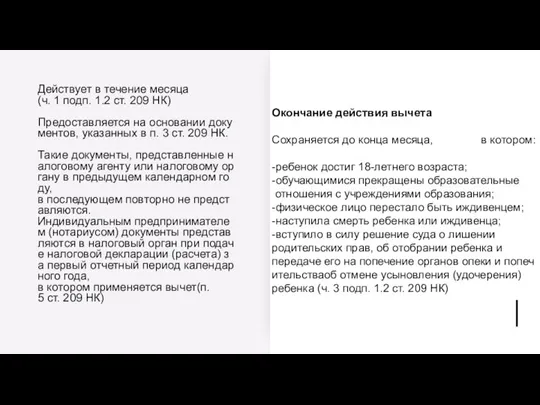

Действует в течение месяца

(ч. 1 подп. 1.2 ст. 209 НК)

Предоставляется на основании документов, указанных в п. 3 ст.

Окончание действия вычета

Сохраняется до конца месяца, в котором:

-ребенок достиг 18-летнего возраста;

-обучающимися прекращены образовательные

отношения с учреждениями образования;

-физическое лицо перестало быть иждивенцем;

-наступила смерть ребенка или иждивенца;

-вступило в силу решение суда о лишении

родительских прав, об отобрании ребенка и

передаче его на попечение органов опеки и попечительстваоб отмене усыновления (удочерения)

ребенка (ч. 3 подп. 1.2 ст. 209 НК)

Действует в течение месяца

(ч. 1 подп. 1.2 ст. 209 НК)

Предоставляется на основании документов, указанных в п. 3 ст.

Такие документы, представленные налоговому агенту или налоговому органу в предыдущем календарном году,в последующем повторно не представляются.Индивидуальным предпринимателем (нотариусом) документы представляются в налоговый орган при подаче налоговой декларации (расчета) за первый отчетный период календарного года, в котором применяется вычет(п. 5 ст. 209 НК)

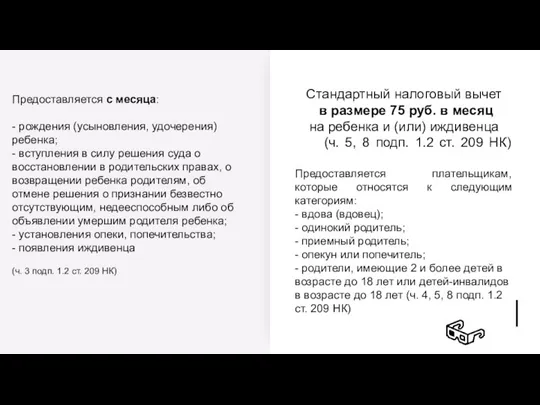

Слайд 7Стандартный налоговый вычет

в размере 75 руб. в месяц

на ребенка и (или) иждивенца

Стандартный налоговый вычет

в размере 75 руб. в месяц

на ребенка и (или) иждивенца

- вдова (вдовец);

- одинокий родитель;

- приемный родитель;

- опекун или попечитель;

- родители, имеющие 2 и более детей в возрасте до 18 лет или детей-инвалидов в возрасте до 18 лет (ч. 4, 5, 8 подп. 1.2 ст. 209 НК)

Предоставляется с месяца:

- рождения (усыновления, удочерения) ребенка;

- вступления в силу решения суда о восстановлении в родительских правах, о возвращении ребенка родителям, об отмене решения о признании безвестно отсутствующим, недееспособным либо об объявлении умершим родителя ребенка;

- установления опеки, попечительства;

- появления иждивенца

(ч. 3 подп. 1.2 ст. 209 НК)

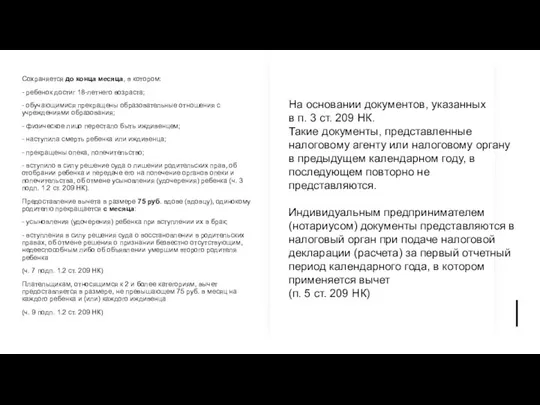

Слайд 8

На основании документов, указанных

в п. 3 ст. 209 НК.

Такие документы, представленные

На основании документов, указанных

в п. 3 ст. 209 НК.

Такие документы, представленные

Индивидуальным предпринимателем (нотариусом) документы представляются в налоговый орган при подаче налоговой декларации (расчета) за первый отчетный период календарного года, в котором применяется вычет

(п. 5 ст. 209 НК)

Сохраняется до конца месяца, в котором:

- ребенок достиг 18-летнего возраста;

- обучающимися прекращены образовательные отношения с учреждениями образования;

- физическое лицо перестало быть иждивенцем;

- наступила смерть ребенка или иждивенца;

- прекращены опека, попечительство;

- вступило в силу решение суда о лишении родительских прав, об отобрании ребенка и передаче его на попечение органов опеки и попечительства, об отмене усыновления (удочерения) ребенка (ч. 3 подп. 1.2 ст. 209 НК).

Предоставление вычета в размере 75 руб. вдове (вдовцу), одинокому родителю прекращается с месяца:

- усыновления (удочерения) ребенка при вступлении их в брак;

- вступления в силу решения суда о восстановлении в родительских правах, об отмене решения о признании безвестно отсутствующим, недееспособным либо об объявлении умершим второго родителя ребенка

(ч. 7 подп. 1.2 ст. 209 НК)

Плательщикам, относящимся к 2 и более категориям, вычет предоставляется в размере, не превышающем 75 руб. в месяц на каждого ребенка и (или) каждого иждивенца

(ч. 9 подп. 1.2 ст. 209 НК)

Типы личности по Личко

Типы личности по Личко Декоративные изделия из проволоки. Ажурная скульптура из металла

Декоративные изделия из проволоки. Ажурная скульптура из металла Проект “Лазарь”. Мы победили смерть

Проект “Лазарь”. Мы победили смерть ПОРТФОЛИОПшеничниковой Н.А.

ПОРТФОЛИОПшеничниковой Н.А. Психолого-педагогическое сопровождение беременности

Психолого-педагогическое сопровождение беременности Презентация на тему: клавиатура.Авторы: Суханов Г.

Презентация на тему: клавиатура.Авторы: Суханов Г. Профильное обучение – вопросы и ответы

Профильное обучение – вопросы и ответы Барокко классицизм

Барокко классицизм Ана тіршіліктің гүлі

Ана тіршіліктің гүлі Как написать реферат? 10 класс

Как написать реферат? 10 класс Реабилитация лиц с ментальными нарушениями в условиях психоневрологического интерната

Реабилитация лиц с ментальными нарушениями в условиях психоневрологического интерната Александр Иванович Куприн «Барбос и Жулька»

Александр Иванович Куприн «Барбос и Жулька» Функции развития отношений партнеров в предбрачном периоде (С.В. Ковалев)

Функции развития отношений партнеров в предбрачном периоде (С.В. Ковалев) Презентация на тему Культура общения

Презентация на тему Культура общения Опоры самости

Опоры самости Лучинск - закрытое административно – территориальное образование

Лучинск - закрытое административно – территориальное образование Методы оценки эффективности инвестиций в мероприятия по обеспечению пожарной безопасности. Тема 13

Методы оценки эффективности инвестиций в мероприятия по обеспечению пожарной безопасности. Тема 13 Книга Псалмов

Книга Псалмов Корпоративная благотворительность:примеры, анализ и продвижение

Корпоративная благотворительность:примеры, анализ и продвижение Внешняя политика России в середине XVII в. Воссоединение Украины с Россией.

Внешняя политика России в середине XVII в. Воссоединение Украины с Россией. Виктор Мари Гюго "Козетта"

Виктор Мари Гюго "Козетта" Полномочия должностных лиц контролирующих органов Челябинской области по рассмотрению обращений граждан

Полномочия должностных лиц контролирующих органов Челябинской области по рассмотрению обращений граждан на рыбалкe

на рыбалкe Среда программирования ЛогоМиры

Среда программирования ЛогоМиры Эволюционно-адаптивные эффекты инсоляции (региональные аспекты)

Эволюционно-адаптивные эффекты инсоляции (региональные аспекты) Продукция Salus. Умная автоматика для дома

Продукция Salus. Умная автоматика для дома Синантропные животные

Синантропные животные СУЧАСНИЙ РЕДАКТОР В ІНТЕРНЕТІ Дем’янова Анна Олегівна, аспірант кафедри видавничої справи і редагування ВПІ НТУУ «КПІ», науков

СУЧАСНИЙ РЕДАКТОР В ІНТЕРНЕТІ Дем’янова Анна Олегівна, аспірант кафедри видавничої справи і редагування ВПІ НТУУ «КПІ», науков