Содержание

- 2. Новый формат декларации по НДС Из раздела 8 (Приложения 1 к разделу 8) и раздела 9

- 3. Отчитываться об операциях с прослеживаемыми товарами нужно ежеквартально Плательщики НДС должны представлять в ИФНС декларацию по

- 4. Отчет об операциях с прослеживаемыми товарами нужно подавать не позднее 25-го числа месяца, следующего за кварталом,

- 5. Если вы не платите НДС, потому что применяете спецрежим или освобождены от исполнения обязанностей налогоплательщика, то

- 7. Прослеживаемость импорта: налоговики отметили нюансы переработки и ремонта товаров ФНС разъяснила, что переработка - это изменение

- 8. Аннулирование деклараций с 1 июля Отчетность по НДС должна строго соответствовать новым контрольным соотношениям (подп. 6

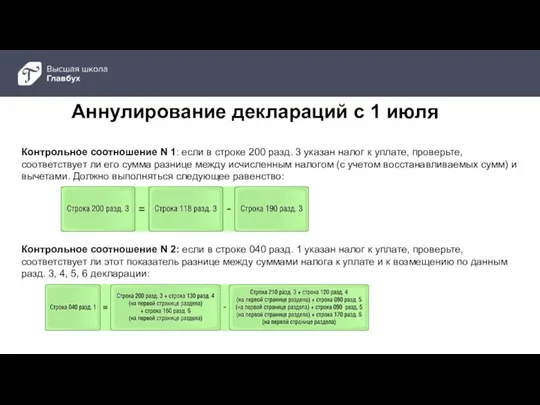

- 9. Аннулирование деклараций с 1 июля Контрольное соотношение N 1: если в строке 200 разд. 3 указан

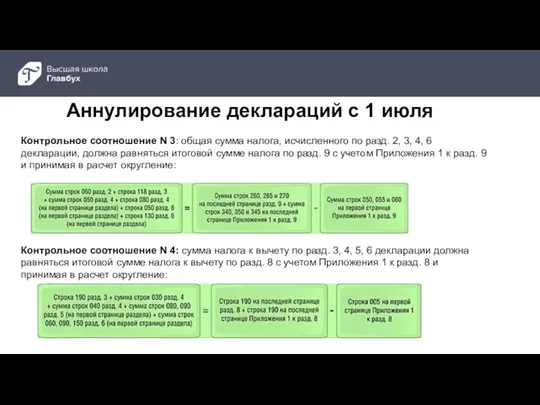

- 10. Аннулирование деклараций с 1 июля Контрольное соотношение N 3: общая сумма налога, исчисленного по разд. 2,

- 11. Аннулирование деклараций с 1 июля Расчет суммы к уплате, когда начисленный налог больше вычетов. Разницу сумм

- 12. Аннулирование деклараций с 1 июля 9. Сумму налога по ставке 18% из выставленных счетов-фактур, как показали

- 13. На что обратить внимание при сдаче отчетности за 3 квартал Ошибки в декларации по НДС в

- 14. На что обратить внимание при сдаче отчетности за 3 квартал Ошибки в декларации по НДС Самые

- 16. Ошибки в декларации по НДС, которые привели к занижению налога, вы обязаны исправить. Для этого подайте

- 17. Конкретные действия по исправлению ошибок в декларации зависят от того, в связи с чем возникли ошибки.

- 18. Пример. Вы ошибочно не зарегистрировали в книге продаж выставленный счет-фактуру на отгрузку или на аванс. Тогда:

- 19. Конкретные действия по исправлению ошибок в декларации зависят от того, в связи с чем возникли ошибки.

- 20. Пример. Вы дважды зарегистрировали в книге покупок один и тот же счет-фактуру поставщика. Тогда: в дополнительном

- 21. Конкретные действия по исправлению ошибок в декларации зависят от того, в связи с чем возникли ошибки.

- 22. Если ошибки в декларации не привели к занижению суммы НДС к уплате, то исправлять их в

- 23. В некоторых случаях есть смысл подать уточненную декларацию, если налог в декларации не занижен. 1. Если

- 24. Вычет при исправлении счетов -фактур Что касается вычетов НДС на основании исправленных счетов-фактур, выставленных продавцом, но

- 25. Если вы ошибочно не отразили в декларации за истекший квартал счет-фактуру поставщика по приобретенным товарам (работам,

- 27. Скачать презентацию

Слайд 2

Новый формат декларации по НДС

Из раздела 8 (Приложения 1 к разделу

Новый формат декларации по НДС

Из раздела 8 (Приложения 1 к разделу

При этом в разделах с 8 по 11 вводят новые строки, в которых указывают:

"Регистрационный номер декларации на товары или регистрационный номер партии товара, подлежащего прослеживаемости" (строка 200 раздела 8, строка 200 Приложения 1 к разделу 8, строка 221 раздела 9, строка 301 Приложения 1 к разделу 9, строка 220 раздела 10, строка 210 раздела 11);

"Код количественной единицы измерения товара, используемой в целях осуществления прослеживаемости" (строка 210 раздела 8, строка 210 Приложения 1 к разделу 8, строка 222 раздела 9, строка 302 Приложения 1 к разделу 9, строка 230 раздела 10, строка 220 раздела 11);

"Количество товара, подлежащего прослеживаемости, в количественной единице измерения товара, используемой в целях осуществления прослеживаемости" (строка 220 раздела 8, строка 220 Приложения 1 к разделу 8, строка 223 раздела 9, строка 303 Приложения 1 к разделу 9, строка 240 раздела 10, строка 230 раздела 11);

"Стоимость товара, подлежащего прослеживаемости, без НДС" (строка 230 раздела 8, строка 230 Приложения 1 к разделу 8, строка 224 раздела 9, строка 304 Приложения 1 к разделу 9, строка 250 раздела 10, строка 240 раздела 11).

Слайд 3Отчитываться об операциях с прослеживаемыми товарами нужно ежеквартально

Плательщики НДС должны представлять в

Отчитываться об операциях с прослеживаемыми товарами нужно ежеквартально

Плательщики НДС должны представлять в

Срок представления отчетов и деклараций, содержащих сведения об операциях с прослеживаемыми товарами, - не позднее 25-го числа месяца, следующего за истекшим кварталом.

РНПТ указывается в отдельной строке (для каждого РНПТ своя строка). Если прослеживаемости нет, в указанных строках проставьте прочерки.

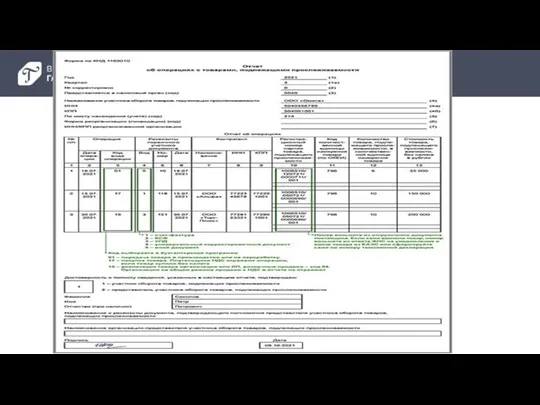

Слайд 4Отчет об операциях с прослеживаемыми товарами нужно подавать не позднее 25-го числа

Отчет об операциях с прослеживаемыми товарами нужно подавать не позднее 25-го числа

1) приобретение (получение) прослеживаемого товара (в том числе через агента или комиссионера) у организаций или ИП, которые не уплачивают НДС, так как применяют спецрежим или освобождены от обязанностей налогоплательщика;

2) прекращение прослеживаемости товара по причине:

•исключения его из Перечня товаров, подлежащих прослеживаемости;

•выбытия прослеживаемого товара из оборота, например, в результате утилизации, уничтожения, передачи товара в производство и в переработку;

•выявления недостачи товара при инвентаризации;

3) восстановление прослеживаемости по причине:

•возврата неиспользованных товаров, переданных ранее в производство (переработку);

•выявление при инвентаризации товаров, по которым ранее была выявлена недостача;

4) реализация (передача), приобретение (получение) прослеживаемых товаров, которые не признаются объектом обложения НДС по п. 2 ст. 146 НК или освобождены от налогообложения по ст. 149 НК.

Отчет о прослеживаемых товарах

Слайд 5Если вы не платите НДС, потому что применяете спецрежим или освобождены от

Если вы не платите НДС, потому что применяете спецрежим или освобождены от

1) приобретение (получение), реализация (передача) прослеживаемого товара (в том числе через агента или комиссионера);

2) передача (получение) прослеживаемого товара, не связанная с реализацией или передачей (получением) на безвозмездной основе права собственности на товар;

3) прекращение и возобновление прослеживаемости товара.

Не нужно включать в отчет операции импорта из стран ЕАЭС и экспорта в них. Эти операции отражают в уведомлении о ввозе или уведомлении о перемещении прослеживаемых товаров.

Отчет о прослеживаемых товарах

Слайд 7Прослеживаемость импорта:

налоговики отметили нюансы переработки и ремонта товаров

ФНС разъяснила, что переработка

Прослеживаемость импорта:

налоговики отметили нюансы переработки и ремонта товаров

ФНС разъяснила, что переработка

Кроме того, налоговики пояснили, что передача товара в ремонт, в том числе гарантийный, и его возврат не прекращают прослеживаемость. Дело в том, что ремонт нельзя рассматривать как переработку или передачу в производство. Отражать такую операцию в отчете не нужно (письмо ФНС от 26.07.2021 № СД-4-15/10448 и от 26.07.2021 № СД-4-15/10449).

Слайд 8Аннулирование деклараций с 1 июля

Отчетность по НДС должна строго соответствовать новым контрольным

Аннулирование деклараций с 1 июля

Отчетность по НДС должна строго соответствовать новым контрольным

Контрольные соотношения утверждены приказом ФНС от 25.05.2021 N ЕД-7-15/519.

Инспекция уведомит налогоплательщика о том, что декларация не представлена, по ТКС. Ему нужно устранить несоответствия и подать ее заново. Если успеть это сделать в течение пяти рабочих дней с даты направления ему уведомления, отчетность по НДС считается поданной в день представления первоначальной декларации (п. 6 ст. 6.1, п. 5.3, 5.4 ст. 174 НК).

С 01.07.2021 к указанным последствиям может привести несоблюдение любого из 13 контрольных соотношений.

Слайд 9Аннулирование деклараций с 1 июля

Контрольное соотношение N 1: если в строке 200

Аннулирование деклараций с 1 июля

Контрольное соотношение N 1: если в строке 200

Контрольное соотношение N 2: если в строке 040 разд. 1 указан налог к уплате, проверьте, соответствует ли этот показатель разнице между суммами налога к уплате и к возмещению по данным разд. 3, 4, 5, 6 декларации:

Слайд 10Аннулирование деклараций с 1 июля

Контрольное соотношение N 3: общая сумма налога, исчисленного

Аннулирование деклараций с 1 июля

Контрольное соотношение N 3: общая сумма налога, исчисленного

Контрольное соотношение N 4: сумма налога к вычету по разд. 3, 4, 5, 6 декларации должна равняться итоговой сумме налога к вычету по разд. 8 с учетом Приложения 1 к разд. 8 и принимая в расчет округление:

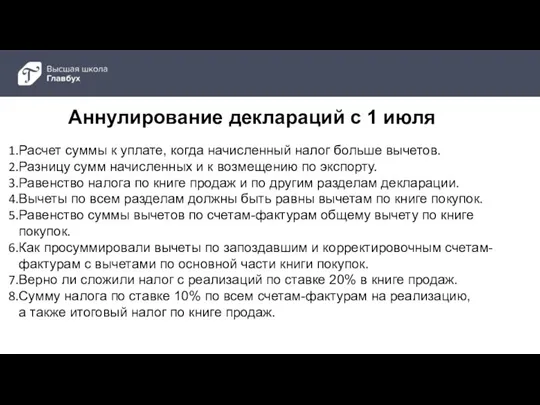

Слайд 11Аннулирование деклараций с 1 июля

Расчет суммы к уплате, когда начисленный налог больше вычетов.

Разницу

Аннулирование деклараций с 1 июля

Расчет суммы к уплате, когда начисленный налог больше вычетов.

Разницу

Равенство налога по книге продаж и по другим разделам декларации.

Вычеты по всем разделам должны быть равны вычетам по книге покупок.

Равенство суммы вычетов по счетам-фактурам общему вычету по книге покупок.

Как просуммировали вычеты по запоздавшим и корректировочным счетам-фактурам с вычетами по основной части книги покупок.

Верно ли сложили налог с реализаций по ставке 20% в книге продаж.

Сумму налога по ставке 10% по всем счетам-фактурам на реализацию, а также итоговый налог по книге продаж.

Слайд 12Аннулирование деклараций с 1 июля

9. Сумму налога по ставке 18% из выставленных счетов-фактур, как

Аннулирование деклараций с 1 июля

9. Сумму налога по ставке 18% из выставленных счетов-фактур, как

10. Все ли счета-фактуры из дополнительного листа учли, когда считали общую сумму налога по книге продаж по ставке 20%.

11. Равенство общей суммы налога по ставке 10% и суммы налога по ставке 10% по всем счетам-фактурам из книги продаж и дополнительного листа к ней.

12. Сумму налога по счетам-фактурам по ставке 18% из дополнительных листов и из книги с общей суммой налога по этой ставке в разделе 9.

13. Все ли суммы налога из счетов-фактур учли неплательщики НДС при расчете налога к уплате.

Контрольные соотношения выверяют арифметику, расхождения вероятны в случае сбоя бухгалтерской программы либо на этапе передачи и приемки отчетности.

Слайд 13На что обратить внимание при сдаче отчетности за 3 квартал

Ошибки в декларации

На что обратить внимание при сдаче отчетности за 3 квартал

Ошибки в декларации

в книгах покупок или продаж нет итоговых сумм или они не совпадают со сведениями из раздела 3 декларации;

в отчете счета-фактуры с сомнительными датами. Например, их выставили после отчетного периода;

заявили вычет за пределами трехлетнего срока;

суммы по разделам декларации не соответствуют цифрам в книгах покупок и продаж;

неверно указали коды операций в книгах покупок или продаж.

Слайд 14На что обратить внимание при сдаче отчетности за 3 квартал

Ошибки в декларации

На что обратить внимание при сдаче отчетности за 3 квартал

Ошибки в декларации

Самые распространенные ошибки:

стороны сделки по-разному указали реквизиты счетов-фактур. Например, у покупателя счет-фактура № 10, а у поставщика № 0010;

покупатель некорректно рассчитал сумму вычета. Это актуально, когда он заявляет вычет не полностью, а частями;

стороны по-разному кодировали одну и ту же операцию. Например, покупатель указал код 01, а продавец 26;

объединили несколько счетов-фактур в один;

неправильно показали операции, к которым привлекали посредников;

продавец не показал в своей декларации реализацию.

Слайд 16Ошибки в декларации по НДС, которые привели к занижению налога, вы обязаны

Ошибки в декларации по НДС, которые привели к занижению налога, вы обязаны

Ошибки, которые на сумму НДС к уплате не повлияли или привели к ее завышению, исправлять не обязательно. Это ваше право, а не обязанность.

Исправление ошибок в декларации по НДС

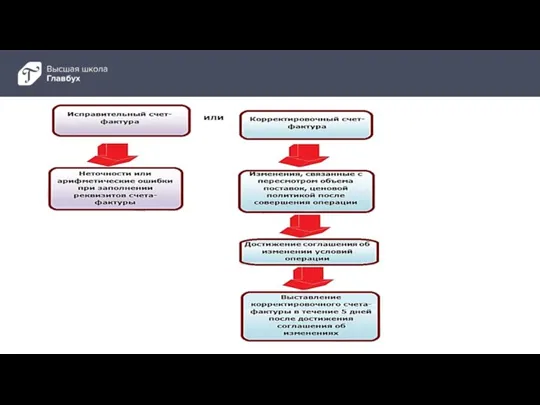

Слайд 17Конкретные действия по исправлению ошибок в декларации зависят от того, в связи

Конкретные действия по исправлению ошибок в декларации зависят от того, в связи

1) допущена техническая ошибка в сумме - исправьте ее в уточненной декларации, указав в ней новые, верные данные, а правильные данные отразите без изменения (п. 2 Порядка заполнения декларации по НДС);

2) ошибочно не представлены в исходной декларации какие-либо разделы и приложения - заполните их и включите в уточненную декларацию (п. 2 Порядка заполнения декларации по НДС);

3) ошибка возникла из-за ошибки в книге продаж - оформите дополнительный лист книги продаж за тот квартал, в котором допущена ошибка, и включите данные из него в Приложение 1 к разд. 9 уточненной декларации за этот же квартал (п. 3 Правил ведения книги продаж, п. 48 Порядка заполнения декларации по НДС).

Исправление ошибок,

которые привели к занижению налога к уплате

Слайд 18Пример. Вы ошибочно не зарегистрировали в книге продаж выставленный счет-фактуру на отгрузку

Пример. Вы ошибочно не зарегистрировали в книге продаж выставленный счет-фактуру на отгрузку

зарегистрируйте такой счет-фактуру в дополнительном листе книги продаж за квартал, в котором должны были его зарегистрировать;

в уточненную декларацию за этот квартал включите Приложение 1 к разд. 9, указав в нем данные из такого дополнительного листа и признак актуальности "0" в строке 001 (п. п. 48.2, 48.7, 48.9 Порядка заполнения декларации по НДС);

в разд. 9 уточненной декларации в строке 001 укажите "1", в строках 005, 010 - 280

поставьте прочерки (п. 47.2 Порядка заполнения декларации по НДС).

Исправление ошибок,

которые привели к занижению налога к уплате

Слайд 19Конкретные действия по исправлению ошибок в декларации зависят от того, в связи

Конкретные действия по исправлению ошибок в декларации зависят от того, в связи

4) ошибка возникла из-за ошибки в книге покупок - оформите дополнительный лист книги покупок за тот квартал, в котором нужно внести исправления, и включите данные из него в Приложение 1 к разд. 8 уточненной декларации за этот квартал (п. п. 4, 9 Правил ведения книги покупок, п. 46 Порядка заполнения декларации по НДС);

Исправление ошибок,

которые привели к занижению налога к уплате

Слайд 20Пример. Вы дважды зарегистрировали в книге покупок один и тот же счет-фактуру

Пример. Вы дважды зарегистрировали в книге покупок один и тот же счет-фактуру

в дополнительном листе книги покупок за квартал, в котором допущена ошибка, аннулируйте запись по этому счету-фактуре, отразив его показатели со знаком "-" в графах 14 - 15 (п. 5 Правил заполнения дополнительного листа книги покупок);

в уточненную декларацию включите Приложение 1 к разд. 8, указав в нем данные из такого дополнительного листа и признак актуальности "0" в строке 001 (п. п. 46.2, 46.5, 46.6 Порядка заполнения декларации по НДС);

в разд. 8 в строке 001 укажите "1", в строках 005, 010 - 230 поставьте прочерки (п. 45.2 Порядка заполнения декларации по НДС).

Исправление ошибок, которые привели к занижению налога к уплате

Слайд 21Конкретные действия по исправлению ошибок в декларации зависят от того, в связи

Конкретные действия по исправлению ошибок в декларации зависят от того, в связи

5) ошибки допущены в журнале учета счетов-фактур - в уточненной декларации перезаполните, указав правильные данные и значение "0" в строке 001 (п. п. 49, 49.2, 50, 50.2 Порядка заполнения декларации по НДС):

- разд. 10 - если ошибка допущена в ч. 1 журнала;

- разд. 11 - если ошибка допущена в ч. 2 журнала.

Исправление ошибок,

которые привели к занижению налога к уплате

Слайд 22Если ошибки в декларации не привели к занижению суммы НДС к уплате,

Если ошибки в декларации не привели к занижению суммы НДС к уплате,

При этом ФНС рекомендует представлять "уточненку", даже если ошибки не повлияли на сумму НДС к уплате (приложение к письму ФНС от 03.12.2018 № ЕД-4-15/23367).

Исправление ошибок, которые не привели к занижению налога к уплате

Слайд 23В некоторых случаях есть смысл подать уточненную декларацию, если налог в декларации

В некоторых случаях есть смысл подать уточненную декларацию, если налог в декларации

1. Если инспекция прислала вам требование о представлении пояснений по декларации с ошибками, которые не повлияли на сумму налога. Тогда вместо пояснений по каждой ошибке можно представить уточненную декларацию с правильными данными (п. 1 ст. 81, п. 3 ст. 88 НК).

2. Если в результате ошибки вы наоборот завысили сумму налога к уплате. Тогда вы можете подать уточненную декларацию, чтобы вернуть или зачесть образовавшуюся переплату (п. 1 ст. 78 НК).

Исправление ошибок, которые не привели к занижению налога к уплате

Слайд 24Вычет при исправлении счетов -фактур

Что касается вычетов НДС на основании исправленных счетов-фактур,

Вычет при исправлении счетов -фактур

Что касается вычетов НДС на основании исправленных счетов-фактур,

Таким образом, если продавец не зарегистрирует в книге продаж исправленный счет-фактуру, выставленный покупателю, и сведения этого счета-фактуры в декларацию по НДС не попадают, то у покупателя оснований для применения вычетов по налогу нет.

Письмо Минфина от 06.05.2019 № 03-07-11/32905

Слайд 25Если вы ошибочно не отразили в декларации за истекший квартал счет-фактуру поставщика

Если вы ошибочно не отразили в декларации за истекший квартал счет-фактуру поставщика

Можно отразить этот счет-фактуру в любом другом периоде в пределах срока для вычета (п. 1.1 ст. 172 НК).

Исправление ошибок, которые не привели к занижению налога к уплате

Влияние стресса на профессиональную деятельность педагога

Влияние стресса на профессиональную деятельность педагога Мой отчий край ни в чем не повторим

Мой отчий край ни в чем не повторим 23 февраля

23 февраля ovoschi

ovoschi Сравнительный анализ коммерческих и образовательных сайтов

Сравнительный анализ коммерческих и образовательных сайтов Аник Автоматизация. Эффективная работа

Аник Автоматизация. Эффективная работа Grammar Friends

Grammar Friends  Иконы

Иконы Prezentatsia_SSSR_v_poslevoennye_desyatiletia

Prezentatsia_SSSR_v_poslevoennye_desyatiletia Презентация на тему Роль биологических исследований в современной медицине

Презентация на тему Роль биологических исследований в современной медицине Живые изгороди

Живые изгороди Отдел Моховидные

Отдел Моховидные Статистическое наблюдение библиотек Российской Федерации

Статистическое наблюдение библиотек Российской Федерации Что такое бюджет (2 класс)

Что такое бюджет (2 класс) Автоматизация обработки кадастровой информации

Автоматизация обработки кадастровой информации  Понятие логарифма

Понятие логарифма Франция во второй половине XIX века

Франция во второй половине XIX века Старейший косметический дом Европы Acadmie Scientifique de Beauté

Старейший косметический дом Европы Acadmie Scientifique de Beauté батюшков

батюшков Организация работы с клиентами автосервисных центров

Организация работы с клиентами автосервисных центров Эволюция ( фрагменты темы)

Эволюция ( фрагменты темы) Презентация на тему Градусная сетка Параллели и меридианы

Презентация на тему Градусная сетка Параллели и меридианы  Богослужение мирянским чином

Богослужение мирянским чином Итоги 2021 Все на спорт!

Итоги 2021 Все на спорт! Страницы биографии книги

Страницы биографии книги Михаил Юрьевич Лермонтов «Бородино»

Михаил Юрьевич Лермонтов «Бородино» ITC MEDIA

ITC MEDIA СЕМИНАР КАМ ВМО/РОСГИДРОМЕТА/РГГМУпо оценке компетентности АМПСанкт-Петербург, Российская Федерация, 18-22 июня 2012 г. ОБЩИЕ РЕЗУЛЬ

СЕМИНАР КАМ ВМО/РОСГИДРОМЕТА/РГГМУпо оценке компетентности АМПСанкт-Петербург, Российская Федерация, 18-22 июня 2012 г. ОБЩИЕ РЕЗУЛЬ