Содержание

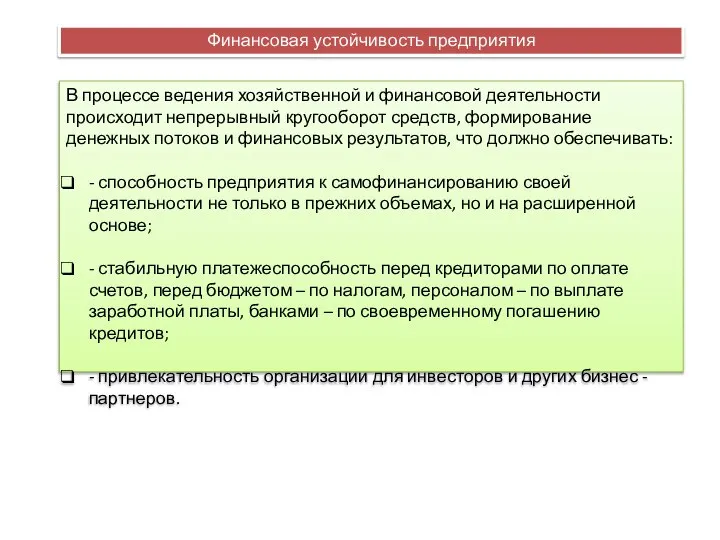

- 2. Финансовая устойчивость предприятия В процессе ведения хозяйственной и финансовой деятельности происходит непрерывный кругооборот средств, формирование денежных

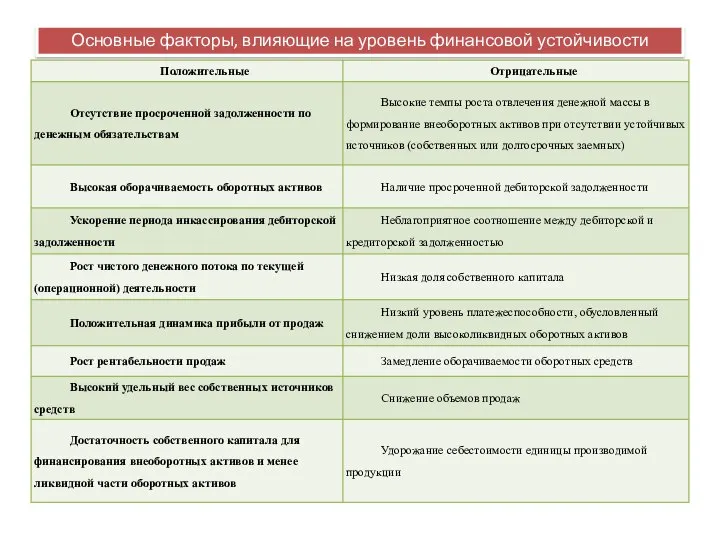

- 3. Основные факторы, влияющие на уровень финансовой устойчивости

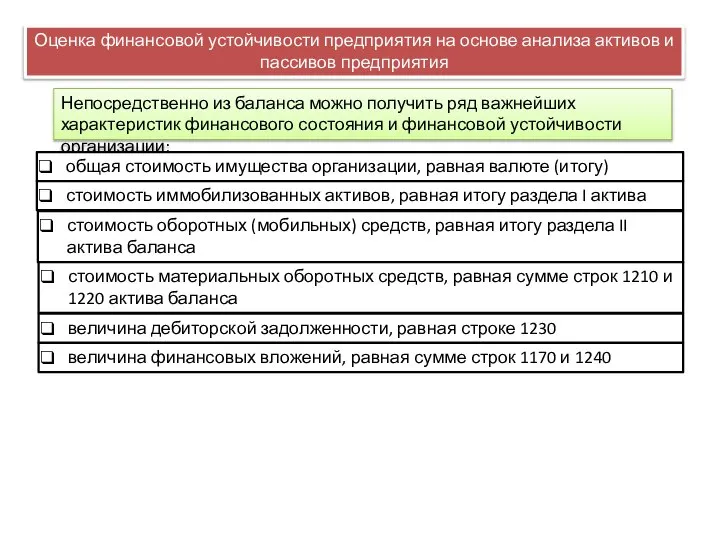

- 4. Оценка финансовой устойчивости предприятия на основе анализа активов и пассивов предприятия Непосредственно из баланса можно получить

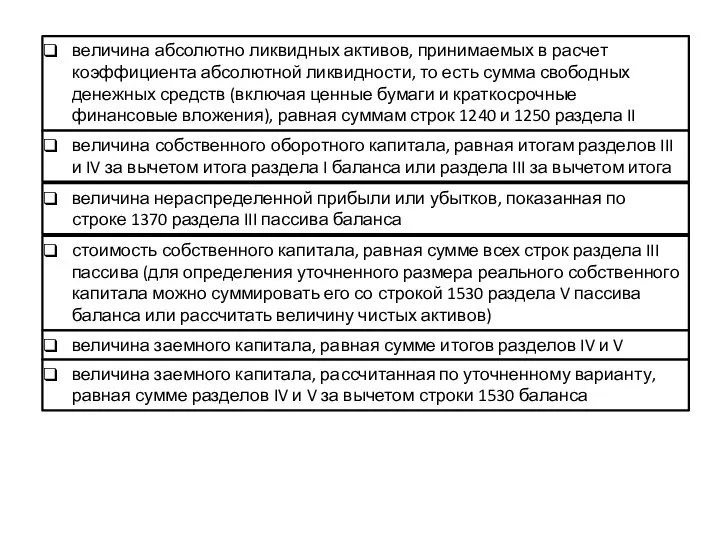

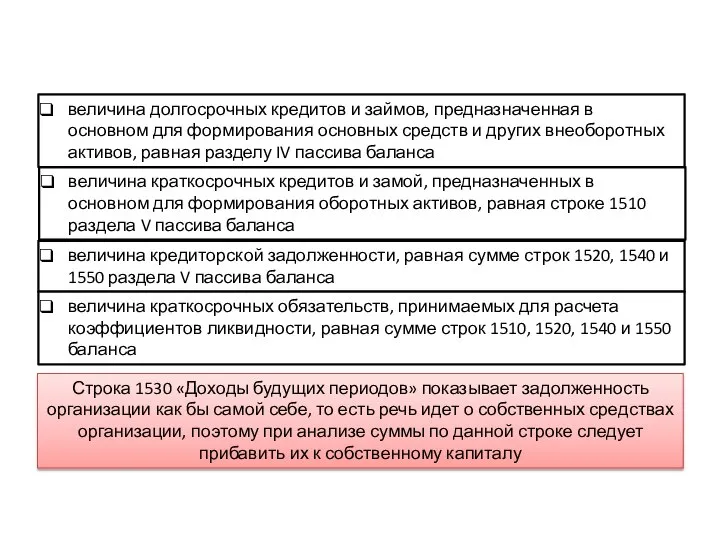

- 5. величина абсолютно ликвидных активов, принимаемых в расчет коэффициента абсолютной ликвидности, то есть сумма свободных денежных средств

- 6. величина краткосрочных кредитов и замой, предназначенных в основном для формирования оборотных активов, равная строке 1510 раздела

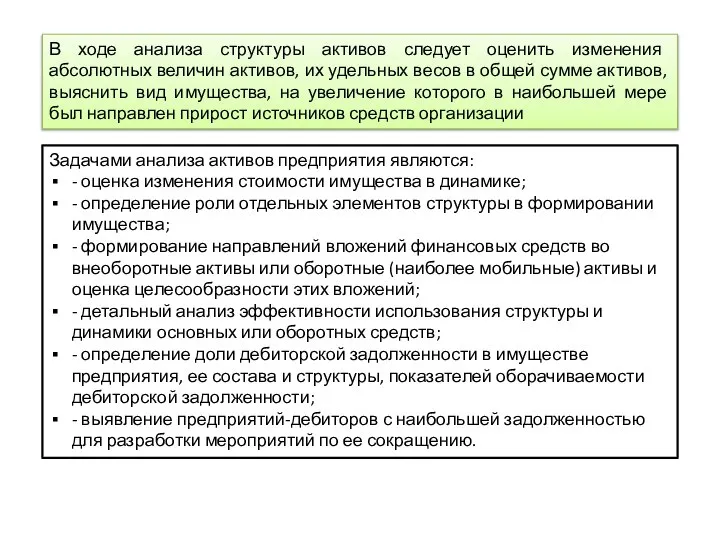

- 7. В ходе анализа структуры активов следует оценить изменения абсолютных величин активов, их удельных весов в общей

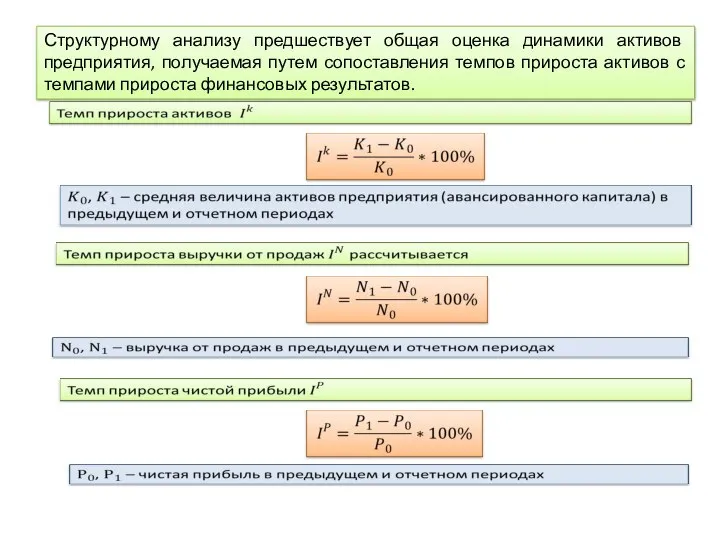

- 8. Структурному анализу предшествует общая оценка динамики активов предприятия, получаемая путем сопоставления темпов прироста активов с темпами

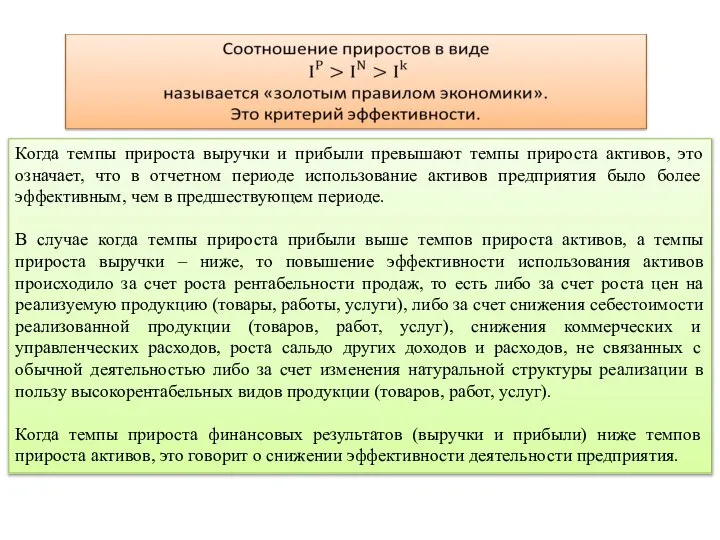

- 9. Когда темпы прироста выручки и прибыли превышают темпы прироста активов, это означает, что в отчетном периоде

- 10. Также для оценки финансового состояния и устойчивости вместе с анализом структуры активов необходим анализ структуры пассивов,

- 11. При стабильной финансовой устойчивости у организации должна увеличиваться в динамике доля собственного оборотного капитала, темп роста

- 12. В принимаемые к расчету обязательства входят все обязательства организации, за вычетом доходов будущих периодов, полученных организацией

- 13. Если стоимость чистых активов общества останется меньше его уставного капитала по окончании отчетного года, следующего за

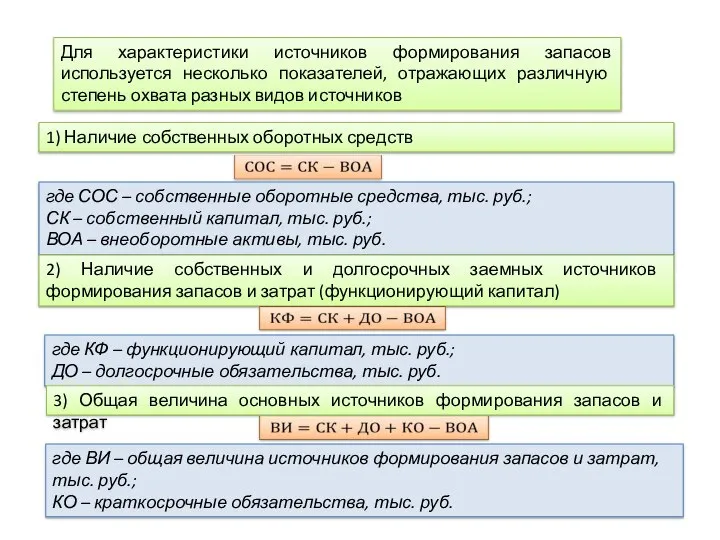

- 14. Для характеристики источников формирования запасов используется несколько показателей, отражающих различную степень охвата разных видов источников 1)

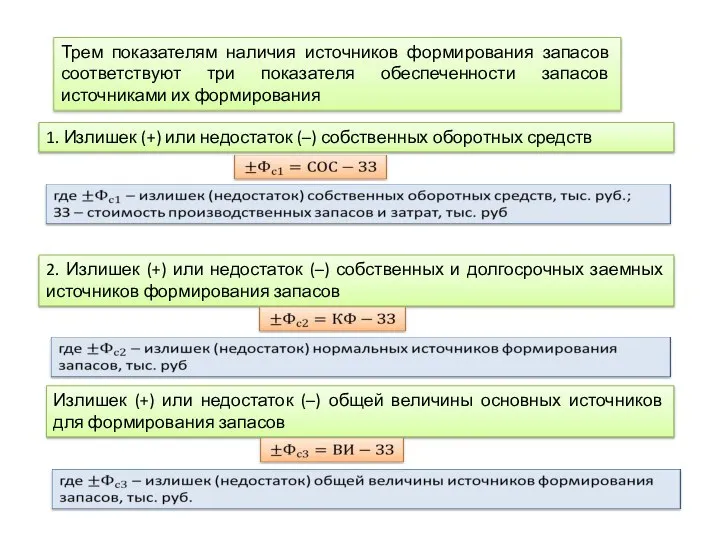

- 15. Трем показателям наличия источников формирования запасов соответствуют три показателя обеспеченности запасов источниками их формирования 1. Излишек

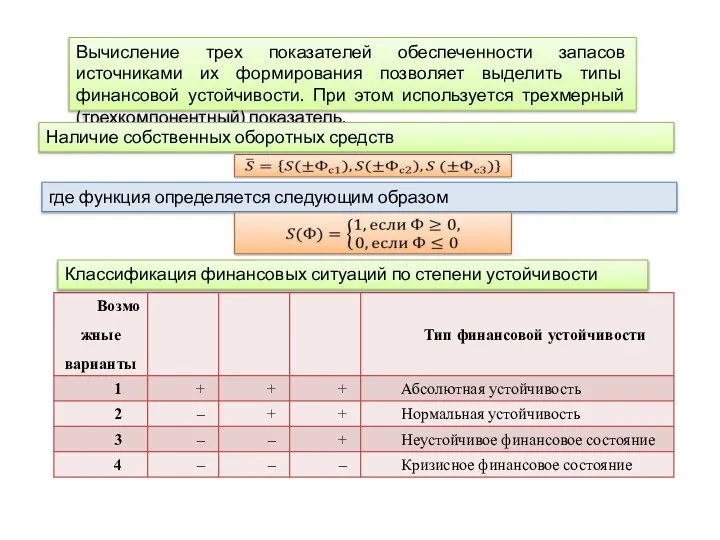

- 16. Вычисление трех показателей обеспеченности запасов источниками их формирования позволяет выделить типы финансовой устойчивости. При этом используется

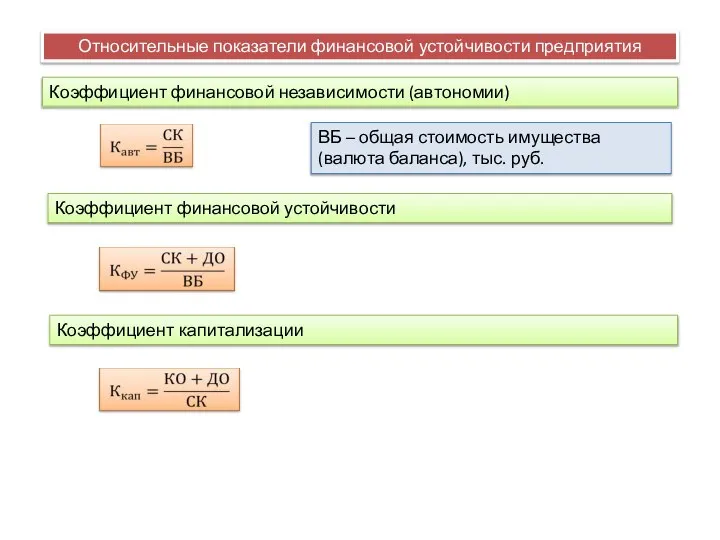

- 17. Относительные показатели финансовой устойчивости предприятия Коэффициент финансовой независимости (автономии) ВБ – общая стоимость имущества (валюта баланса),

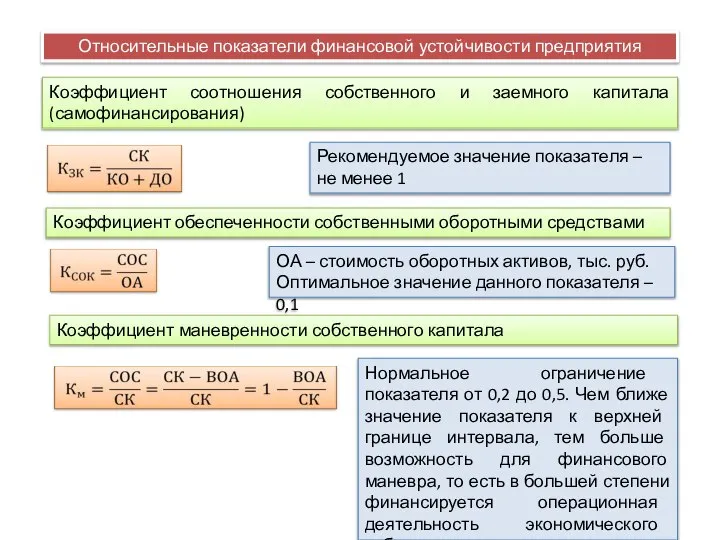

- 18. Относительные показатели финансовой устойчивости предприятия Коэффициент соотношения собственного и заемного капитала (самофинансирования) Рекомендуемое значение показателя –

- 19. Относительные показатели финансовой устойчивости предприятия Коэффициент финансовой зависимости Нормальное ограничение коэффициента – менее 0,5. Увеличение коэффициента

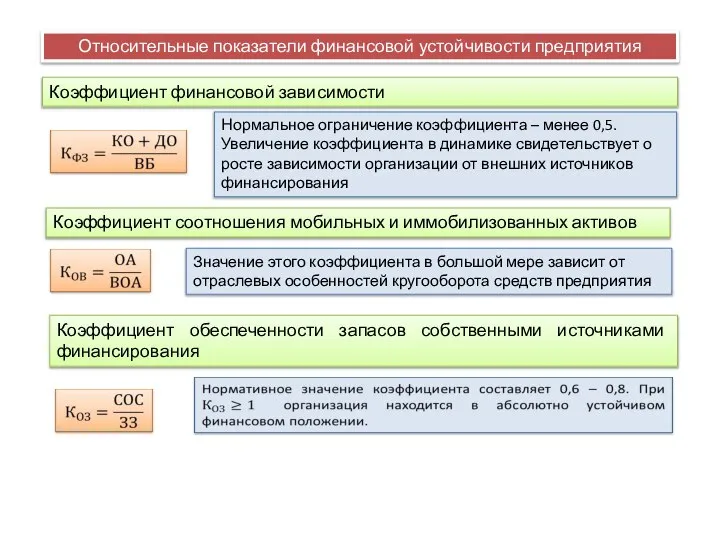

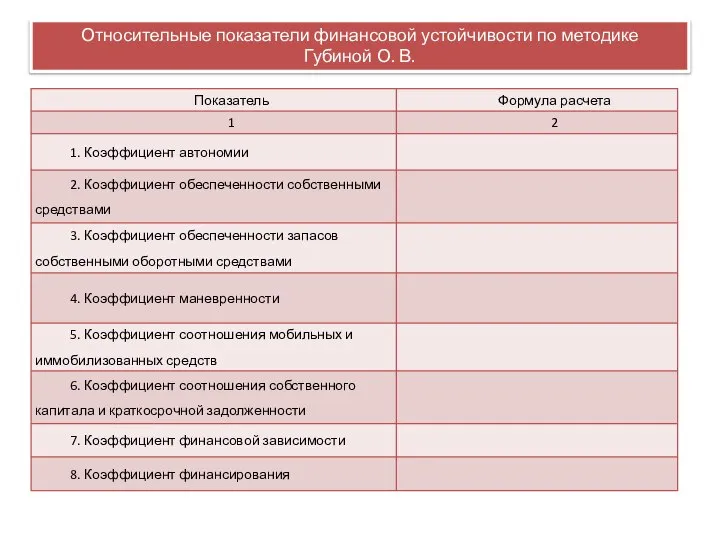

- 20. Относительные показатели финансовой устойчивости по методике Губиной О. В.

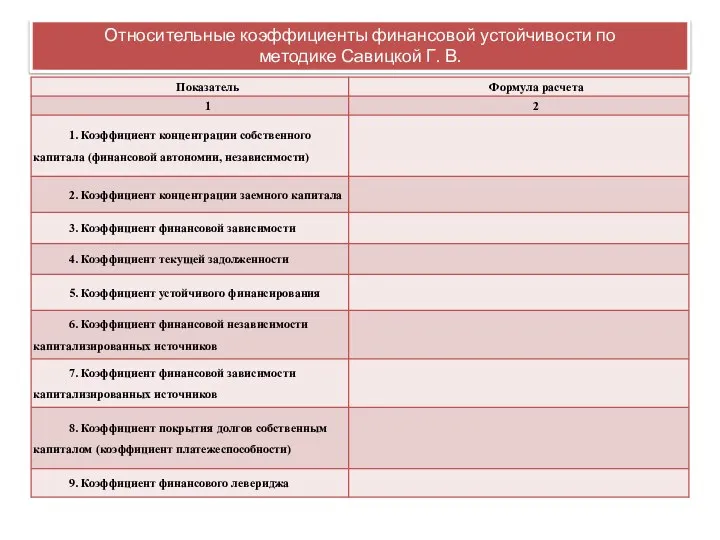

- 21. Относительные коэффициенты финансовой устойчивости по методике Савицкой Г. В.

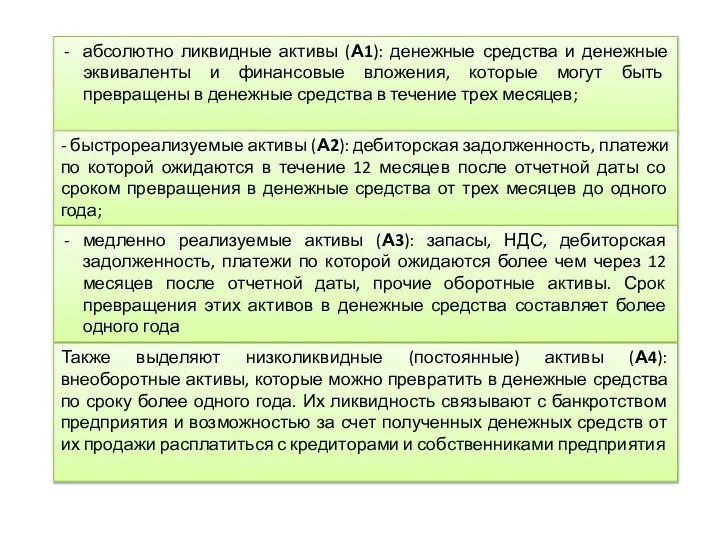

- 22. абсолютно ликвидные активы (А1): денежные средства и денежные эквиваленты и финансовые вложения, которые могут быть превращены

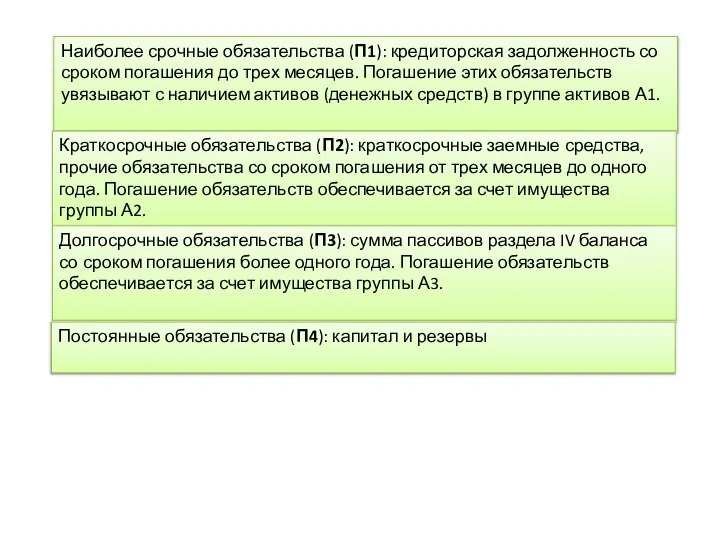

- 23. Наиболее срочные обязательства (П1): кредиторская задолженность со сроком погашения до трех месяцев. Погашение этих обязательств увязывают

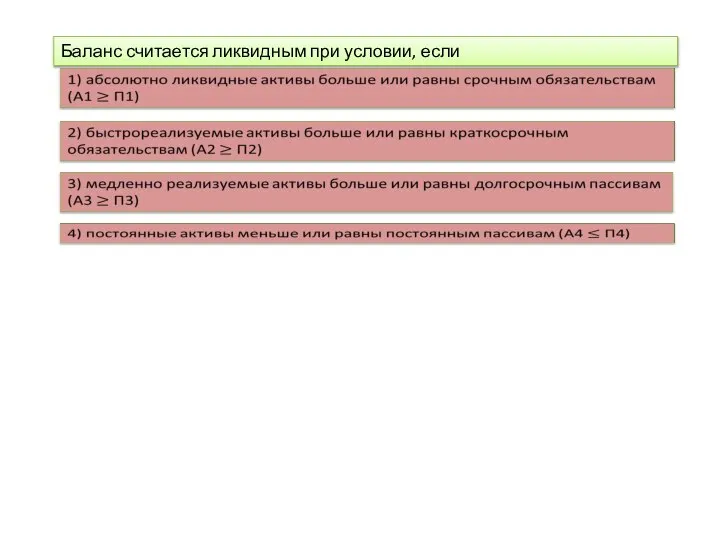

- 24. Баланс считается ликвидным при условии, если

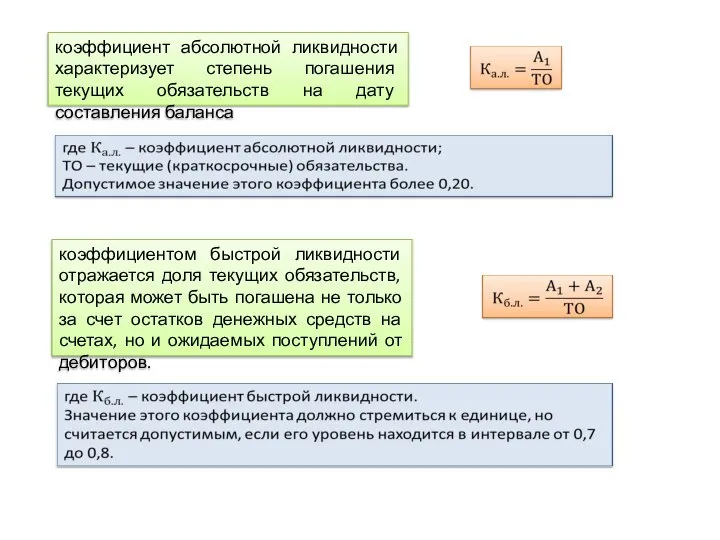

- 25. коэффициент абсолютной ликвидности характеризует степень погашения текущих обязательств на дату составления баланса коэффициентом быстрой ликвидности отражается

- 27. Скачать презентацию

Управление маркетингом

Управление маркетингом Презентация на тему Формирование ключевых компетенций средствами межпредметной интеграции и использованием регионального компо

Презентация на тему Формирование ключевых компетенций средствами межпредметной интеграции и использованием регионального компо ДЕЯТЕЛЬНОСТЬ СОВЕТА ПО АККРЕДИТАЦИИ В 2010 ГОДУ И ЗАДАЧИ НА 2011ГОД.

ДЕЯТЕЛЬНОСТЬ СОВЕТА ПО АККРЕДИТАЦИИ В 2010 ГОДУ И ЗАДАЧИ НА 2011ГОД. Электромагнитные переходные процессы. Составление схем замещения

Электромагнитные переходные процессы. Составление схем замещения Поезд жизни

Поезд жизни Муниципальная система оценки качества образования(кластерная методика)

Муниципальная система оценки качества образования(кластерная методика) Права ребёнка и их реализация на территории Республики Карелия

Права ребёнка и их реализация на территории Республики Карелия История России 9 класс

История России 9 класс Формы и методы государственной поддержки сельского хозяйства, регулирования агропродовольственных рынков и сельского развития в

Формы и методы государственной поддержки сельского хозяйства, регулирования агропродовольственных рынков и сельского развития в Природоохранные мероприятия в СПб

Природоохранные мероприятия в СПб Молодёжный кадровый проект «Зеленые дипломы» "Green Diplomas" youth recruiting project

Молодёжный кадровый проект «Зеленые дипломы» "Green Diplomas" youth recruiting project Цусны бичил эргэлт болон цусны эргэлтийн зохицуулга Илтгэгч : Б. Уранбилэг

Цусны бичил эргэлт болон цусны эргэлтийн зохицуулга Илтгэгч : Б. Уранбилэг Становление и развитие избирательного права в Российском государстве

Становление и развитие избирательного права в Российском государстве Иди в виноградник, работа в нем есть, Рабочих в нем мало, а дела не счесть. В нем надо копать и полоть, расчищать, Водой поливать и пл

Иди в виноградник, работа в нем есть, Рабочих в нем мало, а дела не счесть. В нем надо копать и полоть, расчищать, Водой поливать и пл Древняя Спарта -ОДИССЕЯ ВОИНОВ» Учись играя- играя учись

Древняя Спарта -ОДИССЕЯ ВОИНОВ» Учись играя- играя учись Трехмачтовый корабль

Трехмачтовый корабль Практическая деятельность школы по созданию здоровьеразвивающей среды обучения в рамках ГЭП «Формирование здоровьеразвивающег

Практическая деятельность школы по созданию здоровьеразвивающей среды обучения в рамках ГЭП «Формирование здоровьеразвивающег Творческое название проекта Такой настоящий и искусственный мир …

Творческое название проекта Такой настоящий и искусственный мир … Перспективы ядерной энергетики

Перспективы ядерной энергетики право 4 урок, 10 класс-1

право 4 урок, 10 класс-1 Повышение доступности информационных ресурсов и оптимизация процессов обслуживания читателей при использовании программы «1С:Шк

Повышение доступности информационных ресурсов и оптимизация процессов обслуживания читателей при использовании программы «1С:Шк Stalin and the Struggle for power

Stalin and the Struggle for power Профессия «инженер»

Профессия «инженер» Семья Ракитской Златы. Память о наших дедах живёт в наших детях

Семья Ракитской Златы. Память о наших дедах живёт в наших детях Латинская Америка. Банановые республики

Латинская Америка. Банановые республики Презентация на тему История исследования космоса и развитие космонавтики

Презентация на тему История исследования космоса и развитие космонавтики Программное обеспечение ПК

Программное обеспечение ПК Мода 21 века. Три популярных стиля

Мода 21 века. Три популярных стиля