Содержание

- 2. Производство 2007/08 Мировое – 617 млн.тонн, повышение на 4% по сравнению с 2006/07 Увеличение производства у

- 3. Посевные площади пшеницы в США 2007/08 гг. Рост площадей озимой пшеницы на 9% (1,4 млн.га) HRW

- 4. Потребление и торговля 2007/08 Рост мирового потребления на 2 млн.тонн На кормовые цели– снижение на 3%

- 5. Запасы и цены в 2007/08 Мировые переходящие запасы остаются напряженными– 120 млн.тонн Самые низкие за последние

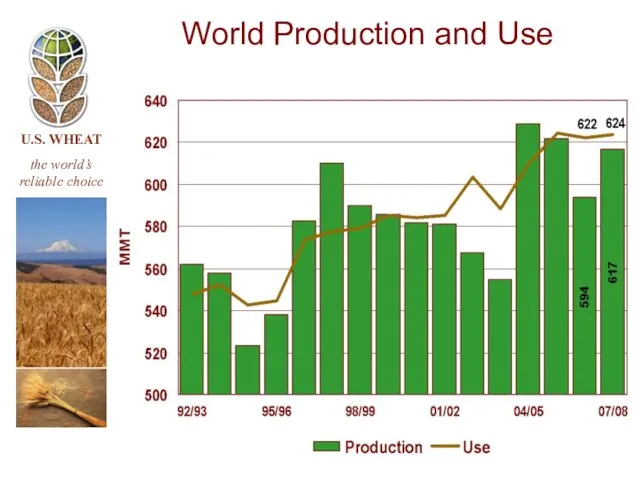

- 6. World Production and Use

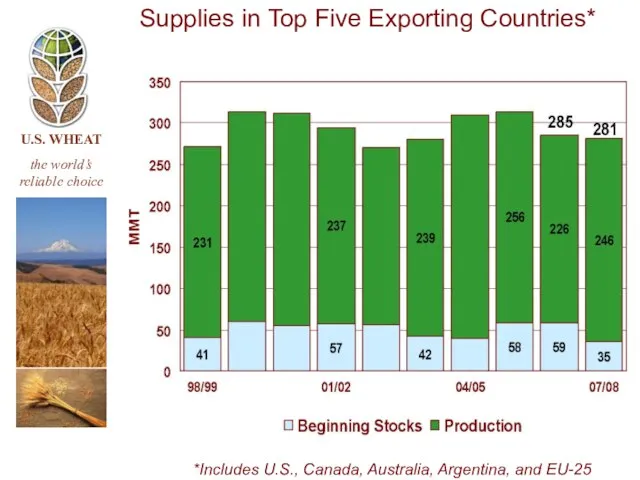

- 7. Supplies in Top Five Exporting Countries* *Includes U.S., Canada, Australia, Argentina, and EU-25

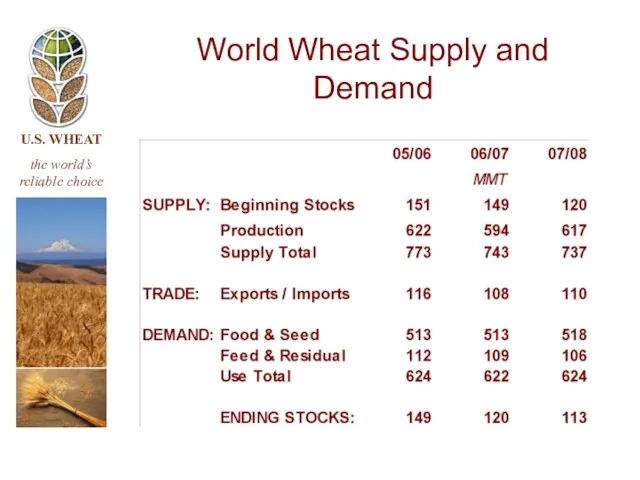

- 8. World Wheat Supply and Demand

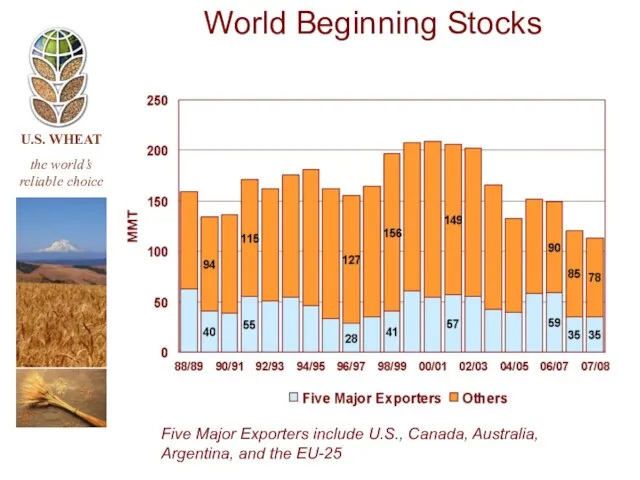

- 9. Five Major Exporters include U.S., Canada, Australia, Argentina, and the EU-25 World Beginning Stocks

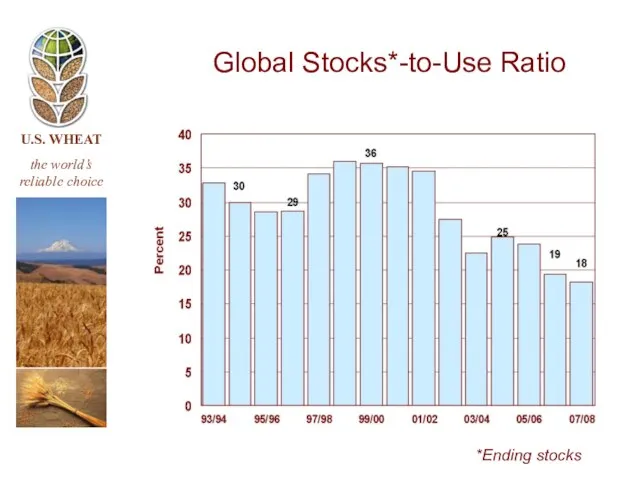

- 10. Global Stocks*-to-Use Ratio *Ending stocks

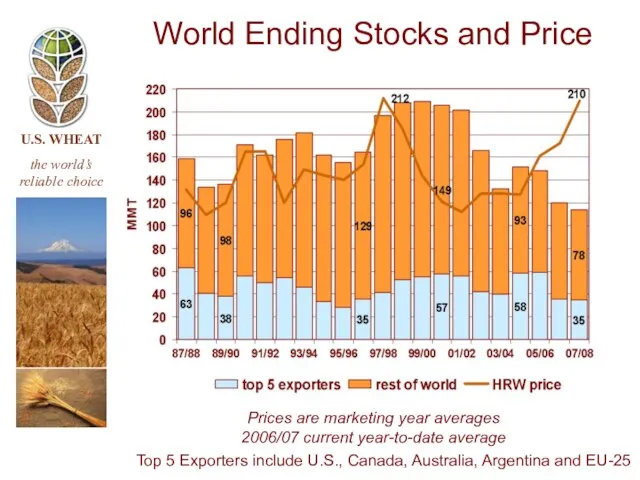

- 11. World Ending Stocks and Price Top 5 Exporters include U.S., Canada, Australia, Argentina and EU-25 Prices

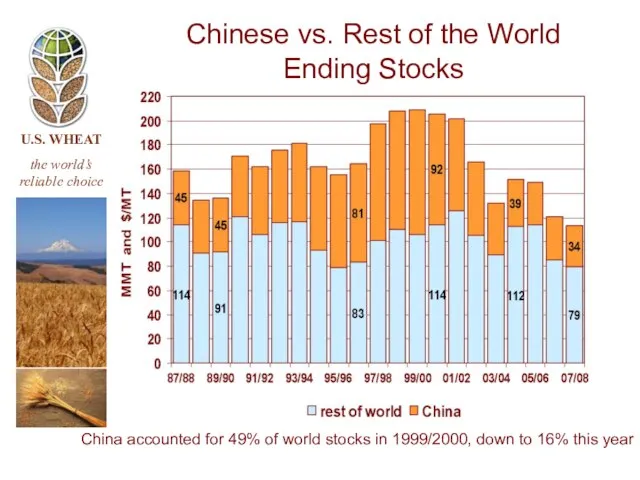

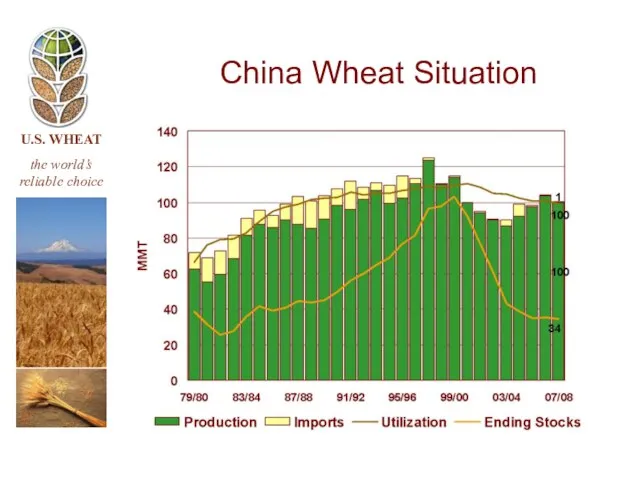

- 12. China accounted for 49% of world stocks in 1999/2000, down to 16% this year Chinese vs.

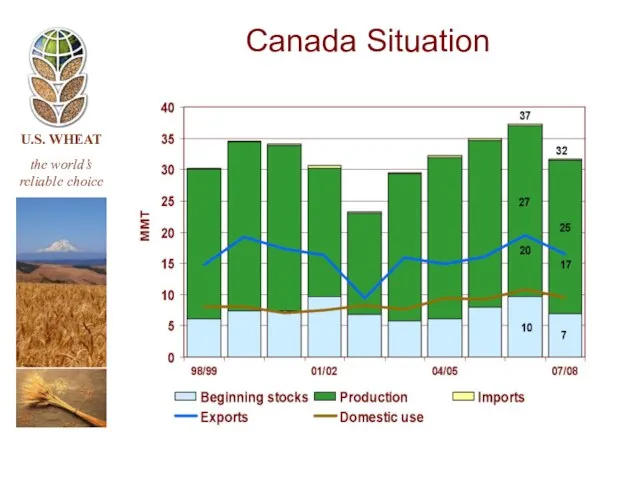

- 13. Canada Situation

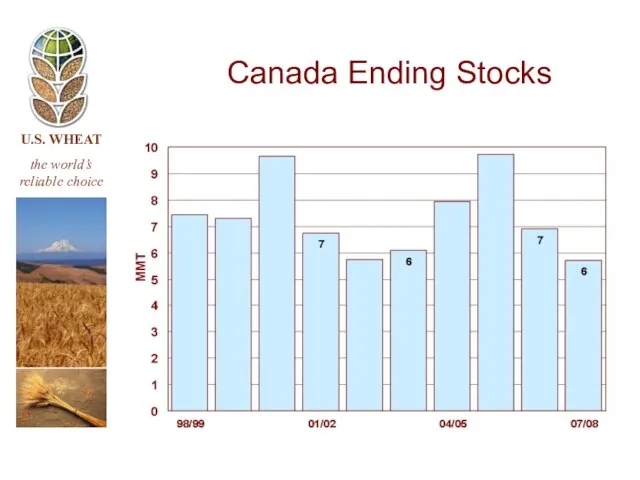

- 14. Canada Ending Stocks

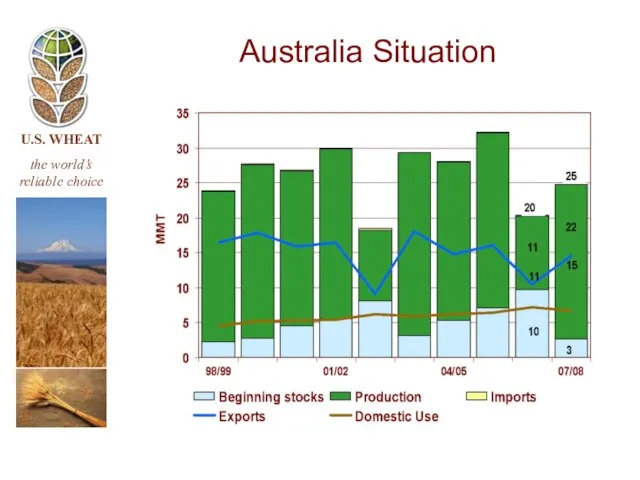

- 15. Australia Situation

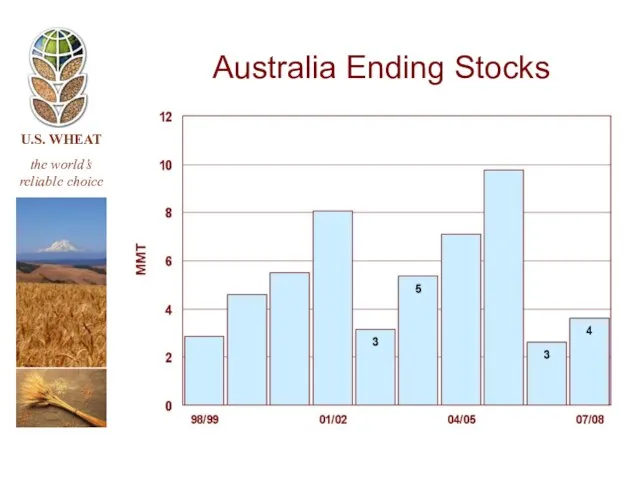

- 16. Australia Ending Stocks

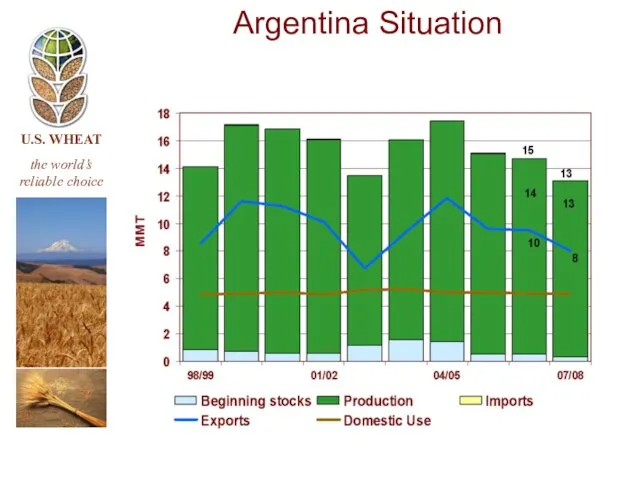

- 17. Argentina Situation

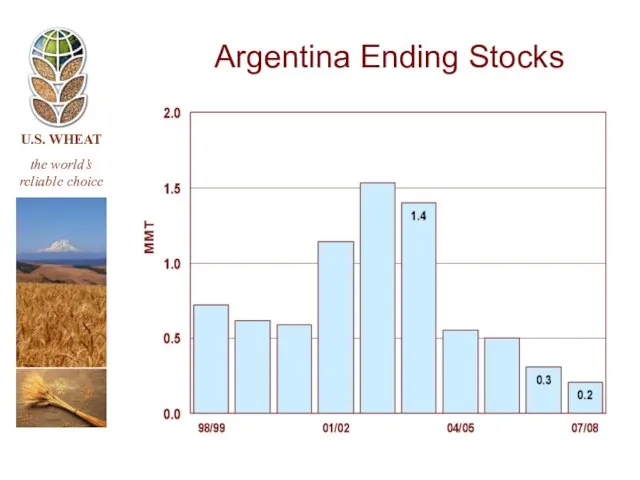

- 18. Argentina Ending Stocks

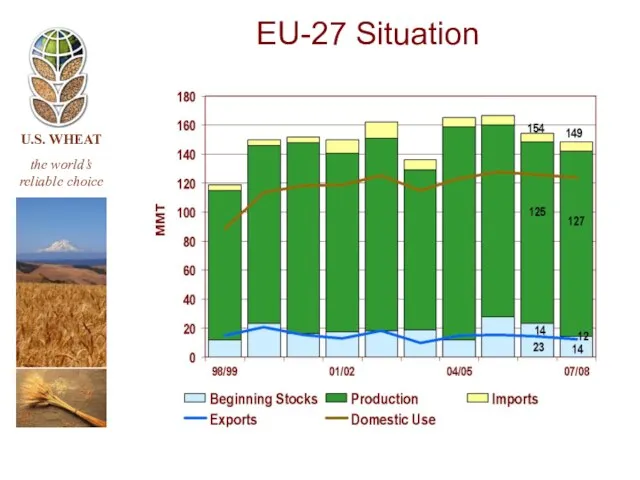

- 19. EU-27 Situation

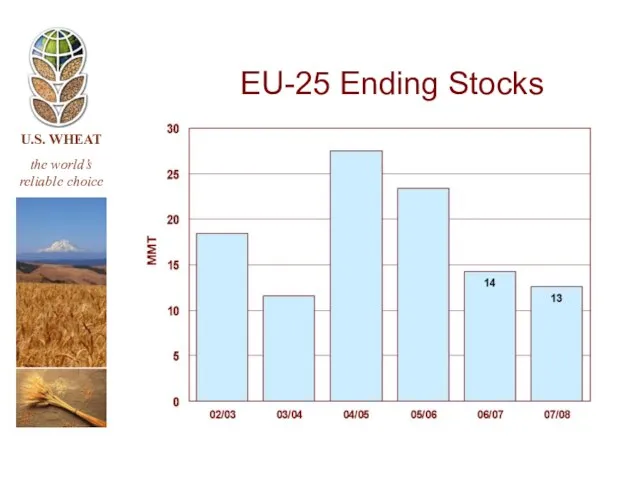

- 20. EU-25 Ending Stocks

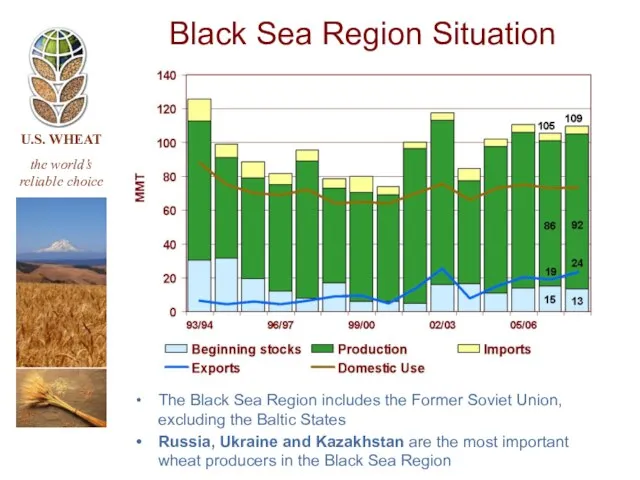

- 21. Black Sea Region Situation The Black Sea Region includes the Former Soviet Union, excluding the Baltic

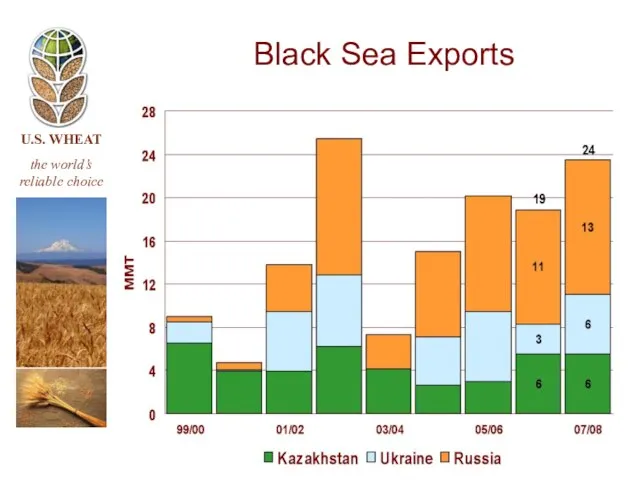

- 22. Black Sea Exports

- 23. Black Sea Ending Stocks

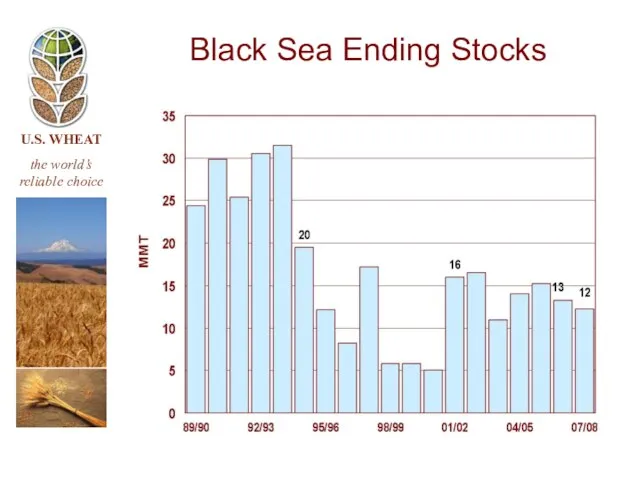

- 24. U.S. Situation

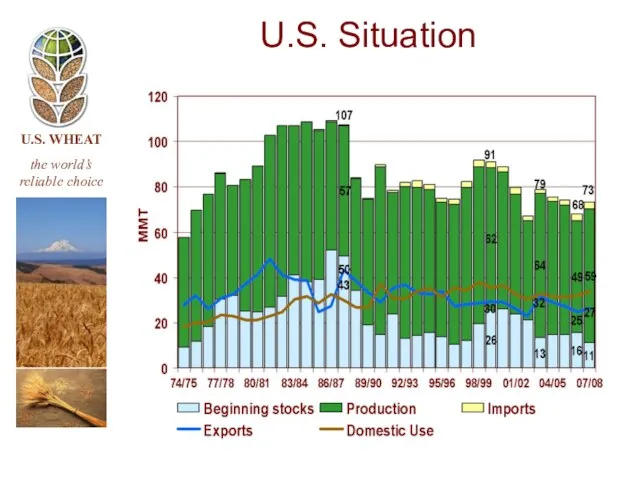

- 25. U.S. Ending Stocks

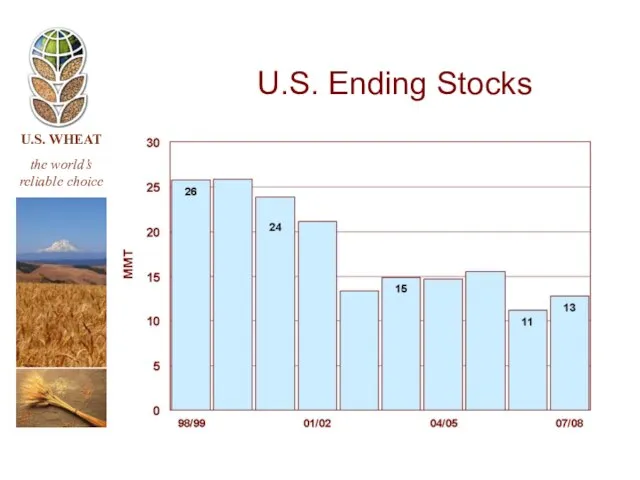

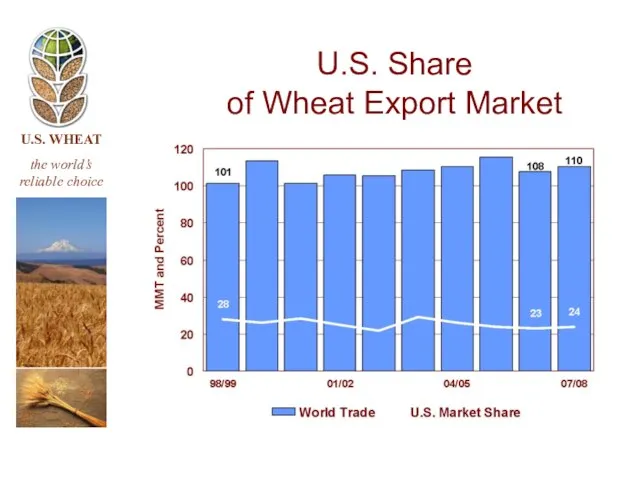

- 26. U.S. Share of Wheat Export Market

- 27. U.S. Wheat Area and Production

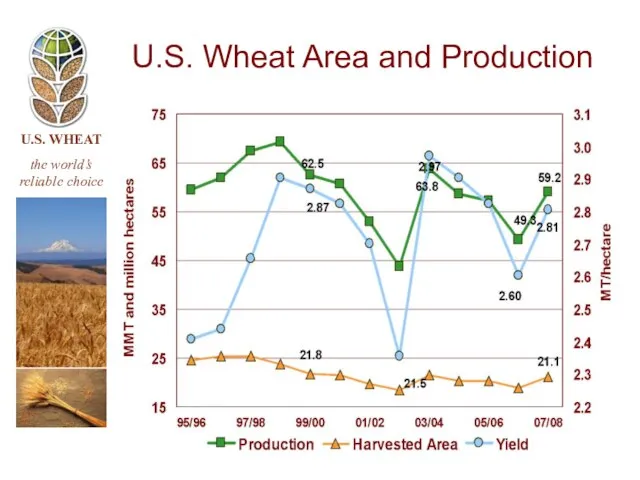

- 28. U.S. Crop Planted Area Comparison Source: USDA National Agricultural Statistics Service

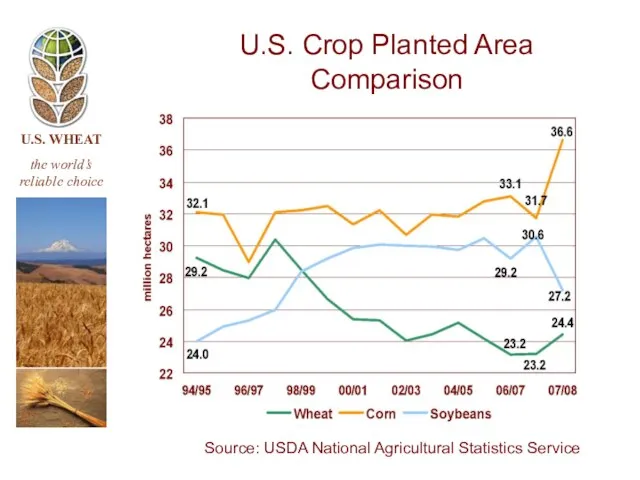

- 29. World Corn Production, Use and Trade

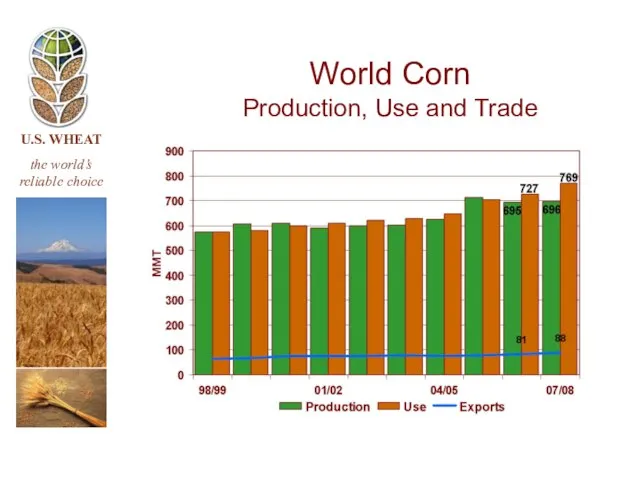

- 30. World Soybean Production, Use and Trade

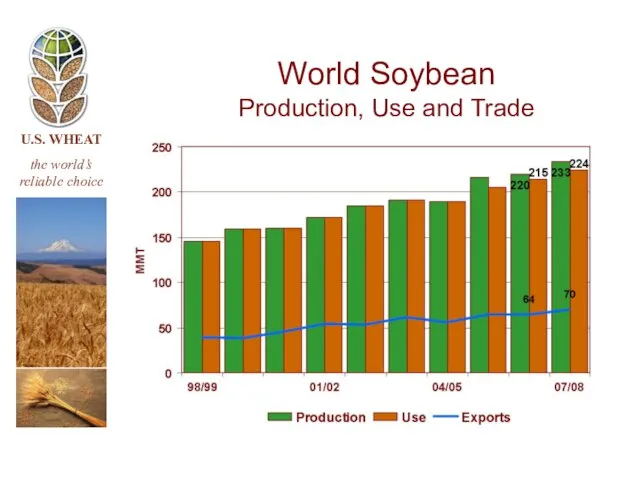

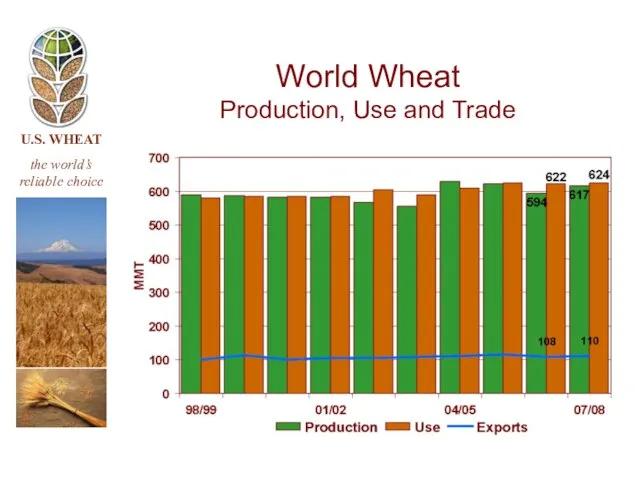

- 31. World Wheat Production, Use and Trade

- 32. Major World Wheat Importers (from all origins)

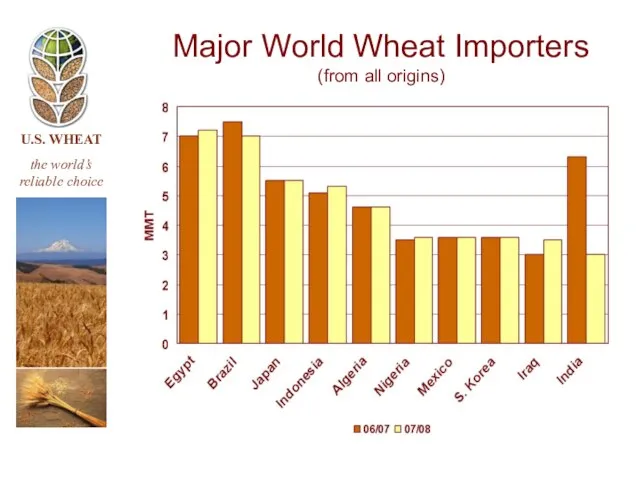

- 33. Top 10 Customers for U.S. Wheat Prior Marketing Years: 2004/05 vs. 2005/06

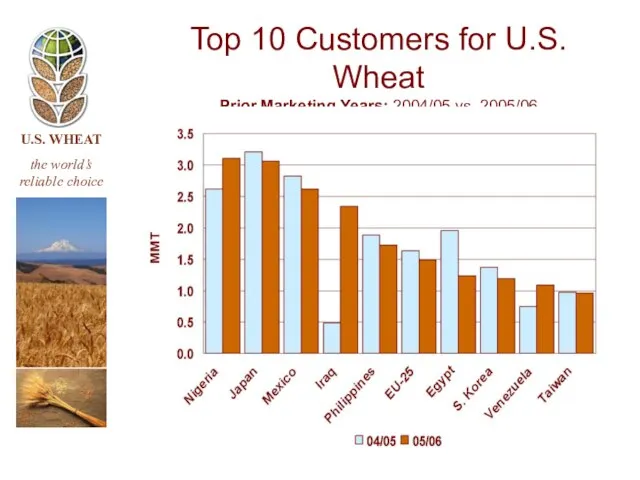

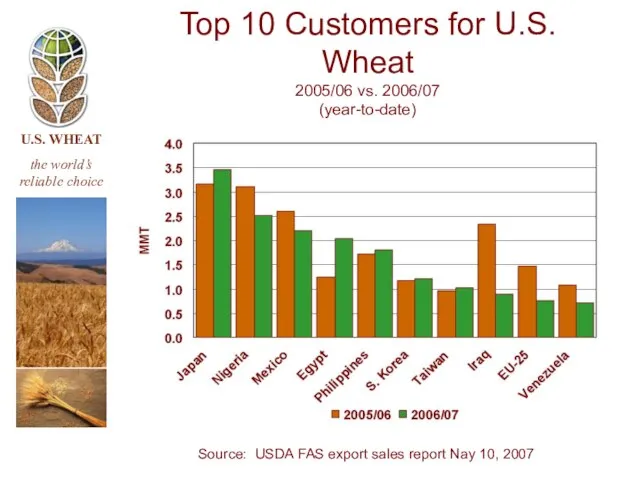

- 34. Source: USDA FAS export sales report Nay 10, 2007 Top 10 Customers for U.S. Wheat 2005/06

- 35. Change in U.S. Wheat Sales 2005/06 vs. 2006/07 (year-to-date)

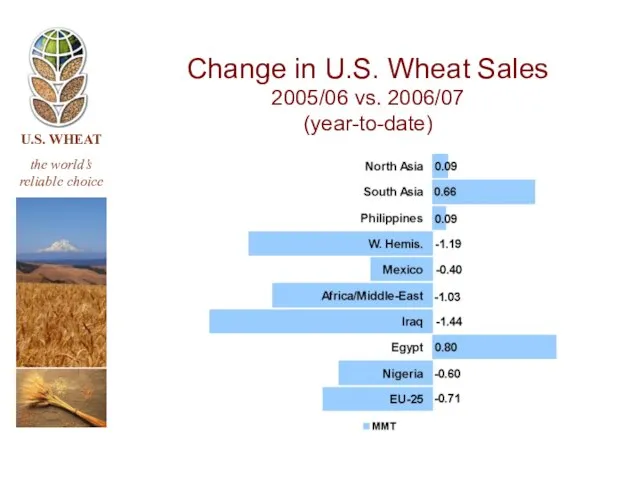

- 36. World Wheat Imports Trend in “other” importers denoted ( )

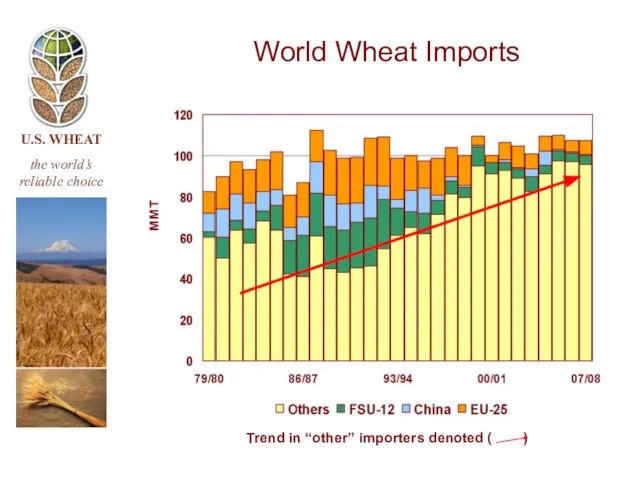

- 37. China Wheat Situation

- 38. India Beginning Stocks and Production

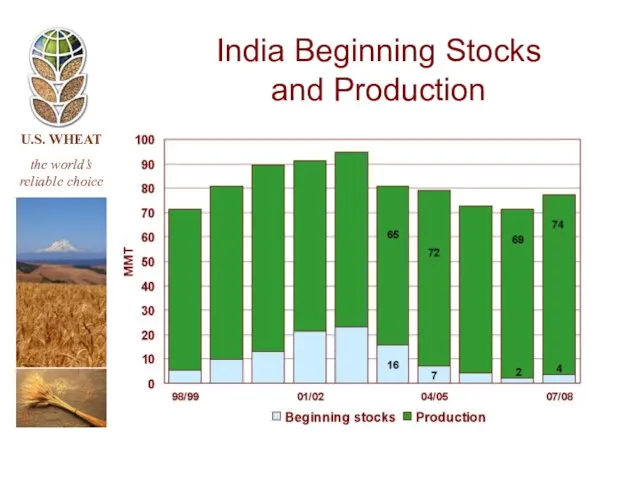

- 39. India Net Trade Net Imports Net Exports

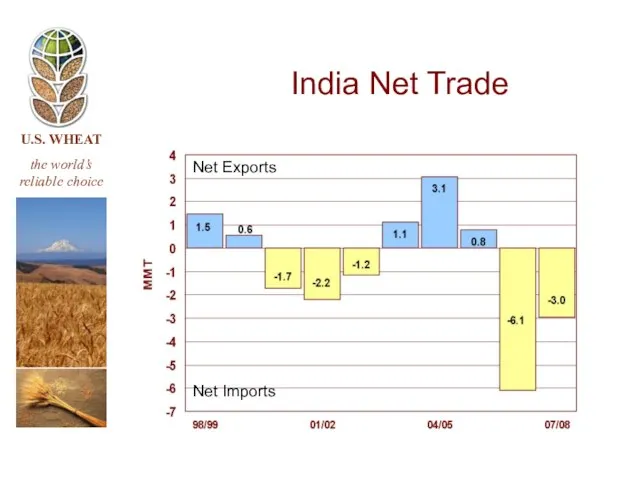

- 40. U.S. Hard Red Winter

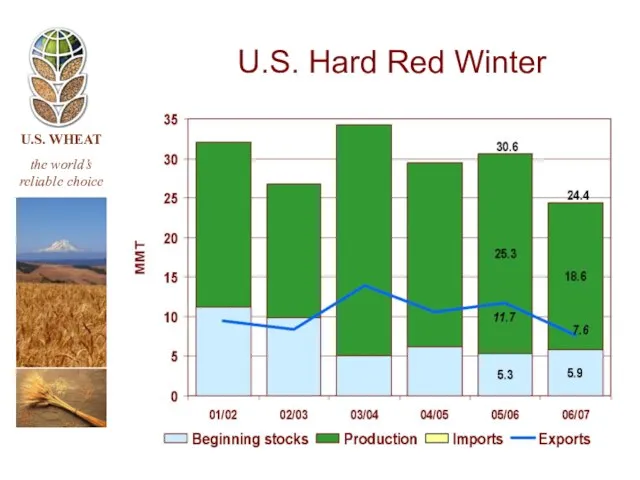

- 41. U.S. Hard Red Spring

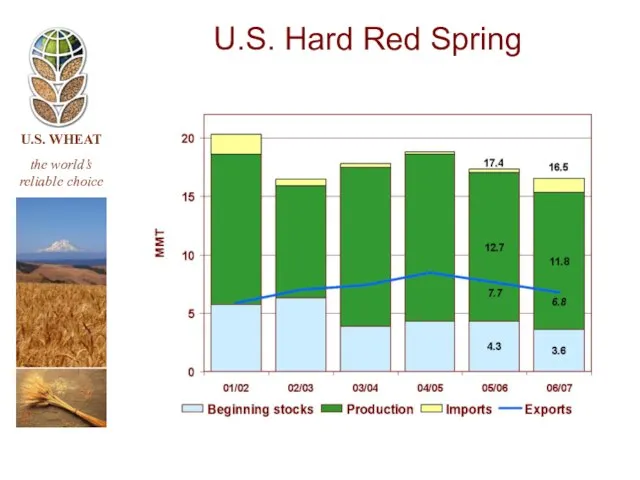

- 42. U.S. Soft Red Winter

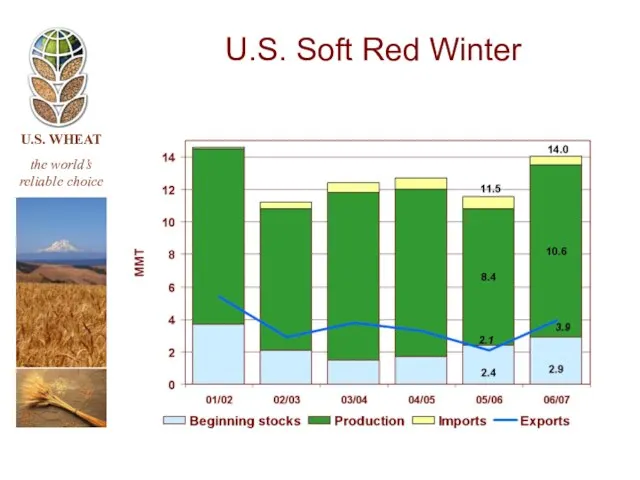

- 43. U.S. White

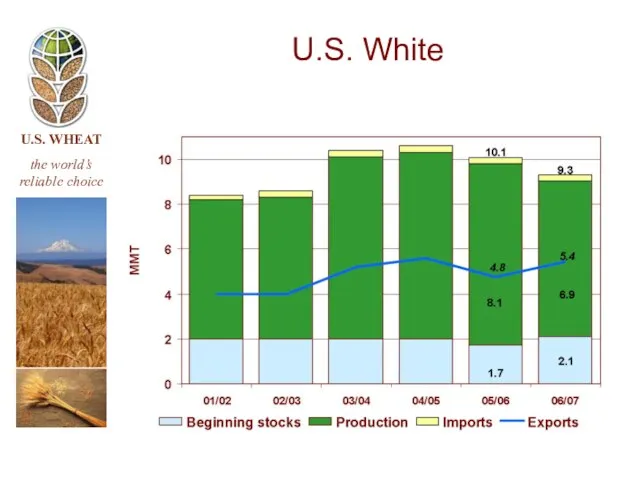

- 44. U.S. Durum

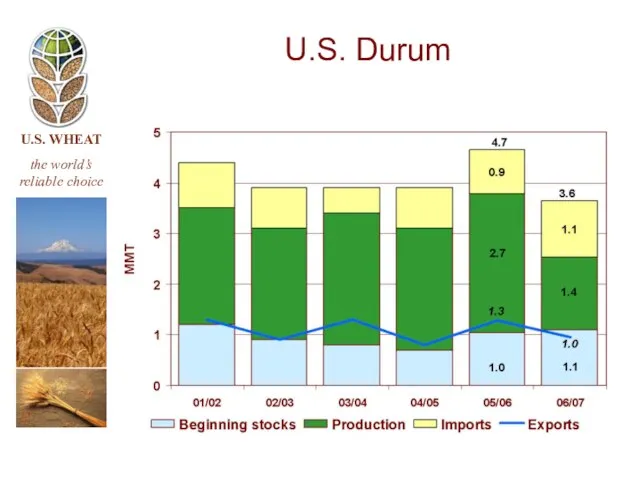

- 45. U.S. Wheat Sales by Class (year-to-date) Source: USDA FAS export sales report May 10, 2007

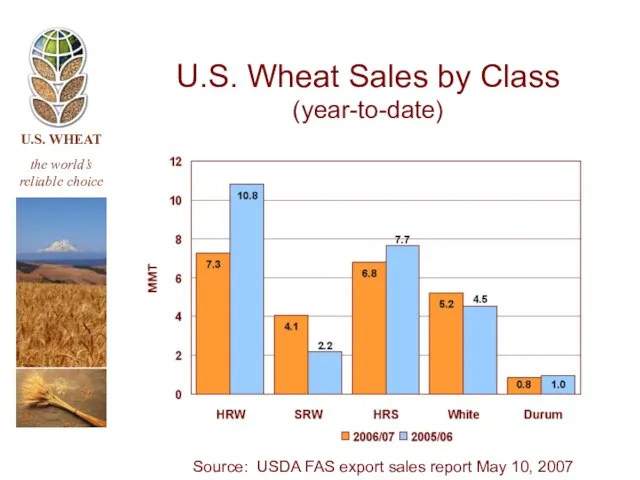

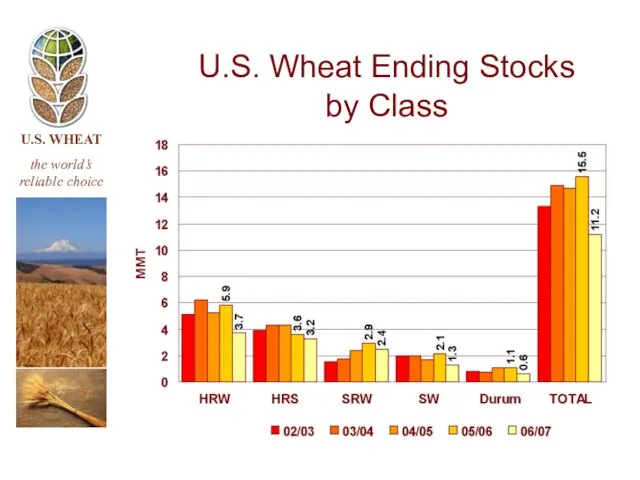

- 46. U.S. Wheat Ending Stocks by Class

- 47. U.S. Wheat Supply and Demand

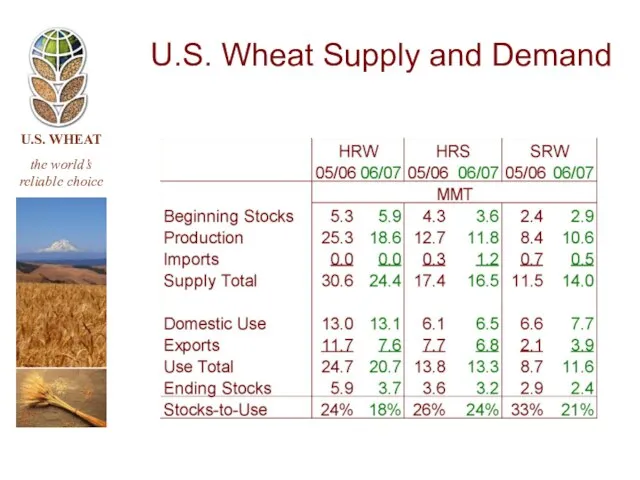

- 48. U.S. Wheat Supply and Demand

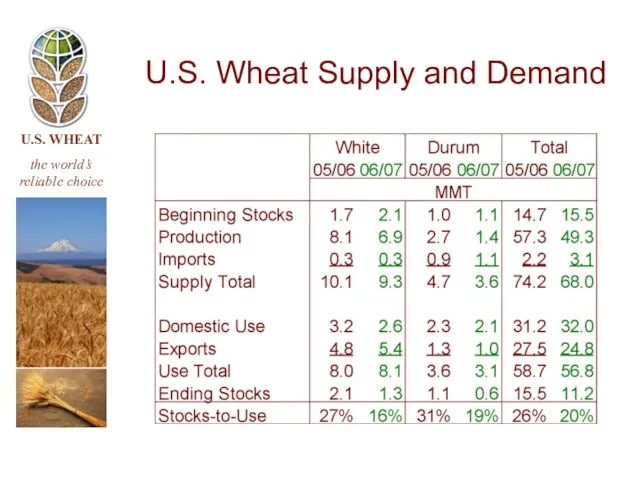

- 49. U.S. FOB Gulf Prices

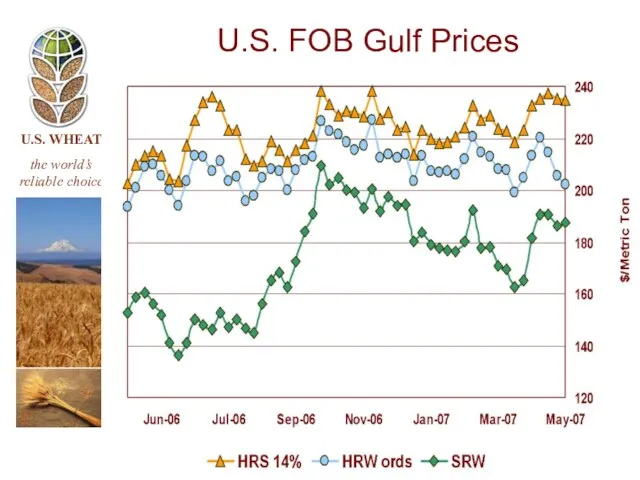

- 50. U.S. FOB PNW Prices

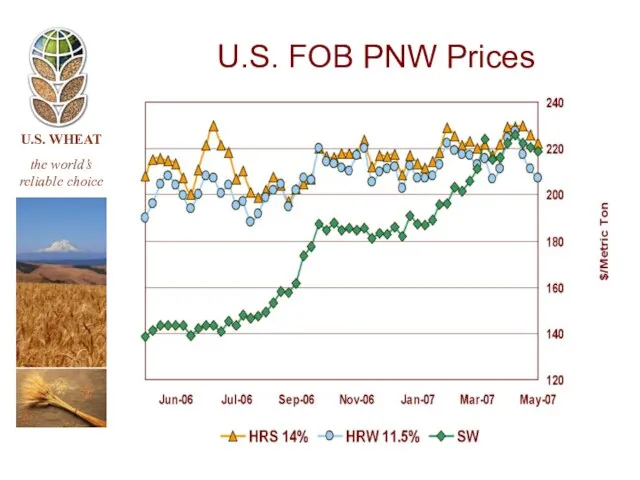

- 51. SRW and Soft White Prices

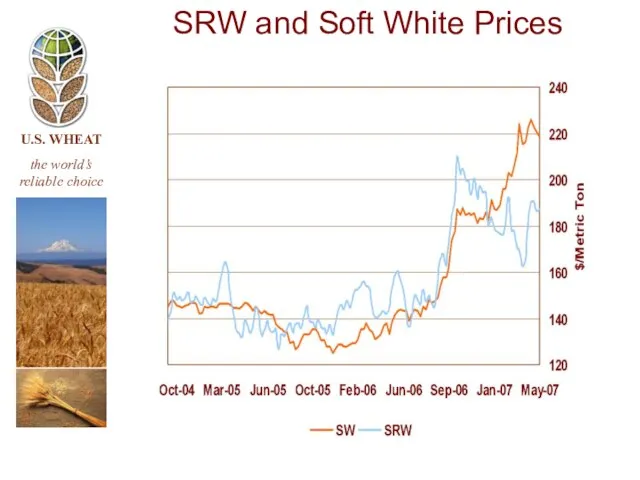

- 52. U.S. Gulf Basis Prices

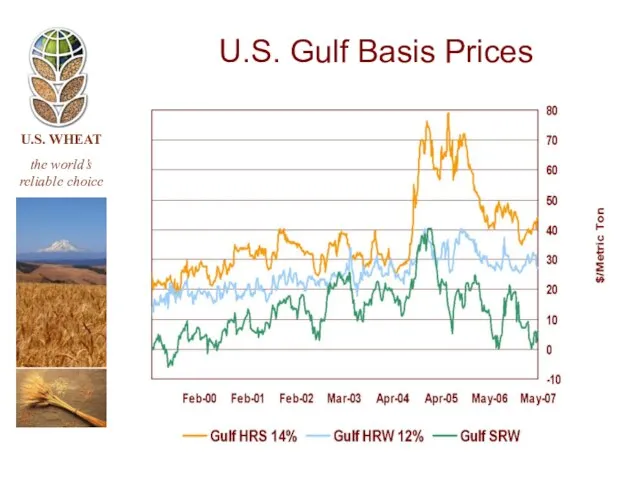

- 53. U.S. PNW Basis Prices

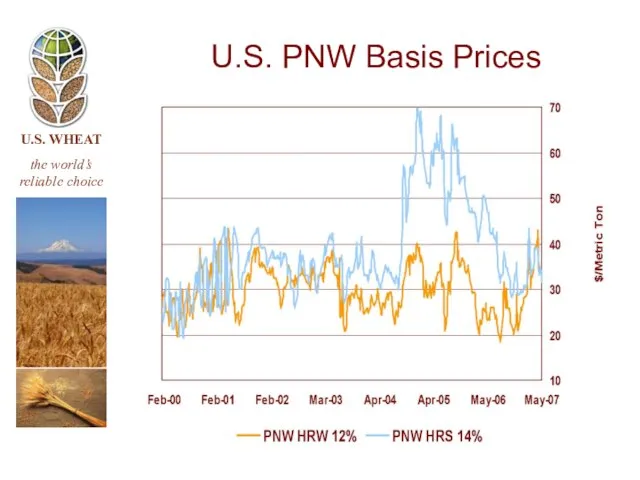

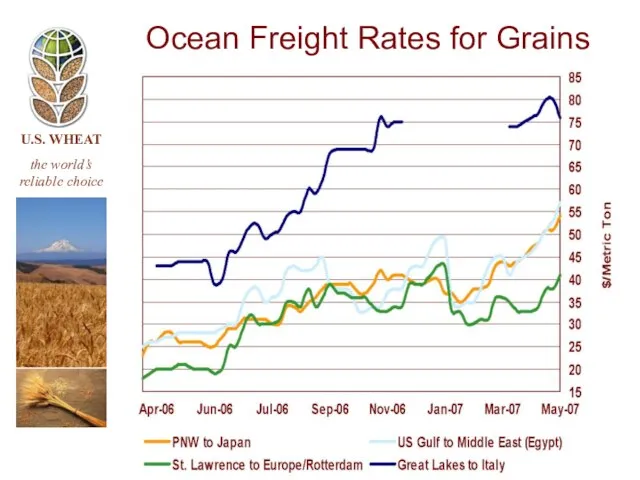

- 54. Ocean Freight Rates for Grains

- 56. Скачать презентацию

Планирование и прогнозирование потребности в персонале. Организация маркетинга персонала

Планирование и прогнозирование потребности в персонале. Организация маркетинга персонала Изделия из костей ,волос и кожи животных

Изделия из костей ,волос и кожи животных Техника монотипия

Техника монотипия Свободные формы: линии и тоновые пятна

Свободные формы: линии и тоновые пятна Современные музыкально-педагогические технологии

Современные музыкально-педагогические технологии Презентация на тему Заимствованные слова

Презентация на тему Заимствованные слова «Воспитание – это целенаправленная деятельность, осуществляемая в системе образования, ориентированная на создание условий для

«Воспитание – это целенаправленная деятельность, осуществляемая в системе образования, ориентированная на создание условий для  ОАО «Э.ОН Россия»

ОАО «Э.ОН Россия» Pyat_krasok__vse_bogatstvo_tsveta_i_tona

Pyat_krasok__vse_bogatstvo_tsveta_i_tona Правила поведения на экскурсии

Правила поведения на экскурсии август 2011г.

август 2011г. Гусевский хрусталь

Гусевский хрусталь Презентация на тему Жизнь Славян

Презентация на тему Жизнь Славян  Феномен счастья как эмоциональное состояние личности

Феномен счастья как эмоциональное состояние личности Строй, украшай храмы и вкусишь ты

Строй, украшай храмы и вкусишь ты Древнейший Рим

Древнейший Рим Сравнительный анализ тестов.

Сравнительный анализ тестов. Договор мены (бартер)

Договор мены (бартер) графическая работа линии чертежа (2) (3)

графическая работа линии чертежа (2) (3) Постройки в нашей жизни. ИЗО 1 класс

Постройки в нашей жизни. ИЗО 1 класс Кино_язык_экологической_культуры_Брусиловская_А_МАГ_1_курс

Кино_язык_экологической_культуры_Брусиловская_А_МАГ_1_курс Животные, истребленные человеком

Животные, истребленные человеком Виктор Цой

Виктор Цой Приготовление сырников

Приготовление сырников ОРГАНИЗАЦИЯ И ПРОВЕДЕНИЕ ПРЕДДИПЛОМНОЙ ПРАКТИКИ

ОРГАНИЗАЦИЯ И ПРОВЕДЕНИЕ ПРЕДДИПЛОМНОЙ ПРАКТИКИ  Квилинг

Квилинг Режим дня и гигиена школьника

Режим дня и гигиена школьника Без прошлого нет будущего…:

Без прошлого нет будущего…: