Содержание

- 2. Session Objectives To understand the contradictory state of world investment flows To define the public-private partnership

- 3. Цели семинара Понять противоречивый характер мировых инвестиционных потоков Определить модель государственно-частного партнерства (ГЧП) Рассмотреть, как классифицировать

- 4. On the one hand… “The rise in corporate profitability, which came at the expense of the

- 5. С одной стороны……. Увеличение корпоративной прибыли, которая образовалась за счет так называемого «доли затраченного труда» в

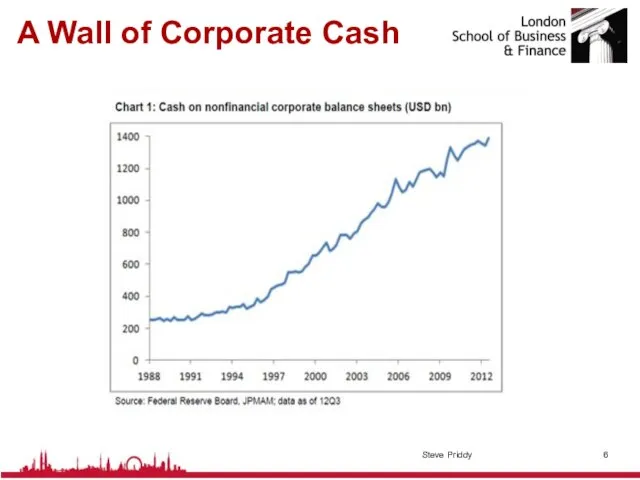

- 6. A Wall of Corporate Cash Steve Priddy

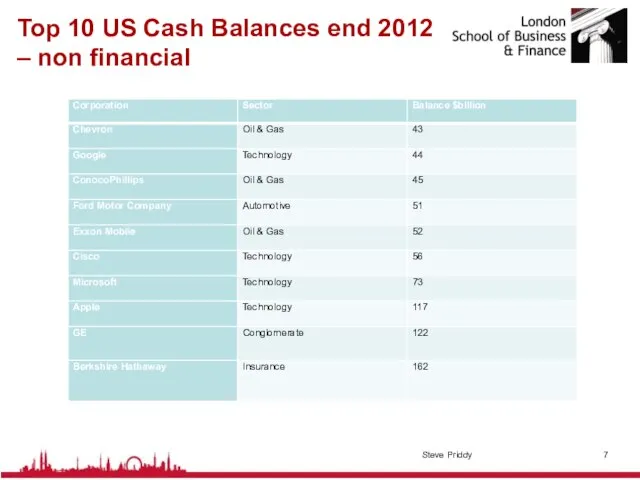

- 7. Top 10 US Cash Balances end 2012 – non financial Steve Priddy

- 8. Денежные остатки Top 10 Американских компаний 2012 – нефинансовые Steve Priddy

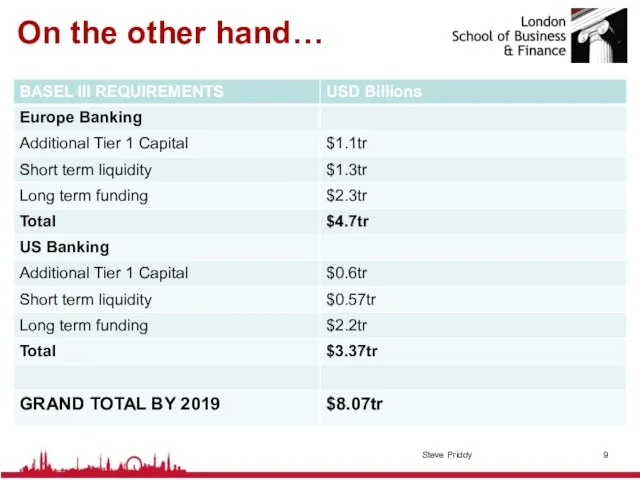

- 9. On the other hand… Steve Priddy

- 10. С другой стороны… Steve Priddy

- 11. PPP & Infrastructure… Steve Priddy

- 12. ГЧП и Инфраструктура… Steve Priddy

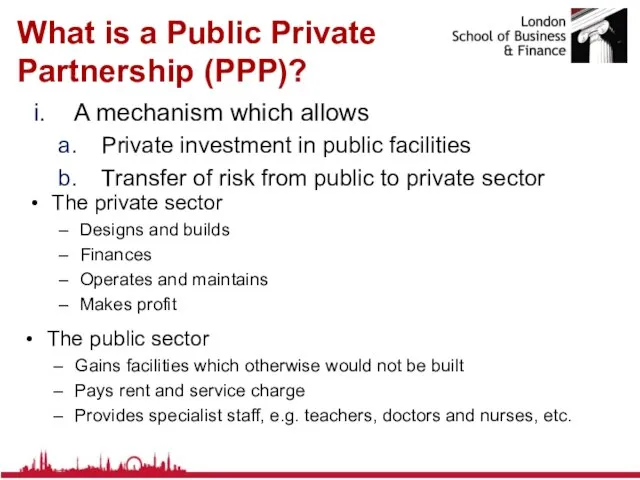

- 13. What is a Public Private Partnership (PPP)? A mechanism which allows Private investment in public facilities

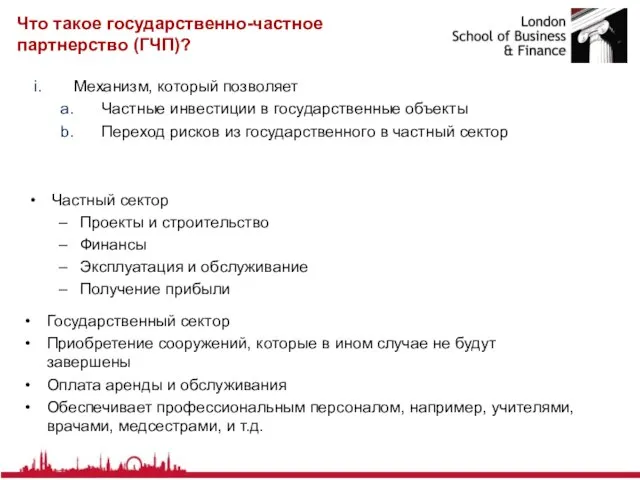

- 14. Что такое государственно-частное партнерство (ГЧП)? Механизм, который позволяет Частные инвестиции в государственные объекты Переход рисков из

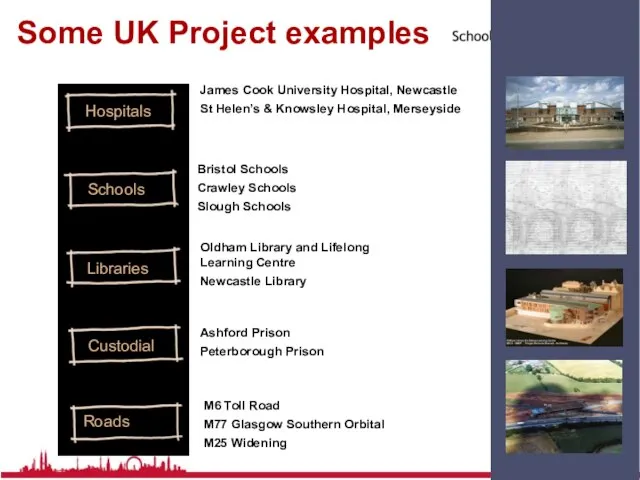

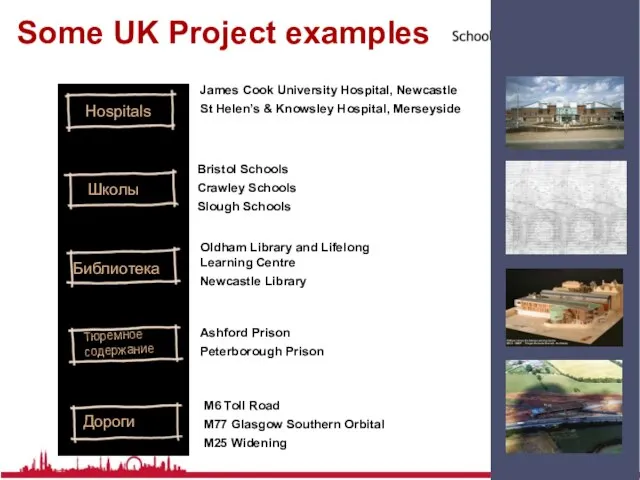

- 15. Some UK Project examples Hospitals Schools Libraries Custodial Roads James Cook University Hospital, Newcastle St Helen’s

- 16. Some UK Project examples Hospitals Школы Библиотека Тюремное содержание Дороги James Cook University Hospital, Newcastle St

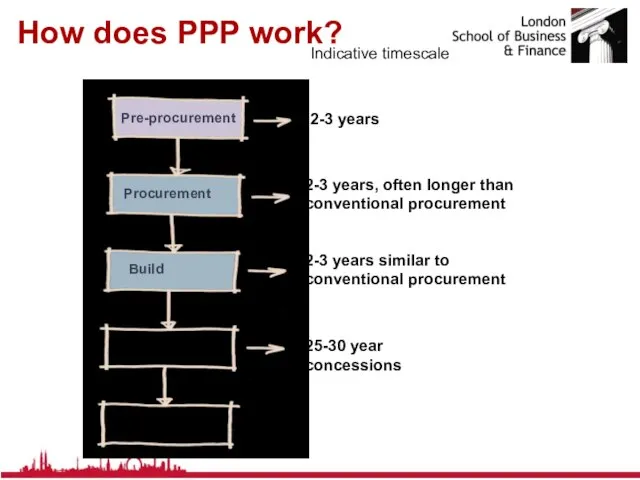

- 17. How does PPP work? Pre-procurement Procurement Build Operate Handback 2-3 years 2-3 years, often longer than

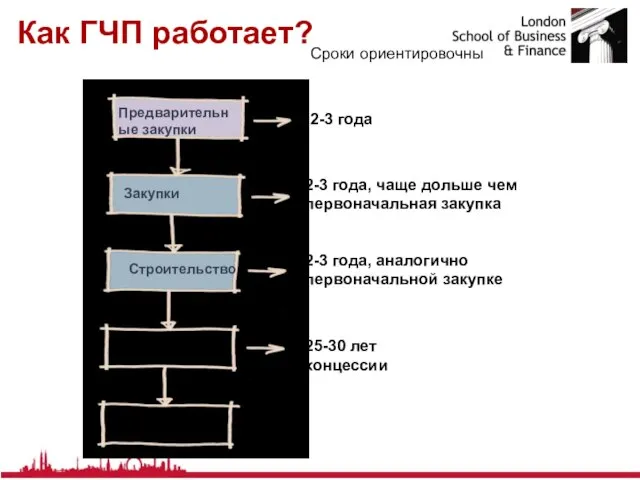

- 18. Как ГЧП работает? Предварительные закупки Закупки Строительство Эксплуатация Возврат 2-3 года 2-3 года, чаще дольше чем

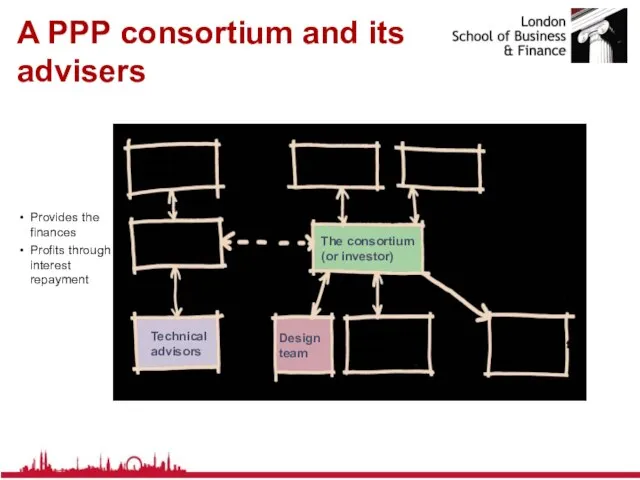

- 19. A PPP consortium and its advisers Financial advisors The funder (or bank) Technical advisors Legal advisors

- 20. ГЧП консорциум и его консультанты Фин конс-ты Спонсор (или банк) Технические конс-ты Юристконсульты Юристконсульты Консорциум (или

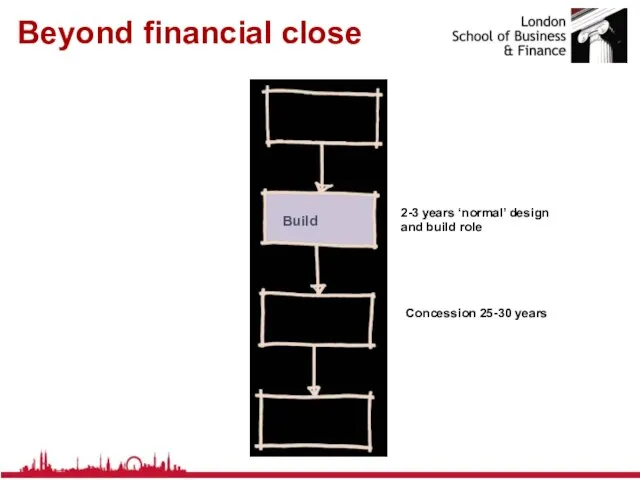

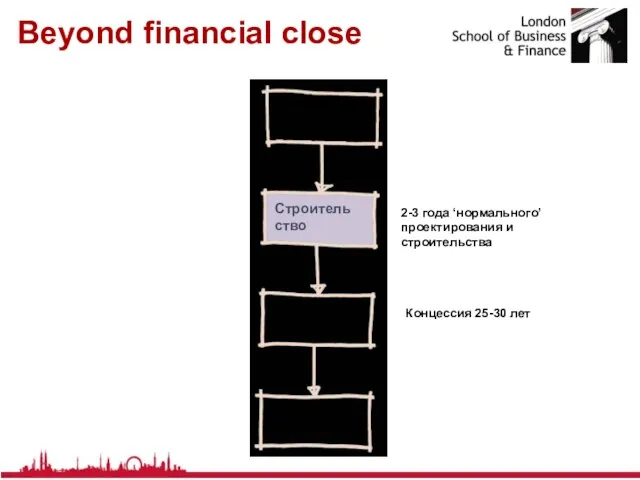

- 21. Beyond financial close Financial close Operate Hand back Build 2-3 years ‘normal’ design and build role

- 22. Beyond financial close Финансовое закрытие Эксплуатация Возврат Строительство 2-3 года ‘нормального’ проектирования и строительства Концессия 25-30

- 23. PPP advantages partnership – between government and private sectors Accessing private sector project and programme management

- 24. Преимущества ГЧП Партнерство - между правительством и частным сектором Доступ к проектам частного сектора и программе

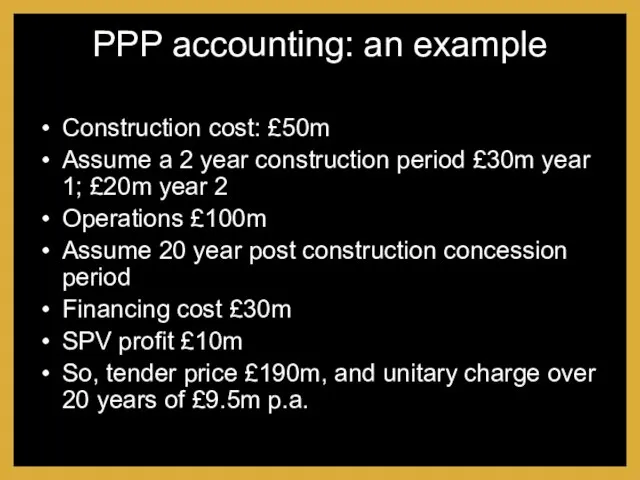

- 25. PPP accounting: an example Construction cost: £50m Assume a 2 year construction period £30m year 1;

- 26. Бухучет в ГЧП: пример Стоимость строительства: £50 m Предполагаемая стоимость стр-ва за 2 года: £30m за

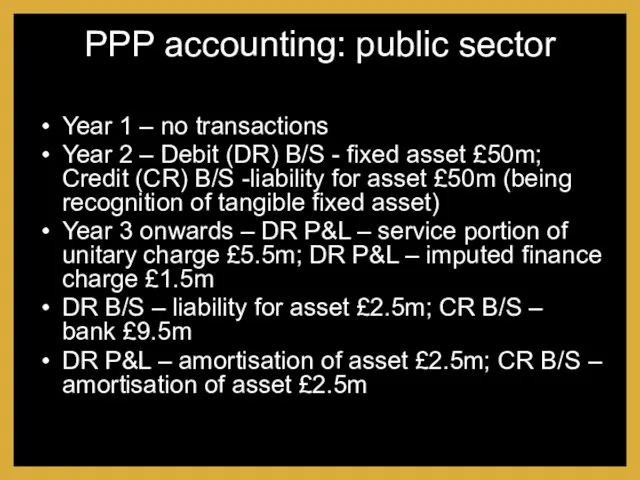

- 27. PPP accounting: public sector Year 1 – no transactions Year 2 – Debit (DR) B/S -

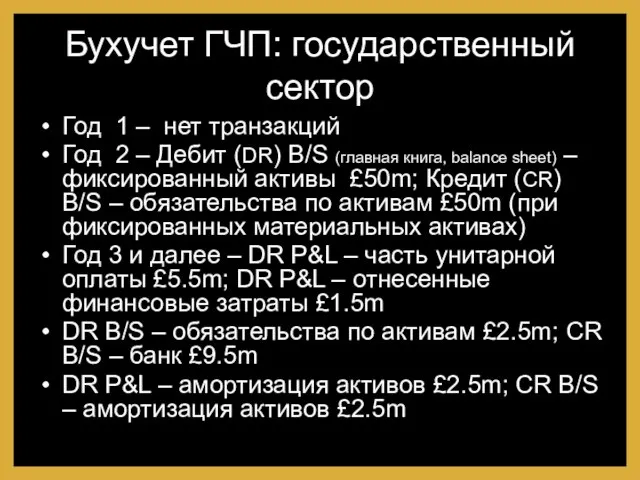

- 28. Бухучет ГЧП: государственный сектор Год 1 – нет транзакций Год 2 – Дебит (DR) B/S (главная

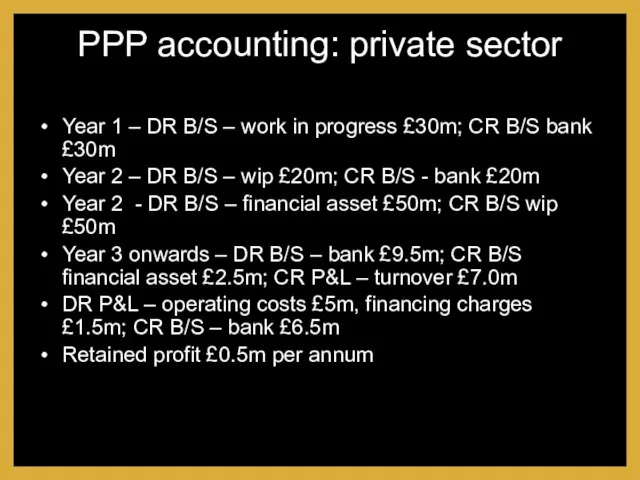

- 29. PPP accounting: private sector Year 1 – DR B/S – work in progress £30m; CR B/S

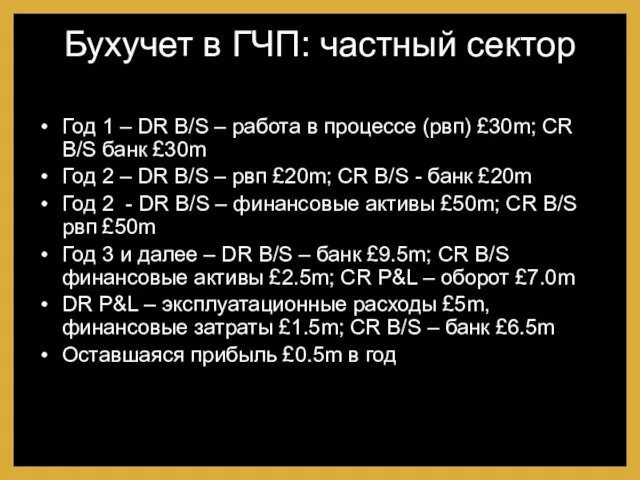

- 30. Бухучет в ГЧП: частный сектор Год 1 – DR B/S – работа в процессе (рвп) £30m;

- 31. PPP and Financing Issues Use cost of capital of the operator? Impute a cost of capital?

- 32. ГЧП и вопросы финансирования Использование финансов оператора? Стоимость капитала до налогоисчисления? Результативные пределы размаха Почему это

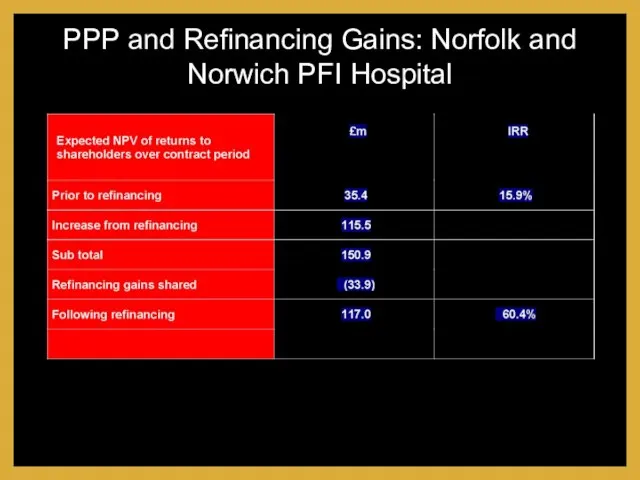

- 33. PPP and Refinancing Gains: Norfolk and Norwich PFI Hospital

- 34. ГЧП и доходы рефинансирование: : ЧФИ госпиталей Норфолк и Нориж

- 35. The Case for PPP – beyond financing Leverage project execution ability of the private sector Innovation

- 36. Портфель для ГЧП – за финансами Рычаги управления проектами в частном секторе Инновации в банковских продуктах

- 37. The Case for PPP – beyond financing BAU v. PPP and financing cost comparison Transparency and

- 38. Портфель для ГЧП – за финансированием БКО (бизнес как обычно) против ГЧП и сравнительная стоимость финансирования

- 39. PPP and Accounting for Time The use of discounting and effectively “fair valuation” techniques Risk profile

- 40. PPP – operating issues Leverage – typically 10%-30% equity, 10% subordinated debt provided by third party

- 41. ГЧП – вопросы по ведению деятельности Левередж – обычно 10%-30% собственности на капитал, 10% субординированного долга

- 42. PPP Failures + Lessons Learned National Physical Laboratory – technological risk Distribution of loss – equity,

- 43. Неудачи ГЧП + что нужно знать Национальная Физическая лаборатория – технологический риск Распределение потерь – справедливая

- 44. PPP: Opportunities for the business professional Long term financial modelling Transaction advice Evaluation of benchmarking exercise

- 45. ГЧП: Возможности для бизнес-профессионала Долгосрочное финансовое моделирование Консультации по транзакциям Оценивание бенчмаркинга в стадии эксплуатации Новый

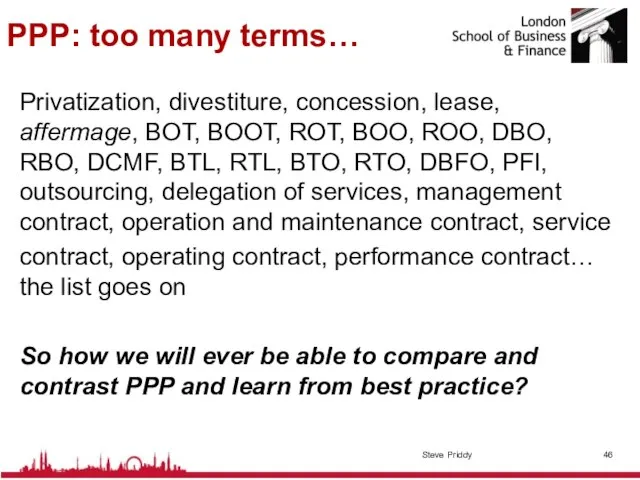

- 46. PPP: too many terms… Privatization, divestiture, concession, lease, affermage, BOT, BOOT, ROT, BOO, ROO, DBO, RBO,

- 47. ГЧП: слишком много терминов… Приватизация, разгосударствление, концессии, лизинг, афермидж (сдача-получение в аренду), BOT, BOOT, ROT, BOO,

- 48. What’s in a concession? Russia: a “concession” is a federal government structure whereby the project company

- 49. Что такое концессия? Россия: «концессия» - это федеральная правительственная структура, при которой проектная компания строит объект

- 50. Common terms Entity that undertakes the delivery of infrastructure services can take a number of forms

- 51. Общие термины Формы организация, которая участвует в оказании услуг в сфере инфраструктуры, такие как проектные компании,

- 52. PPP: 5 key parameters New or existing business? Existing business means employees, contracts, undertakings, commitments and

- 53. ГЧП: 5 ключевых параметров Новый или существующий бизнес? Существующий бизнес означает иметь работников, контракты, предприятия (проекты),

- 54. PPP: 5 key parameters 2. Construction commitments New capital investment and/or refurbishment of existing assets? A

- 55. ГЧП: 5 ключевых параметров 2. Обязательства по строительству Новое капиталовложение и/или реконструкция существующих активов? Требования по

- 56. PPP – 5 key parameters 3. Source of private financing The project company may be required

- 57. PPP – 5 key parameters 3. Источники частного финансирования. От проектной компании могут потребовать значительного финансирования

- 58. PPP: 5 key parameters 4. Service delivery Where the project company delivers its services directly to

- 59. ГЧП: 5 ключевых параметров 4. Сервисное обслуживание Когда проектная компания предоставляет свои услуги по обслуживанию напрямую

- 60. PPP – 5 key parameters 5. Source of revenue stream The source of the revenue stream

- 61. ГЧП – 5 ключевых параметров 5. Источники денежного потока доходов Источники потока доходов ( от потребителя

- 62. Who owns the asset? i) Keep debt off balance sheet, where government ownership of assets might

- 63. Кто владеет активами? i) Учитывать долги вне основного баланса , где государственное владение активами может отразиться

- 64. PPP financing issues Equity or shareholder funds holds the lowest priority of the contributions, and therefore

- 65. Финансовые вопросы ГЧП Капитал, или акционерные фонды несут в себе самую низкую степень приоритета вкладчиков и,

- 66. PPP & Project Finance Common, and often most efficient, financing arrangements is “project financing”, also known

- 67. ГЧП и Проектное финансирование Привычным и, чаще всего, наиболее эффективным способом является проектное финансирование, также известное

- 68. PPP: Lending Matters Goals of the lender will vary. Commercial, National interest, Development related Bankability requirements

- 69. ГЧП: Вопросы займа Цели заемщика могут варьироваться. Коммерческие, Национальный интерес, относящиеся к Развитию Банковские требования и

- 70. Service delivery & bulk risk Performance risk - the proper operation and maintenance to achieve required

- 71. Обеспечение обслуживания и балк риск Риск производительности – надежная эксплуатация и обслуживание для достижения требуемого уровня

- 72. Fee or Tariff? “Fee” - revenue stream from one public entity. Provides the project company with

- 73. Fee or Tariff? “Взнос” – поток денежного дохода от государственной организации. Обеспечивает проектную компанию с упрощением

- 74. Tariff Risks Demand for output and services, including changes in demographics, technology and usage patterns Tariff

- 75. Тарифные риски Спрос на производительность и обслуживание, включая изменения в демографии, технологиях и устоявшимся использовании Уровни

- 76. PULKOVO AIRPORT EXPANSION PPP In early 2008, the St. Petersburg City Government together with the Pulkovo

- 77. ГЧП по расширению аэропорта Пулково В начале 2008 года, правительство Санкт-Петербурга совместно с компанией Пулково Аэропорт

- 78. PULKOVO AIRPORT EXPANSION PPP BUSINESS – Existing: The transaction entails the expansion of the existing Pulkovo

- 79. ГЧП по расширение аэропорта Пулково Бизнес - существующий: Сделка включает расширение существующего аэропорта Пулково, Санкт-Петербург, с

- 80. Summary Access to infrastructure finance is not going to become easier in the coming decade PPP

- 81. Выводы Доступ к инфраструктуре финансов не становится легче в предстоящих десятилетиях Формы соглашений ГЧП имеют значительный

- 83. Скачать презентацию

Пекарня Вкусняшки. Проект

Пекарня Вкусняшки. Проект Кроссворд по истории России

Кроссворд по истории России Радио

Радио Бохайское гогударство

Бохайское гогударство Бумага. Бумажный материал

Бумага. Бумажный материал Зеленое ожерелье ставрополя

Зеленое ожерелье ставрополя Минорный лад

Минорный лад Новогодняя Вологда

Новогодняя Вологда Презентация на тему Казачья хата (2 класс)

Презентация на тему Казачья хата (2 класс) Презентация на тему Млечный Путь

Презентация на тему Млечный Путь Правописание разделительного Ъ

Правописание разделительного Ъ Социально-педагогическая практика в учреждениях для детей сирот и детей, оставшихся без попечения родителей.

Социально-педагогическая практика в учреждениях для детей сирот и детей, оставшихся без попечения родителей. Обзор проекта. Кубенское водохранилище

Обзор проекта. Кубенское водохранилище Подбор средств коммуникации. Этика

Подбор средств коммуникации. Этика Горловский колледж промышленных технологий и экономики

Горловский колледж промышленных технологий и экономики «Комизм в произведениях Чехова…»

«Комизм в произведениях Чехова…» АВТОМАТИЗАЦИЯ ПРОЦЕССА ПОДГОТОВКИ И ФОРМИРОВАНИЯ КОРПОРАТИВНОЙ ОТЧЕТНОСТИ В ФОРМАТЕ МСФО ГРУППЫ ОМЗ

АВТОМАТИЗАЦИЯ ПРОЦЕССА ПОДГОТОВКИ И ФОРМИРОВАНИЯ КОРПОРАТИВНОЙ ОТЧЕТНОСТИ В ФОРМАТЕ МСФО ГРУППЫ ОМЗ Организация эффективного контроля на предприятии

Организация эффективного контроля на предприятии Восстание декабристов 14 декабря 1825

Восстание декабристов 14 декабря 1825 Оборудование перегона автоблокировкой с ТРЦ и централизованным размещением аппаратуры

Оборудование перегона автоблокировкой с ТРЦ и централизованным размещением аппаратуры Атмосфера

Атмосфера Смыслы методической поддержки педагога в процессе информатизации образования

Смыслы методической поддержки педагога в процессе информатизации образования Банно–прачечное обслуживание воинских частей

Банно–прачечное обслуживание воинских частей Библиотеки мира

Библиотеки мира Строение и функции головного мозга

Строение и функции головного мозга МАТЕРИАЛ ПО KIDSMART

МАТЕРИАЛ ПО KIDSMART Презентация на тему Острые респираторные заболевания и их профилактика

Презентация на тему Острые респираторные заболевания и их профилактика Правила рисования человека

Правила рисования человека