Содержание

- 2. ЗАЧЕМ?

- 3. БЫСТРОРАСТУЩИЙ РЫНОК Из почти 170 млрд USD оборота биржевого рынка в 2006 году 67,3% (114 млрд

- 4. ДВИЖУЩАЯ СИЛА РЫНКА Рост биржевого рынка – отражение роста активов институциональных инвесторов, которые на конец 2006

- 5. "СЛУШАТЬ НАДО СЮДА!" Общий оборот KASE по акциям за 2006 год – 4 026,6 млн USD,

- 6. ЭТО ПРОСТО ДЛЯ ИЛЛЮСТРАЦИИ Рост индекса за 2005–2006 годы составил 10,9 раз, за 2006 год –

- 7. "ДВА САПОГА – ПАРА" Облигационный рынок Казахстана – продукт пенсионной реформы. На конец 2006 года активы

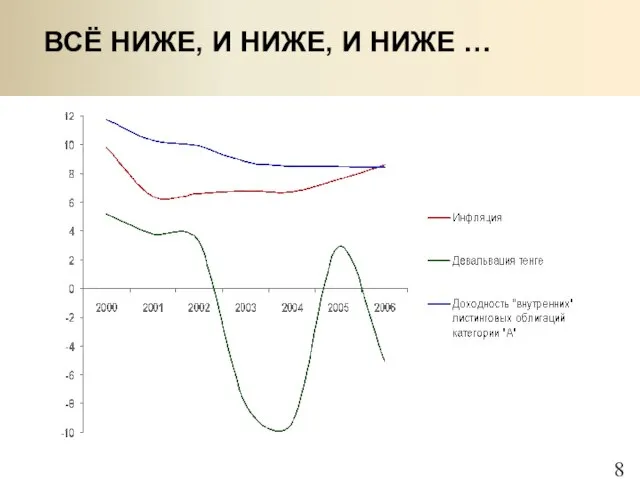

- 8. ВСЁ НИЖЕ, И НИЖЕ, И НИЖЕ …

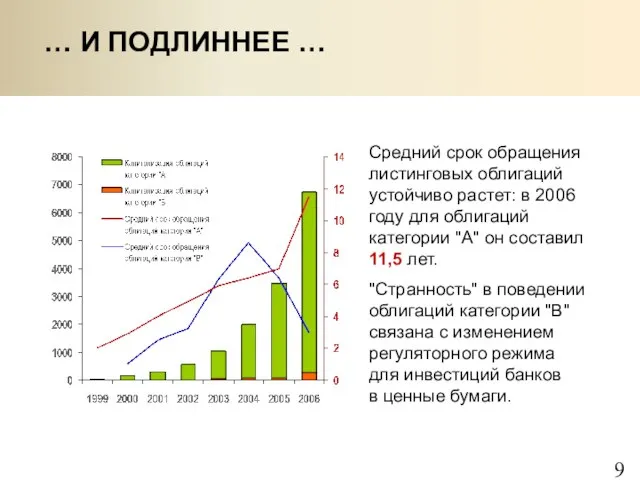

- 9. … И ПОДЛИННЕЕ … Средний срок обращения листинговых облигаций устойчиво растет: в 2006 году для облигаций

- 10. … И ПОБОЛЬШЕ ! В 2006 году средний объем выпуска листинговых облигаций категории "А" составил 41,0

- 11. КАК?

- 12. ПРИВЛЕЧЕНИЕ КАПИТАЛА Иностранные компании могут привлечь капитал на фондовом рынке Казахстана посредством: продажи (в том числе

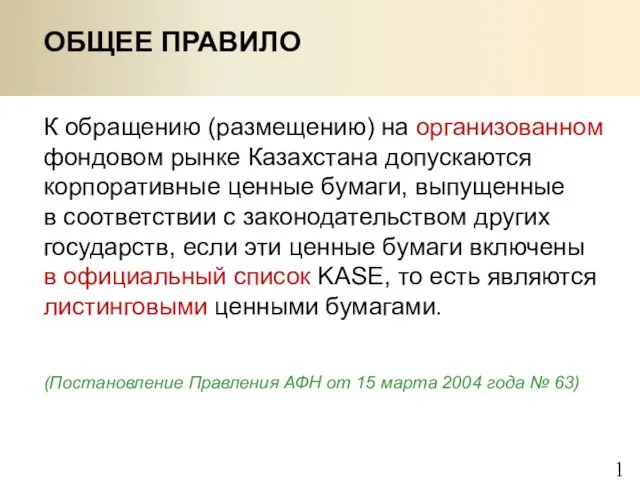

- 13. ОБЩЕЕ ПРАВИЛО К обращению (размещению) на организованном фондовом рынке Казахстана допускаются корпоративные ценные бумаги, выпущенные в

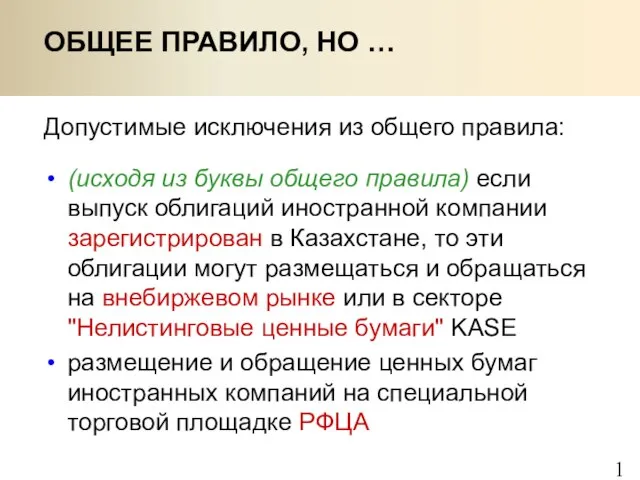

- 14. ОБЩЕЕ ПРАВИЛО, НО … Допустимые исключения из общего правила: (исходя из буквы общего правила) если выпуск

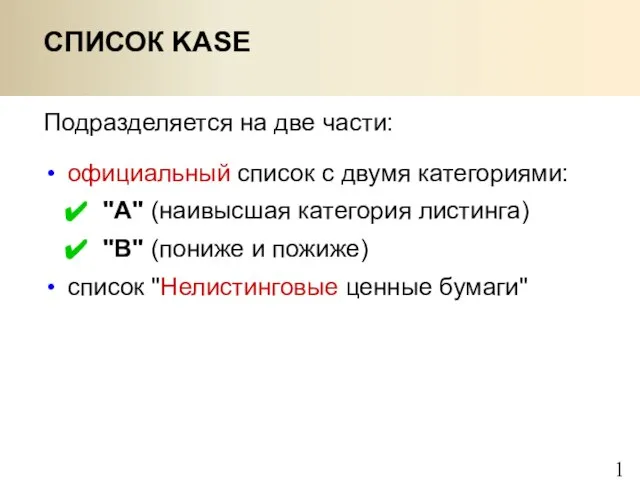

- 15. Подразделяется на две части: официальный список с двумя категориями: "А" (наивысшая категория листинга) "В" (пониже и

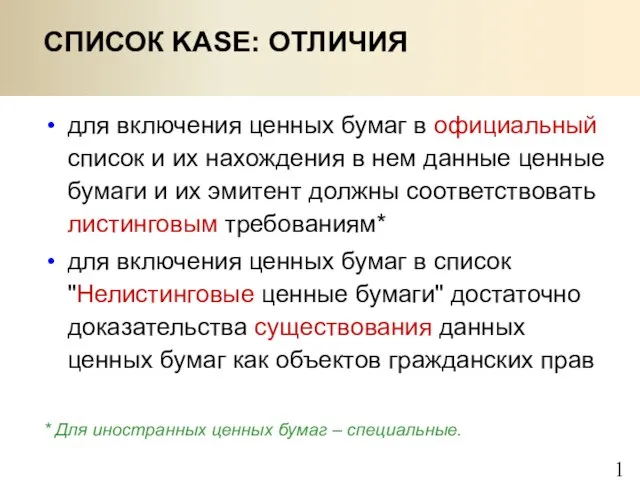

- 16. для включения ценных бумаг в официальный список и их нахождения в нем данные ценные бумаги и

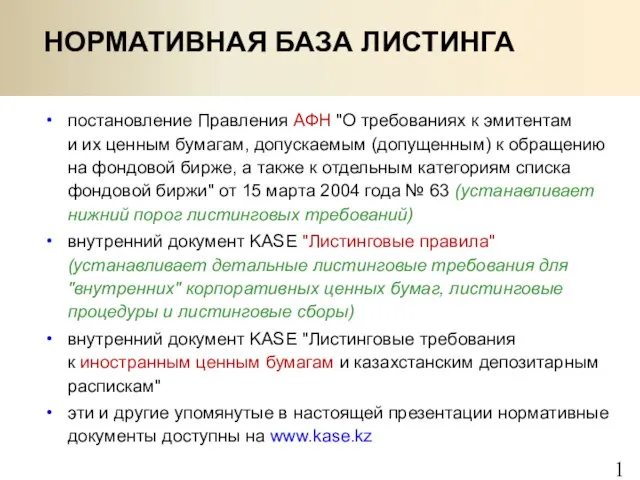

- 17. постановление Правления АФН "О требованиях к эмитентам и их ценным бумагам, допускаемым (допущенным) к обращению на

- 18. для акций – свободное обращение срок существования эмитента – минимум 3 года составление финансовой отчетности в

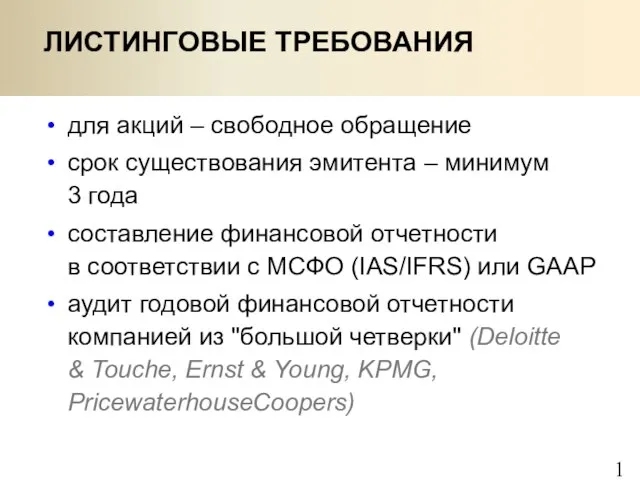

- 19. собственный капитал – не менее: 100 млн USD (по категории "А") 10 млн USD (по категории

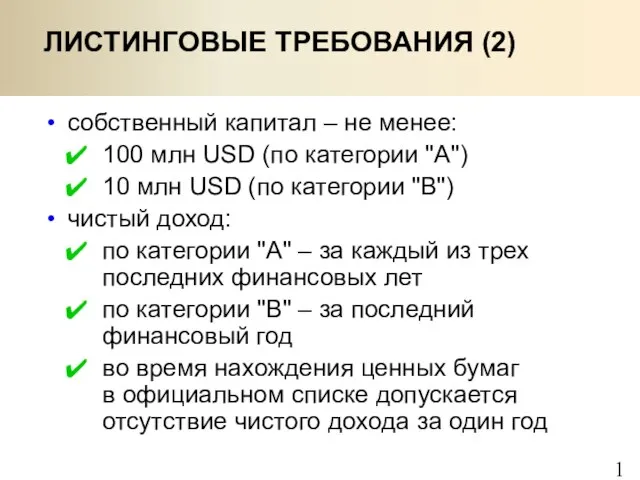

- 20. отсутствие фактов дефолта отсутствие законодательных и уставных ограничений на передачу (отчуждение) ценных бумаг наличие маркет–мейкера наличие

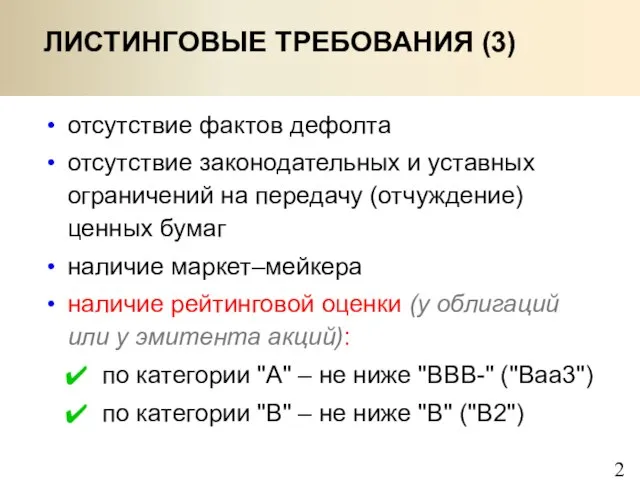

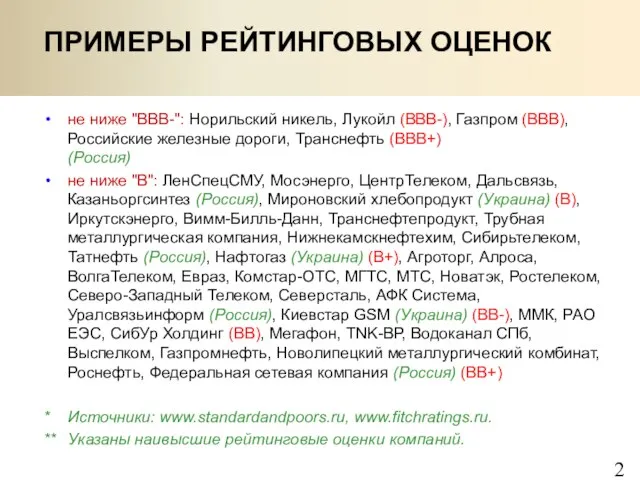

- 21. ПРИМЕРЫ РЕЙТИНГОВЫХ ОЦЕНОК не ниже "ВВВ-": Норильский никель, Лукойл (ВВВ-), Газпром (ВВВ), Российские железные дороги, Транснефть

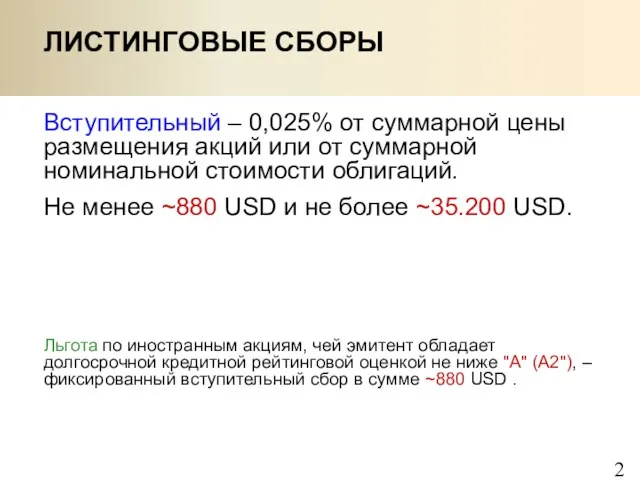

- 22. Вступительный – 0,025% от суммарной цены размещения акций или от суммарной номинальной стоимости облигаций. Не менее

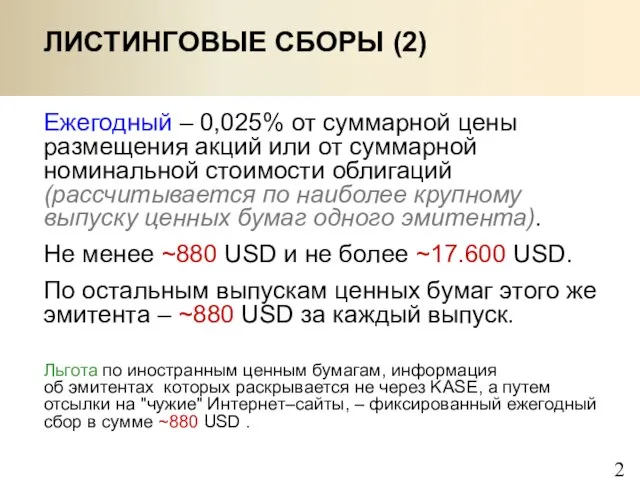

- 23. Ежегодный – 0,025% от суммарной цены размещения акций или от суммарной номинальной стоимости облигаций (рассчитывается по

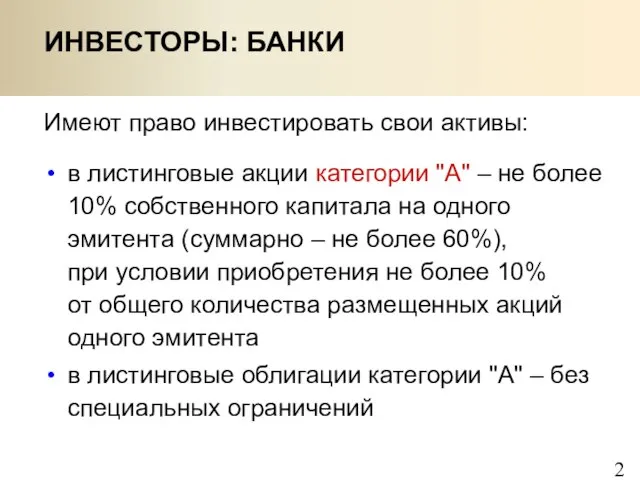

- 24. Имеют право инвестировать свои активы: ИНВЕСТОРЫ: БАНКИ в листинговые акции категории "А" – не более 10%

- 25. Имеют право инвестировать свои активы: ИНВЕСТОРЫ: СТРАХОВЫЕ КОМПАНИИ в листинговые акции категорий "А" и "В" –

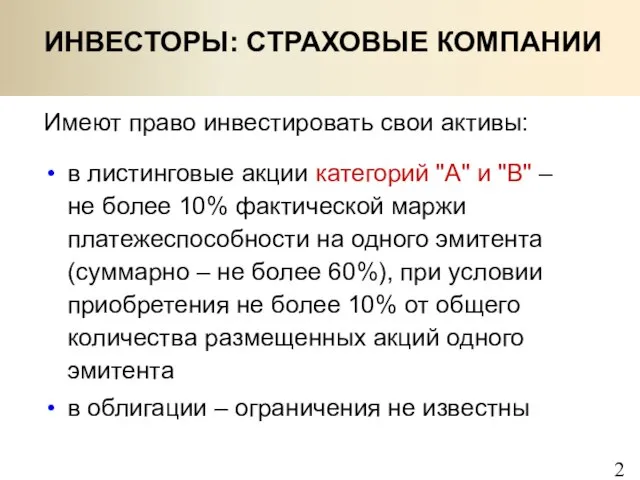

- 26. Пенсионные активы могут быть инвестированы: ИНВЕСТОРЫ: НПФ в облигации иностранных эмитентов, которым присвоена рейтинговая оценка не

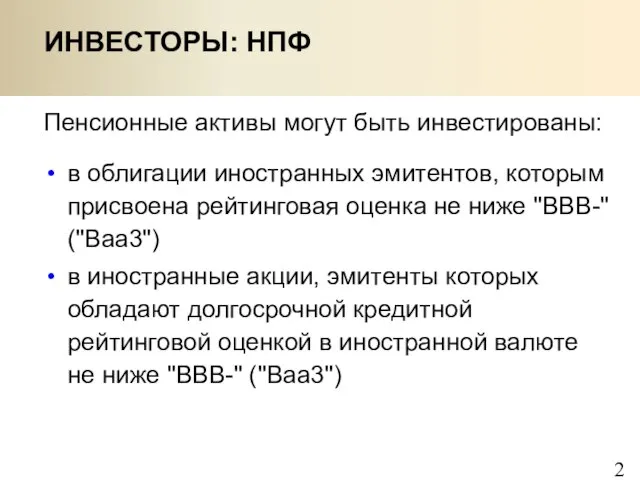

- 27. ИНВЕСТОРЫ: НПФ (2) в облигации казахстанских эмитентов, которым присвоена рейтинговая оценка не ниже "ВВ-" ("Ва3") в

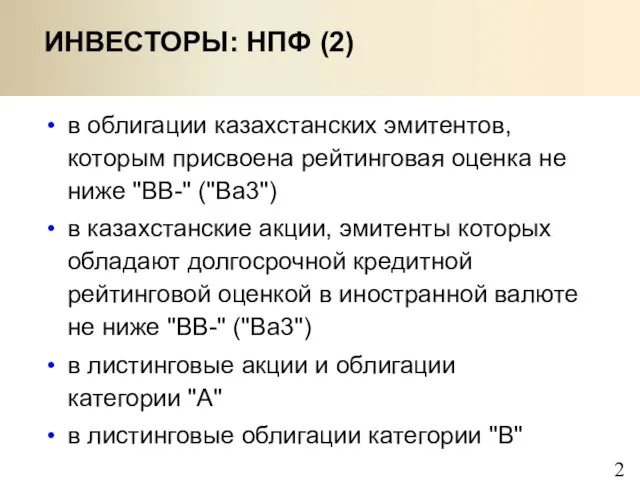

- 28. Количественные лимиты инвестирования пенсионных активов в названные ценные бумаги прямо не установлены (за нижеприведенным исключением) и

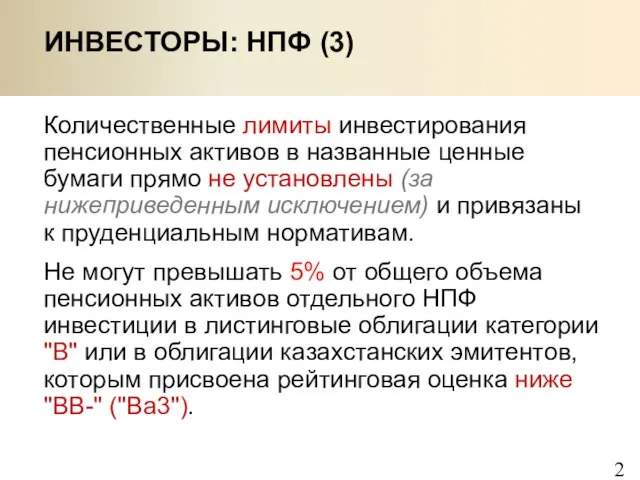

- 29. Получать рейтинговую оценку не ниже "ВВВ-" ("Ваа3") и доступ к пенсионным активам … Получать рейтинговую оценку

- 30. Рынок есть! Возможности тоже! Просто надо: … МДА, КАК ВСЁ У ВАС ЗАПУТАНО … искать юридические

- 31. РФЦА? Существующая модель РФЦА предусматривает 2 категории допуска: сектор "Нелистинговые ценные бумаги" – достаточно доказательства существования

- 32. РФЦА: ОГОВОРКА РЕГУЛЯТОРА (!) Нельзя инвестировать более 5% от пенсионных активов в облигации, прошедшие листинг на

- 33. РФЦА: УСЛОВИЕ ЛИСТИНГА 1 Главное: ценные бумаги должны находиться в официальном списке признаваемой фондовой биржи (например,

- 34. РФЦА: УСЛОВИЕ ЛИСТИНГА 2 Главное: у ценных бумаг или эмитента должна иметься рейтинговая оценка признаваемого рейтингового

- 35. РФЦА: УСЛОВИЕ ЛИСТИНГА 3 Пониженные листинговые требования и единственная категория листинга: См. приказы Председателя Агентства по

- 36. РФЦА: УСЛОВИЕ ЛИСТИНГА 3 (прод.) аудит годовой финансовой отчетности признаваемой аудиторской компанией (требование KASE – компанией

- 37. РФЦА: УСЛОВИЕ ЛИСТИНГА 3 (прод.) требование по размеру собственного капитала – не применяется требование по наличию

- 38. ВЫВОДЫ АВТОРА: САМ НЕ ОЖИДАЛ Казахстан выстроил национальный фондовый рынок под потребности "внутренних" институциональных инвесторов, в

- 39. ВЫВОДЫ АВТОРА: САМ НЕ ОЖИДАЛ (2) Альтернатива 1: смягчать инвестиционное регулирование для НПФ и других крупных

- 40. ВЫВОДЫ АВТОРА: САМ НЕ ОЖИДАЛ (3) Чтобы вырастить ПИФы: ограничить индивидуальные инвестиции непрофессиональных инвесторов. Необученное население

- 41. ВЫВОДЫ АВТОРА: САМ НЕ ОЖИДАЛ (4) Желания должны соответствовать возможностям. На голом PR далеко не уедешь.

- 43. Скачать презентацию

Общественно-активная школа: эффективность и качество.

Общественно-активная школа: эффективность и качество. 197368

197368 С какво свързваш древногръцкото облекло?

С какво свързваш древногръцкото облекло? Презентация на тему Экономика и ее роль в обществе

Презентация на тему Экономика и ее роль в обществе Фотоальбом. Велосипеди

Фотоальбом. Велосипеди Узорочья Севера

Узорочья Севера Цветы для моей семьи

Цветы для моей семьи Открытые горные работы, их элементы и терминология

Открытые горные работы, их элементы и терминология Бизнес инсайт. Продуктивность как система

Бизнес инсайт. Продуктивность как система Где летит птица?

Где летит птица? Итоги 1 полугодия 2010-2011 уч.года

Итоги 1 полугодия 2010-2011 уч.года Творческий проект Кукла своими руками

Творческий проект Кукла своими руками Буквы О-Ё после шипящих и Ц

Буквы О-Ё после шипящих и Ц Формы взаимодействия с семьей (из опыта работы)

Формы взаимодействия с семьей (из опыта работы) КОММУНИКАТИВНАЯ ПОЛИТИКА ХОЛДИНГОВ

КОММУНИКАТИВНАЯ ПОЛИТИКА ХОЛДИНГОВ Государственное регулирование цен на лекарственные средства на региональном уровне и проблемы, возникающие в рамках действующег

Государственное регулирование цен на лекарственные средства на региональном уровне и проблемы, возникающие в рамках действующег Презентация прочитанной книги

Презентация прочитанной книги Филиал ООО компания Тензор. Сфера торгов

Филиал ООО компания Тензор. Сфера торгов Рекуперативный воздухонагреватель, с использованием жидких горючих отходов.

Рекуперативный воздухонагреватель, с использованием жидких горючих отходов. Интерактивно-аналитический онлайн-сервиса Калькулятор процедур

Интерактивно-аналитический онлайн-сервиса Калькулятор процедур Элла Фицджеральд - выдающаяся джазовая певица, актриса 1917-1996

Элла Фицджеральд - выдающаяся джазовая певица, актриса 1917-1996 Места на направление Товароведение

Места на направление Товароведение Праця неповнолітніх

Праця неповнолітніх Прямолинейное распространение света

Прямолинейное распространение света Документовед он-лайн сервис оформления документов Документы для регистрации общества с ограниченной ответственностью за 15 минут.

Документовед он-лайн сервис оформления документов Документы для регистрации общества с ограниченной ответственностью за 15 минут. Как правильно оформить презентацию и web-сайт?

Как правильно оформить презентацию и web-сайт? Капитализм XVIII века. Промышленный переворот в Англии

Капитализм XVIII века. Промышленный переворот в Англии Работать с молодёжью: как?

Работать с молодёжью: как?