Слайд 2Стоимость ( цена) капитала (Cost of Capital, СС) - это отношение суммы

средств, которую нужно уплатить за использование финансовых ресурсов из определенного источника, к общему объему средств из этого источника, выраженное в процентах.

Показатель стоимость капитала имеет различный экономический смысл для отдельных субъектов хозяйствования:

а) для инвесторов и кредиторов характеризует требуемую ими норму доходности на предоставляемый в пользование капитал;

б) для субъектов хозяйствования характеризует удельные затраты по привлечению и обслуживанию используемых финансовых средств, т.е. цену, которую они платят за использование капитала.

Слайд 3Значение стоимости капитала:

выступает минимальной нормой формирования операционной прибыли предприятия;

максимизация рыночной стоимости

предприятия достигается в значительной степени за счет минимизации стоимости используемых источников формирования капитала;

выступает как ставка дисконтирования, по которой сумма чистого денежного потока приводится к настоящей стоимости;

является базой сравнения с внутренней ставкой доходности инвестиционного проекта;

используется при оценке прибыльности и реальной рыночной стоимости отдельных финансовых инструментов в процессе осуществления финансового инвестирования;

используется также при принятии решений о выборе политики формирования и финансирования предприятием своих оборотных активов.

Слайд 4Определение стоимости капитала организации проводится в несколько этапов:

1) осуществляется идентификация основных

компонентов, являющихся источниками формирования капитала организации;

2) рассчитывается цена каждого источника в отдельности;

3) определяется средневзвешенная цена капитала на основании удельного веса каждого компонента в общей сумме инвестированного капитала;

4) разрабатываются мероприятия по оптимизации

структуры капитала и формированию его целевой структуры.

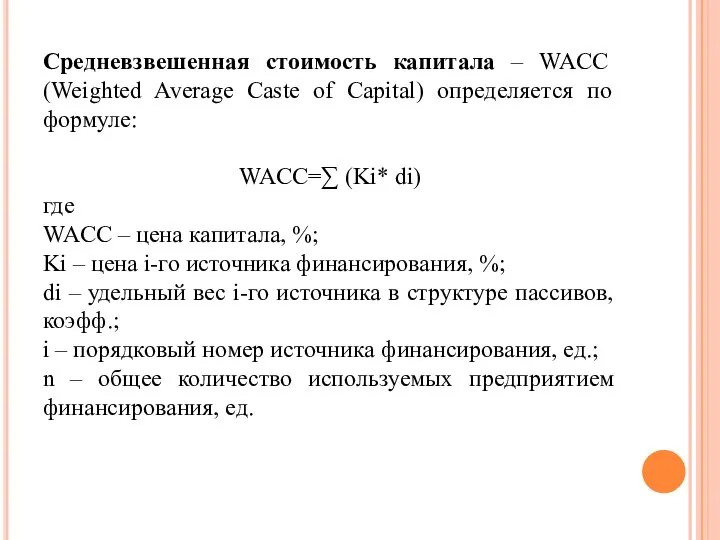

Слайд 5Средневзвешенная стоимость капитала – WACC (Weighted Average Caste of Capital) определяется по

формуле:

WACC=∑ (Ki* di)

где

WACC – цена капитала, %;

Ki – цена i-го источника финансирования, %;

di – удельный вес i-го источника в структуре пассивов, коэфф.;

i – порядковый номер источника финансирования, ед.;

n – общее количество используемых предприятием финансирования, ед.

Слайд 6Средневзвешенная цена капитала показывает сложившийся на предприятии минимум возврата средств на вложенный

в деятельность фирмы капитал, или его рентабельность.

Экономический смысл этого показателя в следующем: предприятие может принимать любые решения, в том числе и инвестиционного характера, если уровень их рентабельности не ниже текущего значения показателя средневзвешенной цены капитала.

Для определения цены капитала наиболее важными являются следующие источники его формирования:

■ заемные средства, к которым относятся долгосрочные ссуды и облигационные займы;

■ собственные средства, которые включают обыкновенные акции, привилегированные акции и нераспределенную прибыль.

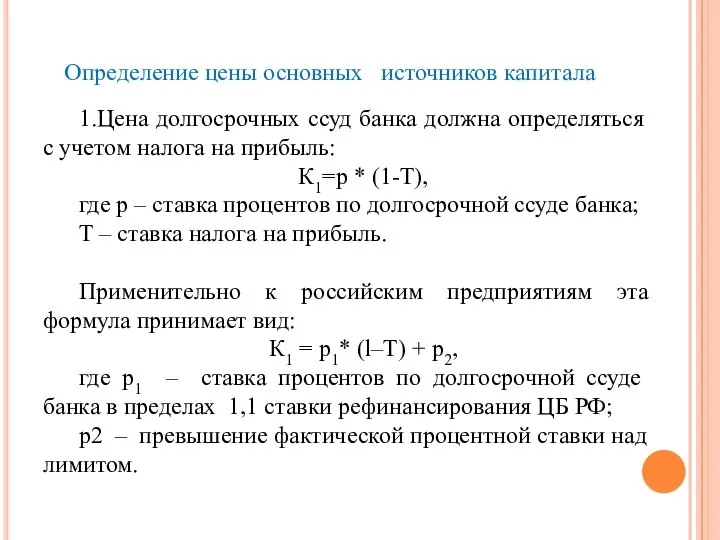

Слайд 7Определение цены основных источников капитала

1.Цена долгосрочных ссуд банка должна определяться с учетом

налога на прибыль:

К1=р * (1-Т),

где р – ставка процентов по долгосрочной ссуде банка;

Т – ставка налога на прибыль.

Применительно к российским предприятиям эта формула принимает вид:

К1 = p1* (l–Т) + р2,

где р1 – ставка процентов по долгосрочной ссуде банка в пределах 1,1 ставки рефинансирования ЦБ РФ;

р2 – превышение фактической процентной ставки над лимитом.

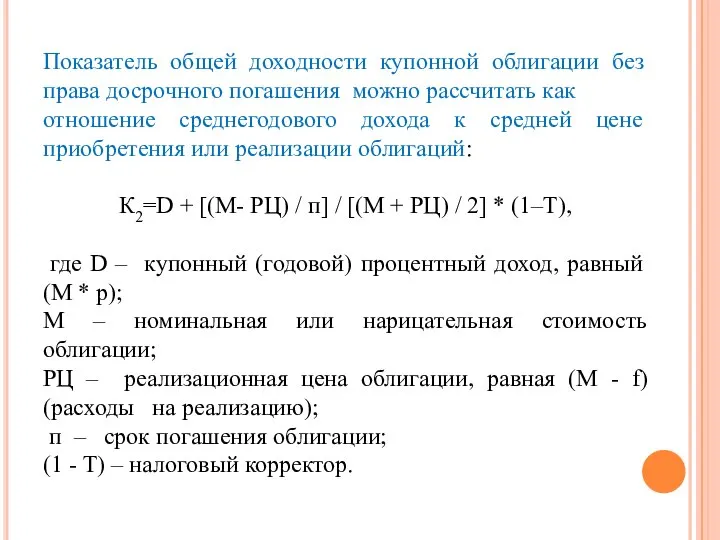

Слайд 8Показатель общей доходности купонной облигации без права досрочного погашения можно рассчитать как

отношение

среднегодового дохода к средней цене приобретения или реализации облигаций:

К2=D + [(М- РЦ) / п] / [(М + РЦ) / 2] * (1–Т),

где D – купонный (годовой) процентный доход, равный (М * р);

М – номинальная или нарицательная стоимость облигации;

РЦ – реализационная цена облигации, равная (М - f) (расходы на реализацию);

п – срок погашения облигации;

(1 - Т) – налоговый корректор.

Слайд 9Можно воспользоваться определением показателя

текущей доходности облигации:

К2 = [М * р/Р]

где М

![Можно воспользоваться определением показателя текущей доходности облигации: К2 = [М * р/Р]](/_ipx/f_webp&q_80&fit_contain&s_1440x1080/imagesDir/jpg/946982/slide-8.jpg)

— номинальная или нарицательная стоимость облигации;

Р — текущая (рыночная) цена облигации;

р — купонная ставка (в процентах).

В соответствии с Налоговым кодексом РФ проценты по облигационным займам предприятия уплачивают из чистой прибыли, т.е. прибыли после налогообложения.

Таким образом, поскольку выплаты процентов по облигациям подлежат налогообложению, налоговая корректировка по ним не производится.

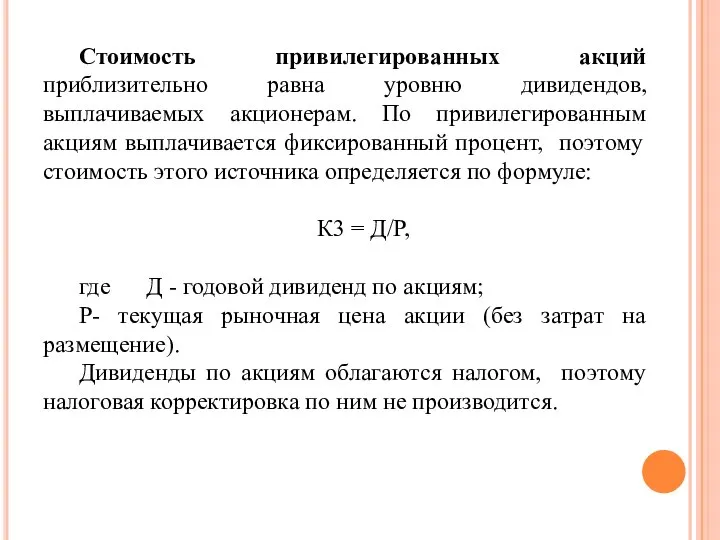

Слайд 10Стоимость привилегированных акций приблизительно равна уровню дивидендов, выплачиваемых акционерам. По привилегированным акциям

выплачивается фиксированный процент, поэтому стоимость этого источника определяется по формуле:

К3 = Д/Р,

где Д - годовой дивиденд по акциям;

Р- текущая рыночная цена акции (без затрат на размещение).

Дивиденды по акциям облагаются налогом, поэтому налоговая корректировка по ним не производится.

Слайд 11Цену акционерного капитала, представленного обыкновенными акциями, нельзя определить достаточно точно, так как

размер дивидендов по ним заранее не известен и зависит от результатов работы предприятия.

Стоимость этого источника принимается равной требуемой норме прибыли инвестора на обыкновенную акцию. Для расчета можно использовать три метода оценки.

1. Модель оценки доходности финансовых активов (САРМ).

2. Модель дисконтированного денежного потока (модель Гордона).

3. Метод «доходности облигации компании плюс премия за риск».

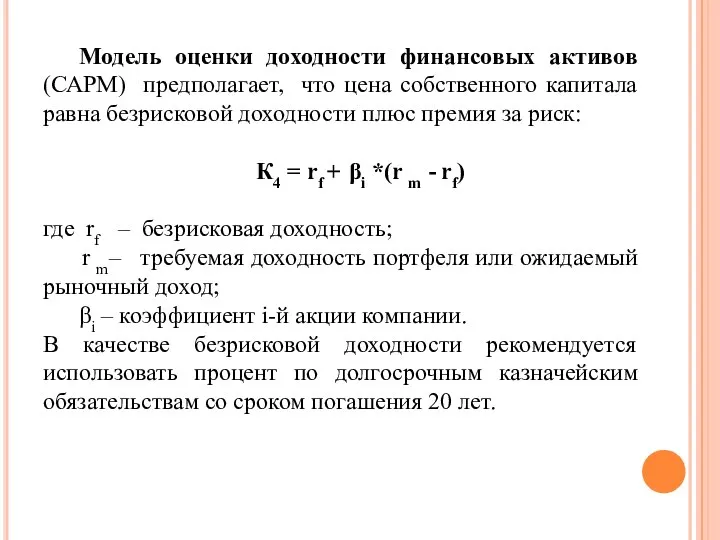

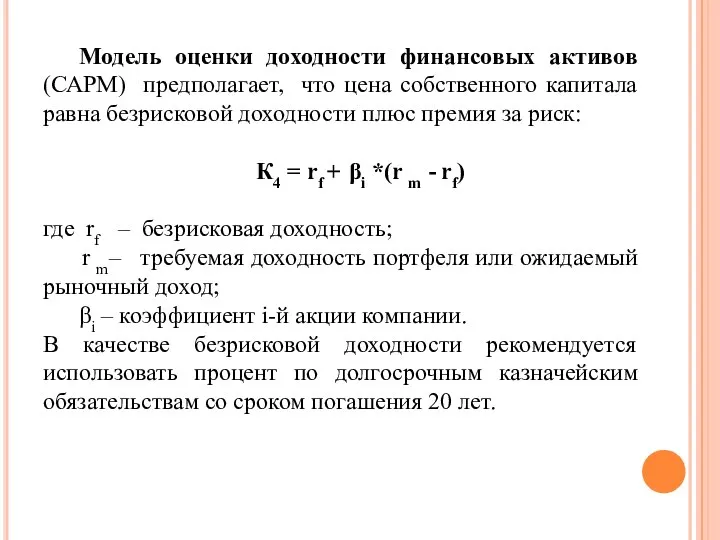

Слайд 12Модель оценки доходности финансовых активов (САРМ) предполагает, что цена собственного капитала равна

безрисковой доходности плюс премия за риск:

К4 = rf + βi *(r m - rf)

где rf – безрисковая доходность;

r m– требуемая доходность портфеля или ожидаемый рыночный доход;

βi – коэффициент i-й акции компании.

В качестве безрисковой доходности рекомендуется использовать процент по долгосрочным казначейским обязательствам со сроком погашения 20 лет.

![Можно воспользоваться определением показателя текущей доходности облигации: К2 = [М * р/Р]](/_ipx/f_webp&q_80&fit_contain&s_1440x1080/imagesDir/jpg/946982/slide-8.jpg)

Презентация на тему Новые чудеса света

Презентация на тему Новые чудеса света Федеральный закон от 12.01.1996г. 7-ФЗ «О некоммерческих организациях»

Федеральный закон от 12.01.1996г. 7-ФЗ «О некоммерческих организациях» Мальта

Мальта КОМПЛЕКС и ГЕТЕРОГЕН

КОМПЛЕКС и ГЕТЕРОГЕН Осенний бал

Осенний бал Антарктида

Антарктида Здоровое питание. Правила

Здоровое питание. Правила English language countries

English language countries ИССЛЕДОВАТЕЛЬСКАЯ РАБОТА МИНЕРАЛЬНАЯ ВОДА

ИССЛЕДОВАТЕЛЬСКАЯ РАБОТА МИНЕРАЛЬНАЯ ВОДА Исследовательский проектИстория народной медицины

Исследовательский проектИстория народной медицины Системы защиты товаров

Системы защиты товаров Making Plans

Making Plans Моё лето

Моё лето Приятные новости

Приятные новости Аналіз конкурентоспроможності та перспективи розвитку пасажирських залізничних перевезень на основі логістичних підходів

Аналіз конкурентоспроможності та перспективи розвитку пасажирських залізничних перевезень на основі логістичних підходів В.М.Айдуганов Комплексная защита трубопроводов и их соединений от коррозии

В.М.Айдуганов Комплексная защита трубопроводов и их соединений от коррозии Подводный лесоруб

Подводный лесоруб Технология проведения Диктанта Победы

Технология проведения Диктанта Победы Презентация на тему В мире камня (2 класс)

Презентация на тему В мире камня (2 класс) Великая китайская стена

Великая китайская стена ИНТЕГРАЦИЯ БЕЖЕНЦЕВ В РЕСПУБЛИКЕ БЕЛАРУСЬ

ИНТЕГРАЦИЯ БЕЖЕНЦЕВ В РЕСПУБЛИКЕ БЕЛАРУСЬ «Моя математика» 1 класс

«Моя математика» 1 класс Воздух

Воздух Иконостас. Дидактическая игра

Иконостас. Дидактическая игра Украинская кухня

Украинская кухня Задатки и способности. Мастерство и талант. Гениальность

Задатки и способности. Мастерство и талант. Гениальность Положене о договорной и претензионной работе на предприятии Управляющая компания холдинга Белорусская цементная компания

Положене о договорной и претензионной работе на предприятии Управляющая компания холдинга Белорусская цементная компания Народные традиции и обряды, элементы фантастики в повести Н.В. Гоголя

Народные традиции и обряды, элементы фантастики в повести Н.В. Гоголя