Содержание

- 2. Неопределенность Неопределенность – это неполнота и неточность информации о внутренних и внешних условиях реализации проекта. Степень

- 3. Риск инвестиционной деятельности Возможность возникновения таких условий, которые приведут к негативным последствиям для всех или отдельных

- 4. Риск Ситуация неопределенности последствий принятия решений, которая может привести к различным альтернативным результатам, вероятность наступления которых

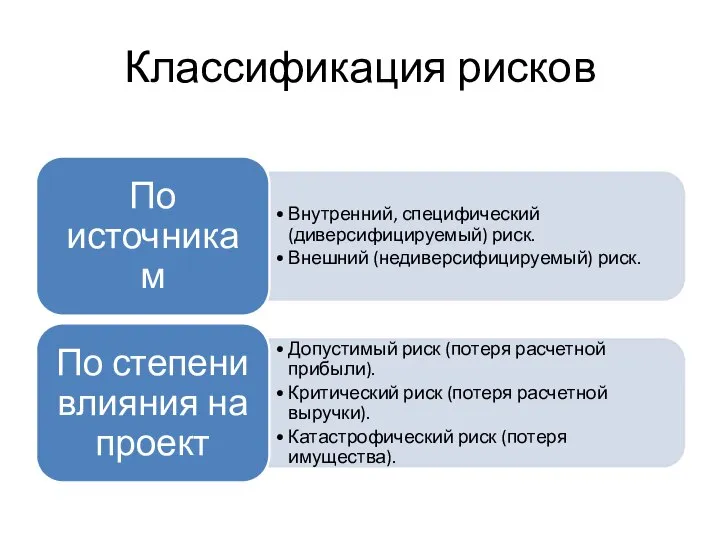

- 5. Классификация рисков

- 6. Классификация направлений и методов оценки риска Риски, проявление которых характеризуется статистическими закономерностями Риски, о проявлении которых

- 7. Выбор менее рискованного инвестиционного проекта и обоснование рисковой премии с помощью статистического метода оценки риска (просто

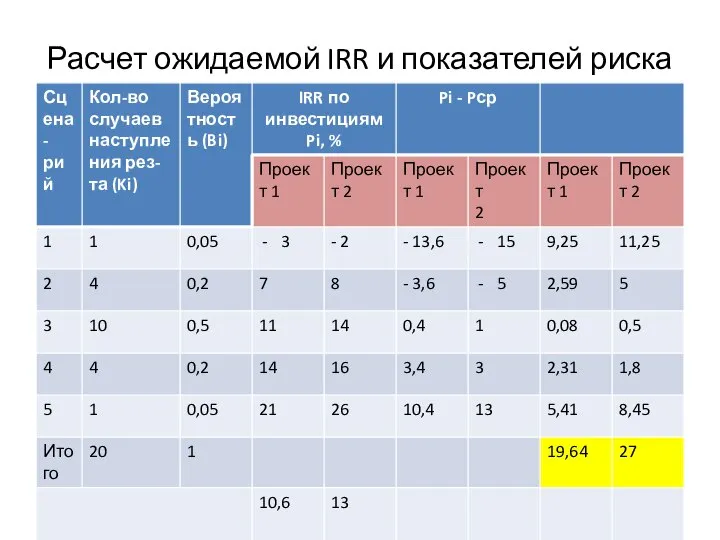

- 8. Расчет ожидаемой IRR и показателей риска

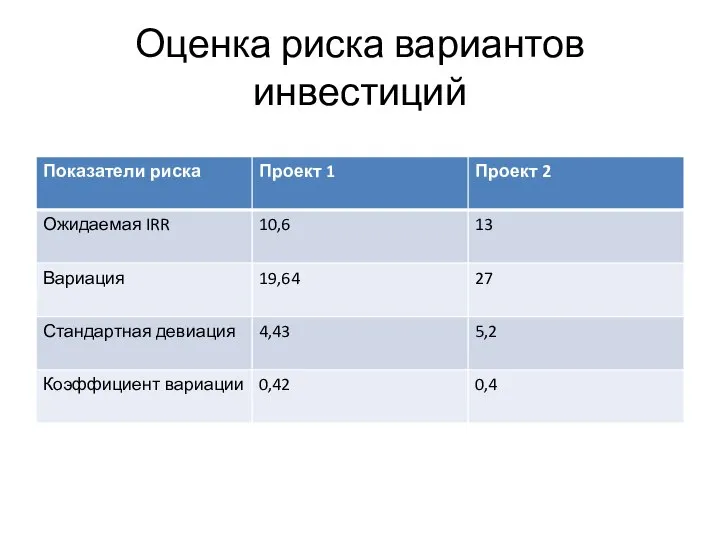

- 9. Оценка риска вариантов инвестиций

- 10. Расчет окончательной ставки дисконтирования с учетом риска и инфляции Самый простой способ учета риска описан в

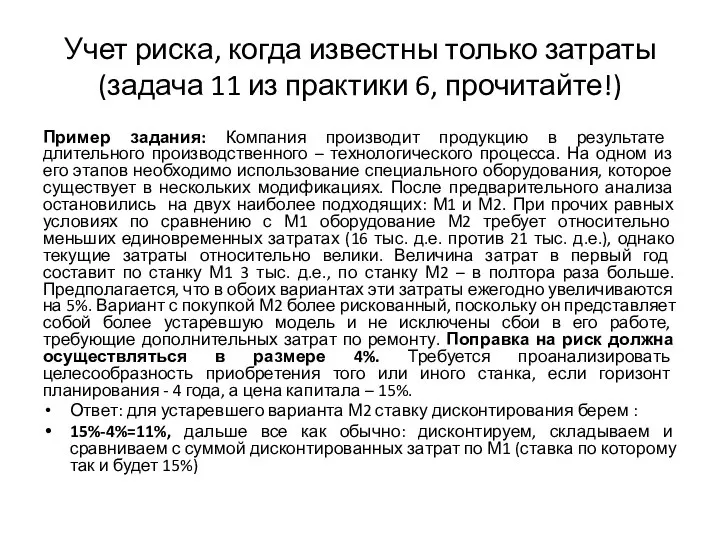

- 11. Учет риска, когда известны только затраты (задача 11 из практики 6, прочитайте!) Пример задания: Компания производит

- 12. Учет рисков при анализе чувствительности проекта Анализ чувствительности заключается в расчете и оценке влияния изменения важнейших

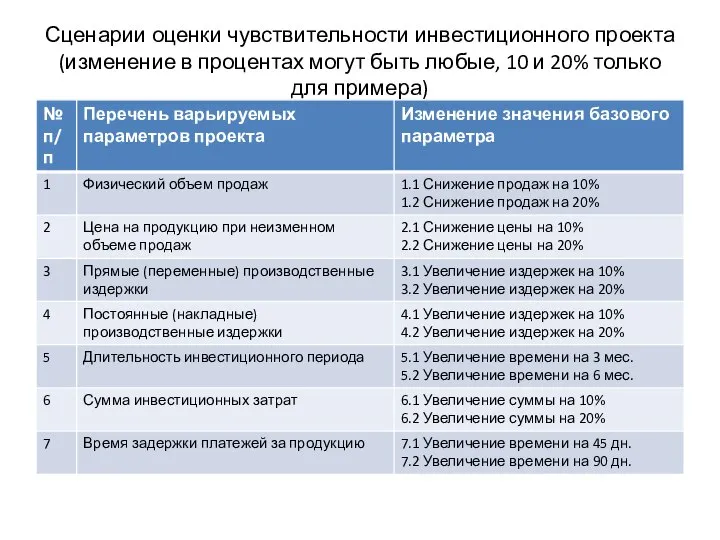

- 13. Сценарии оценки чувствительности инвестиционного проекта (изменение в процентах могут быть любые, 10 и 20% только для

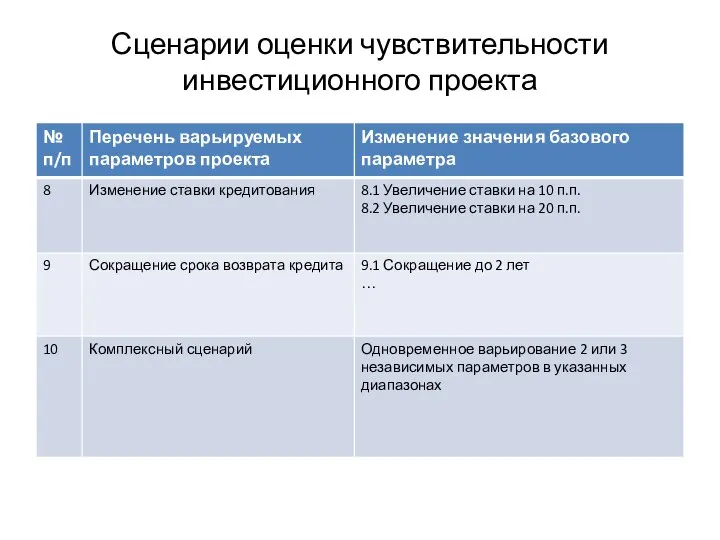

- 14. Сценарии оценки чувствительности инвестиционного проекта

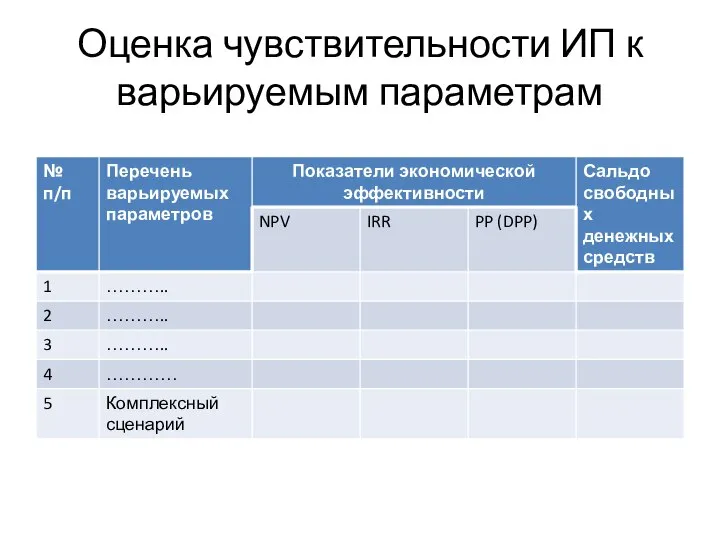

- 15. Оценка чувствительности ИП к варьируемым параметрам

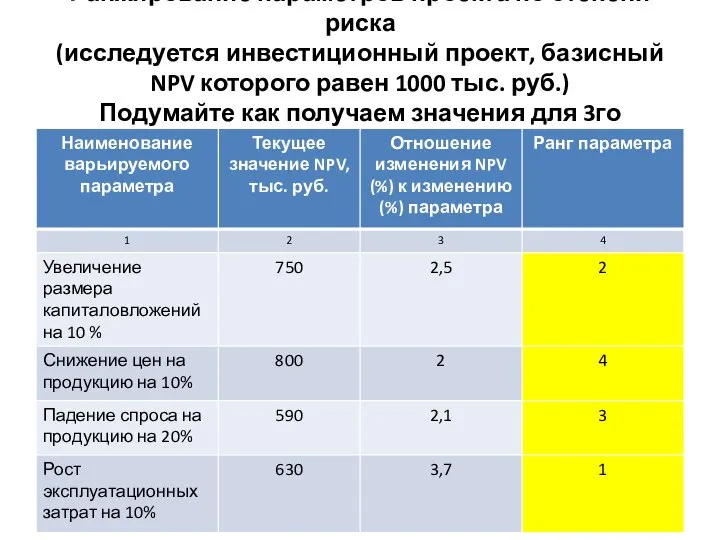

- 16. Ранжирование параметров проекта по степени риска (исследуется инвестиционный проект, базисный NPV которого равен 1000 тыс. руб.)

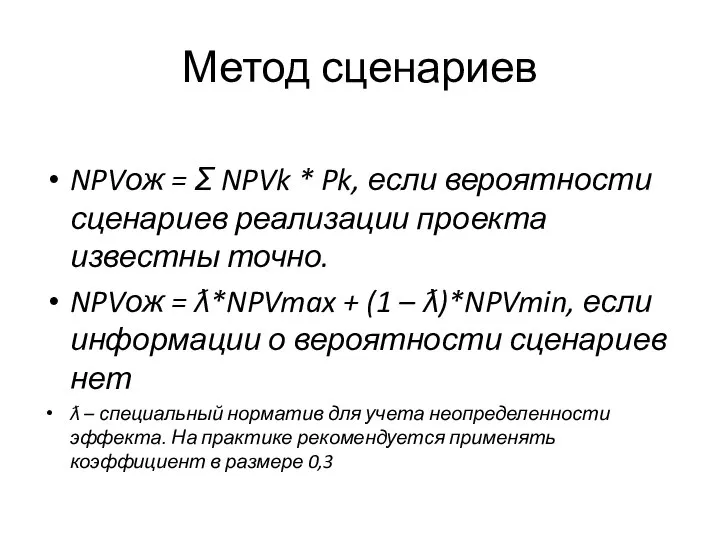

- 17. Метод сценариев NPVож = Ʃ NPVk * Pk, если вероятности сценариев реализации проекта известны точно. NPVож

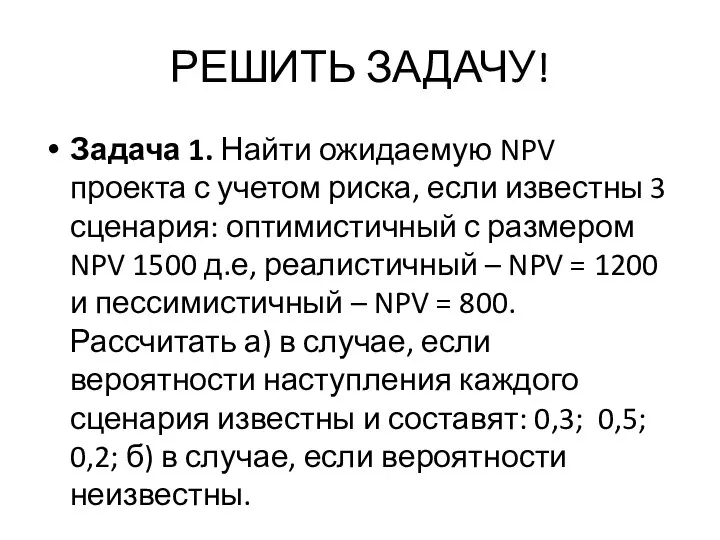

- 18. РЕШИТЬ ЗАДАЧУ! Задача 1. Найти ожидаемую NPV проекта с учетом риска, если известны 3 сценария: оптимистичный

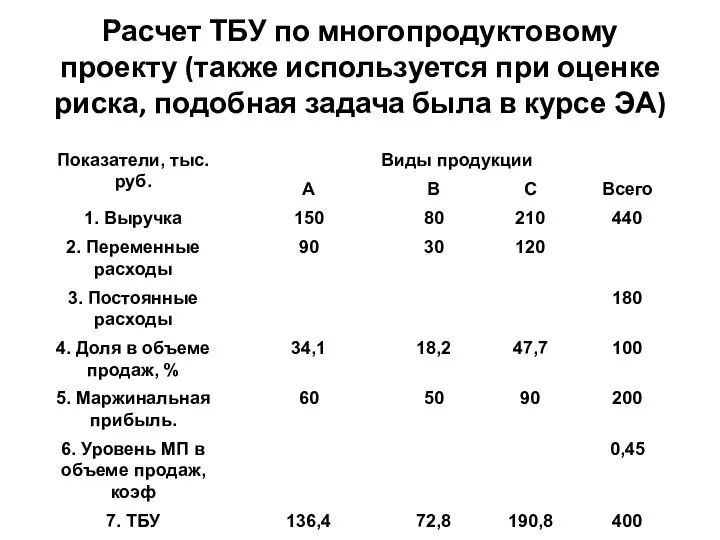

- 19. Расчет ТБУ по многопродуктовому проекту (также используется при оценке риска, подобная задача была в курсе ЭА)

- 21. Скачать презентацию

Андрей Тарковский, фильм Зеркало (кадры из фильма)

Андрей Тарковский, фильм Зеркало (кадры из фильма) Движение декабристов – восстание или мирная форма протеста, демонстрация?

Движение декабристов – восстание или мирная форма протеста, демонстрация? Инвалидность. Понятие

Инвалидность. Понятие 20141109_test_10_klass

20141109_test_10_klass Питание и органы пищеварения 4. Выполните 3 задания, записывая результат на листочке. 1.Введите своё имя. 2. Выберите режим «Без подск

Питание и органы пищеварения 4. Выполните 3 задания, записывая результат на листочке. 1.Введите своё имя. 2. Выберите режим «Без подск Потребности и реклама

Потребности и реклама СПИД и его профилактика

СПИД и его профилактика  ЗемледельцыАттики

ЗемледельцыАттики Презентация на тему Закон Кулона

Презентация на тему Закон Кулона Социальная и духовная болезнь

Социальная и духовная болезнь 20170212_hramy_18_veka_smolenskoy_oblasti

20170212_hramy_18_veka_smolenskoy_oblasti Презентация по физике:Механические волны

Презентация по физике:Механические волны Функции и их графики. Способы задания функции

Функции и их графики. Способы задания функции Всероссийский форум: Потребительская кооперация – открытые возможности для каждого на благо всех

Всероссийский форум: Потребительская кооперация – открытые возможности для каждого на благо всех Петр Павлович Ершов

Петр Павлович Ершов Японские Хокку

Японские Хокку 3 причины, почему нужно делать интерактивные проекты уже в этом году

3 причины, почему нужно делать интерактивные проекты уже в этом году «ПОЖАРНАЯ БЕЗОПАСНОСТЬ»НиколаеваНадежда Ивановна

«ПОЖАРНАЯ БЕЗОПАСНОСТЬ»НиколаеваНадежда Ивановна Презентация на тему Рекомендации по написанию исследовательских работ

Презентация на тему Рекомендации по написанию исследовательских работ Деньги. Презентация Школы богатого фрилансера

Деньги. Презентация Школы богатого фрилансера Креатив и потребности ЦА. Структура мотивации потребителей

Креатив и потребности ЦА. Структура мотивации потребителей Тема: «Методика разработки подсистемы конфигурирования системы ЧПУ»

Тема: «Методика разработки подсистемы конфигурирования системы ЧПУ» Золотые медалисты нашей школы

Золотые медалисты нашей школы Образно-тематическая инсталляция

Образно-тематическая инсталляция Презентация на тему В.Г.Распутин

Презентация на тему В.Г.Распутин Об’єкти оподаткування та операції, що не є об’єктом оподаткування

Об’єкти оподаткування та операції, що не є об’єктом оподаткування Реконструкция ул. Бударина и Набережной Оми Напастюк

Реконструкция ул. Бударина и Набережной Оми Напастюк