Слайд 2План:

Плательщики налога и объект налогообложения.

Налогооблагаемая база и особенности ее определения.

Налоговый период

Налоговые

льготы.

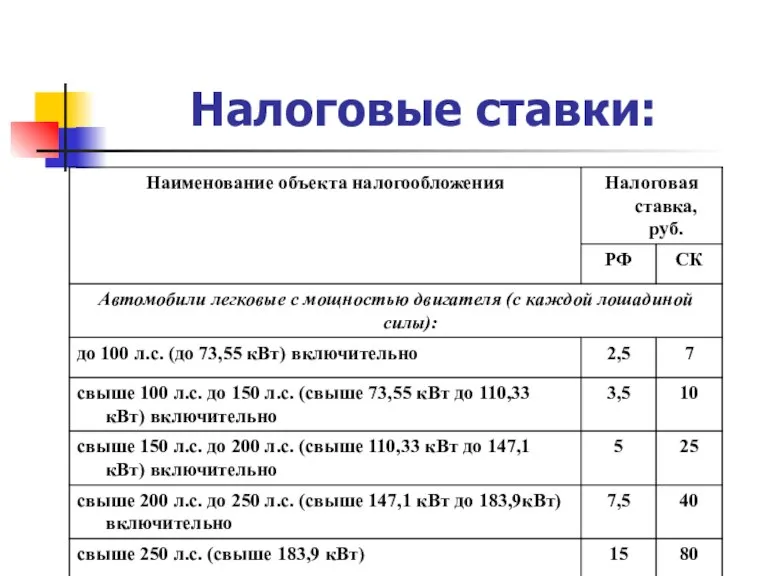

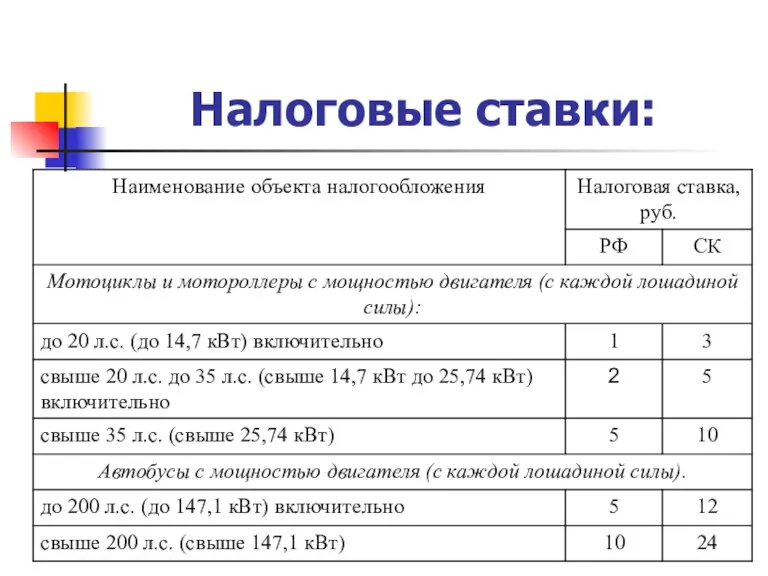

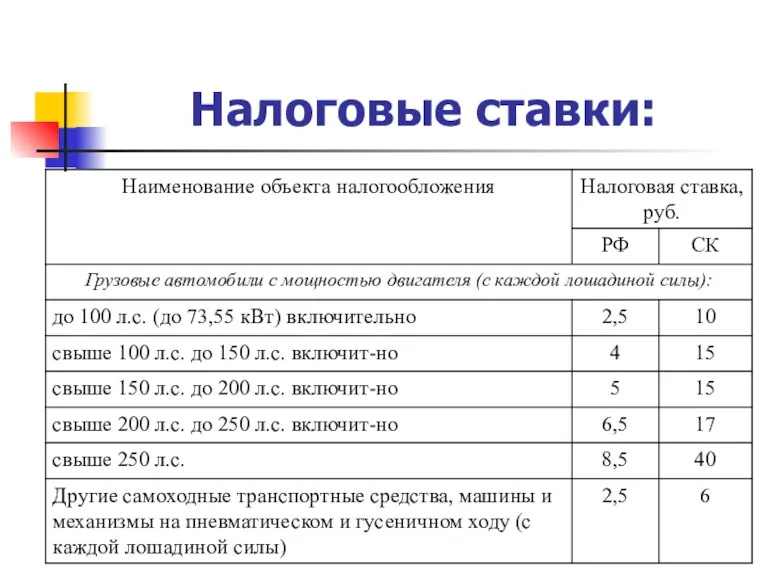

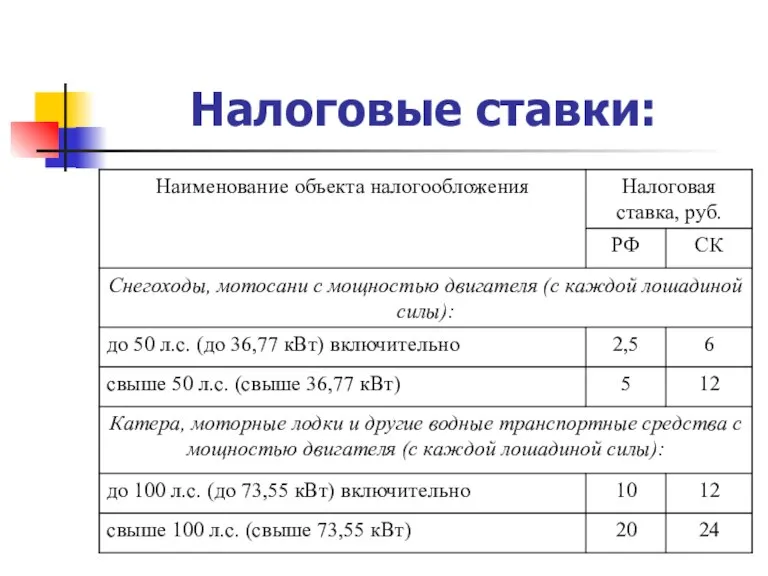

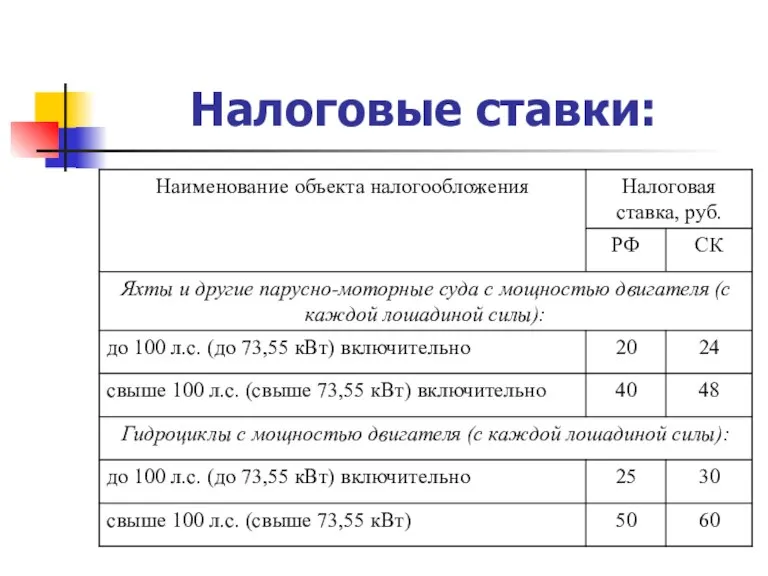

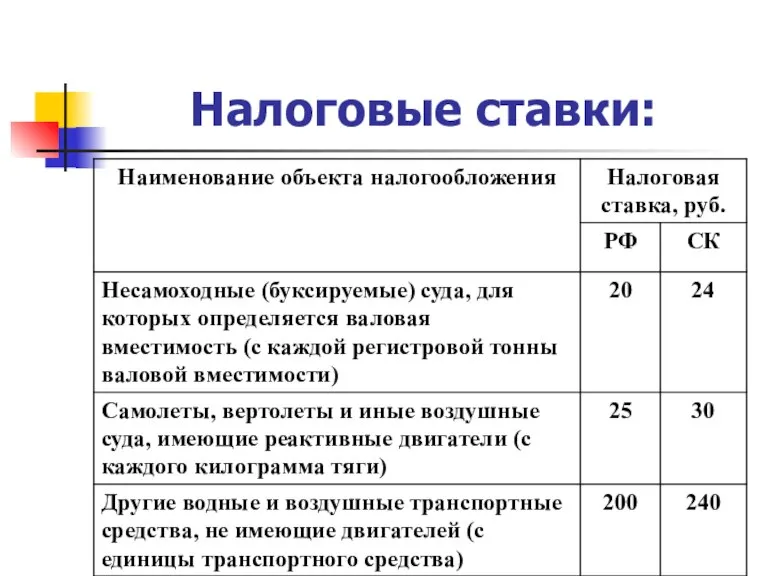

Налоговые ставки.

Сроки и порядок уплаты налога.

Слайд 31. Плательщики налога и объект налогообложения

Слайд 4Налогоплательщиками

признаются (ст.357 НК РФ) лица, на которых зарегистрированы транспортные средства, признаваемые объектом

налогообложения.

Не признаются налогоплательщиками

лица, являющиеся организаторами XXII Олимпийских зимних игр и XI Паралимпийских зимних игр 2014 года в городе Сочи.

Слайд 5Объектом обложения (ст.358 НК РФ)

признаются автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные

машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и воздушные транспортные средства, зарегистрированные в установленном порядке.

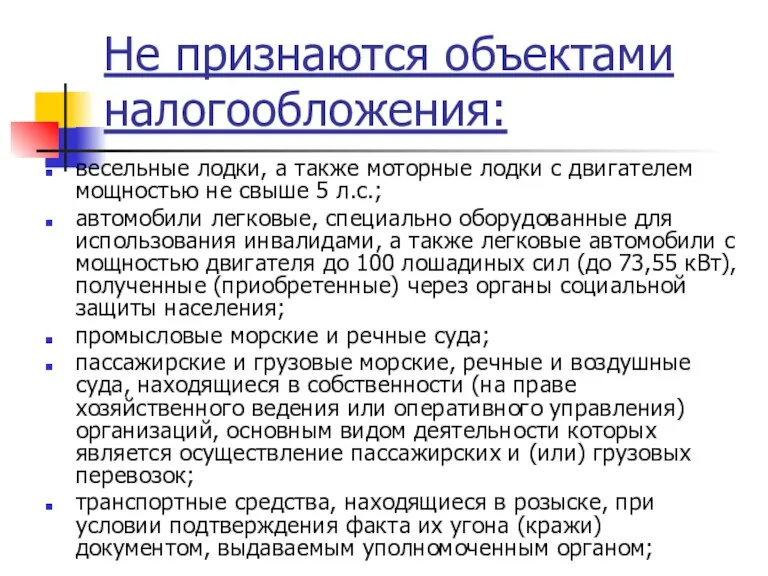

Слайд 6Не признаются объектами налогообложения:

весельные лодки, а также моторные лодки с двигателем

мощностью не свыше 5 л.с.;

автомобили легковые, специально оборудованные для использования инвалидами, а также легковые автомобили с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт), полученные (приобретенные) через органы социальной защиты населения;

промысловые морские и речные суда;

пассажирские и грузовые морские, речные и воздушные суда, находящиеся в собственности (на праве хозяйственного ведения или оперативного управления) организаций, основным видом деятельности которых является осуществление пассажирских и (или) грузовых перевозок;

транспортные средства, находящиеся в розыске, при условии подтверждения факта их угона (кражи) документом, выдаваемым уполномоченным органом;

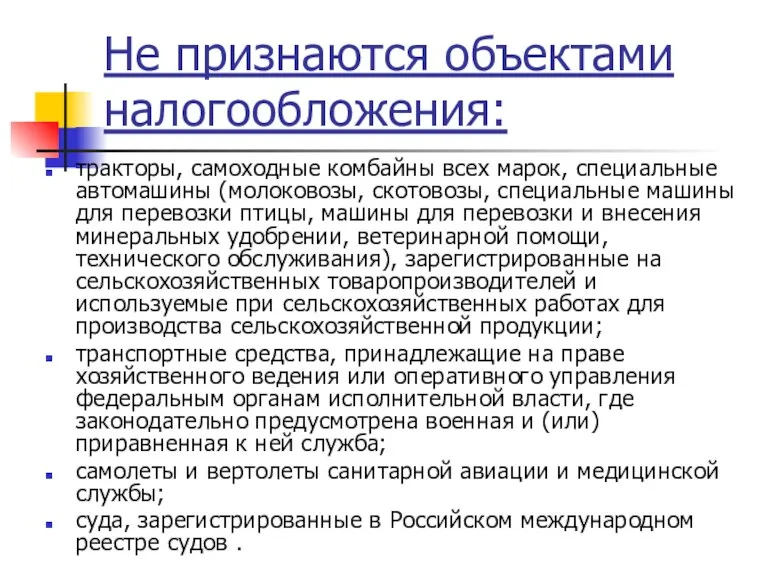

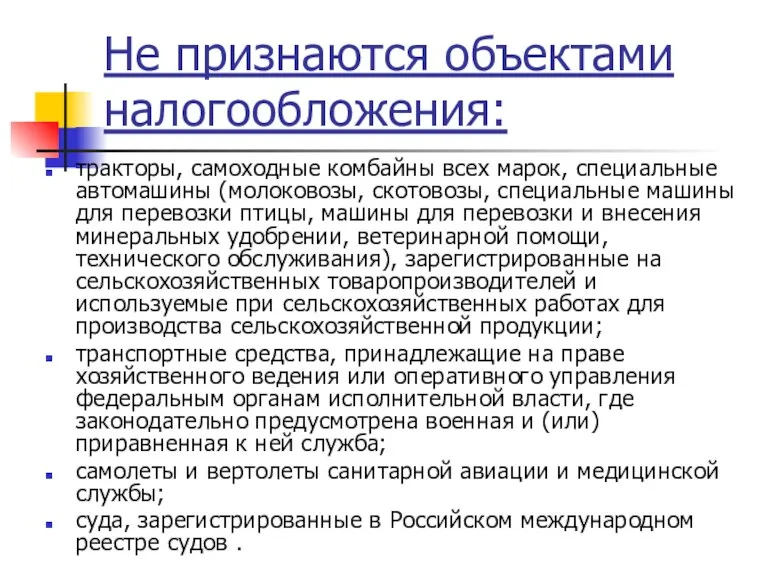

Слайд 7Не признаются объектами налогообложения:

тракторы, самоходные комбайны всех марок, специальные автомашины (молоковозы,

скотовозы, специальные машины для перевозки птицы, машины для перевозки и внесения минеральных удобрении, ветеринарной помощи, технического обслуживания), зарегистрированные на сельскохозяйственных товаропроизводителей и используемые при сельскохозяйственных работах для производства сельскохозяйственной продукции;

транспортные средства, принадлежащие на праве хозяйственного ведения или оперативного управления федеральным органам исполнительной власти, где законодательно предусмотрена военная и (или) приравненная к ней служба;

самолеты и вертолеты санитарной авиации и медицинской службы;

суда, зарегистрированные в Российском международном реестре судов .

Слайд 82. Налоговая база и особенности её определения

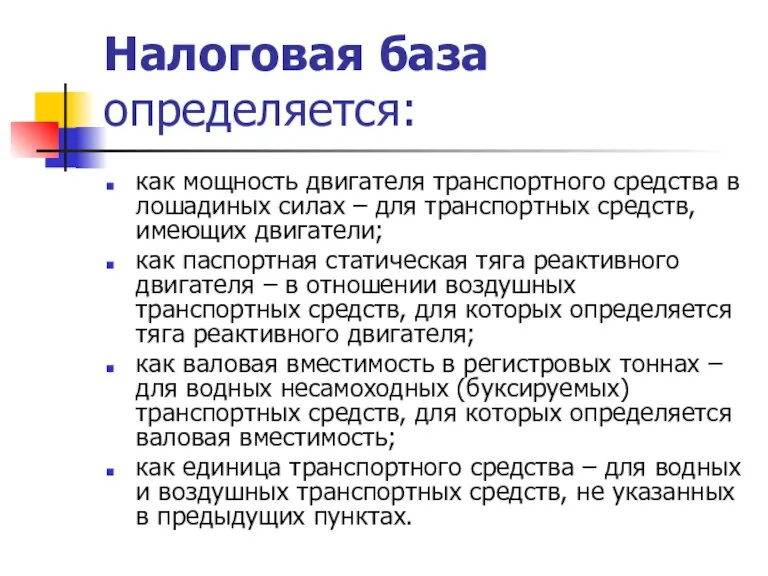

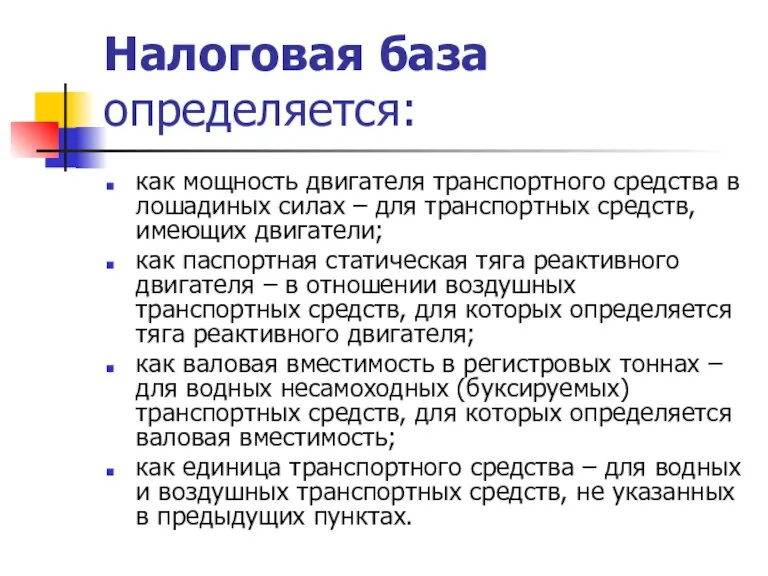

Слайд 9Налоговая база определяется:

как мощность двигателя транспортного средства в лошадиных силах –

для транспортных средств, имеющих двигатели;

как паспортная статическая тяга реактивного двигателя – в отношении воздушных транспортных средств, для которых определяется тяга реактивного двигателя;

как валовая вместимость в регистровых тоннах – для водных несамоходных (буксируемых) транспортных средств, для которых определяется валовая вместимость;

как единица транспортного средства – для водных и воздушных транспортных средств, не указанных в предыдущих пунктах.

Слайд 11Налоговым периодом

признается календарный год

Отчетными периодами для организаций признаются первый квартал, второй

квартал, третий квартал.

Слайд 13Налоговые льготы и основания для их использования могут предусматриваться законами субъектов РФ.

Слайд 14От уплаты налога в СК освобождаются: :

Герои Советского Союза, Герои Российской

Федерации, граждане, награжденные орденом Славы трех степеней;

граждане, подвергшиеся воздействию радиации вследствие чернобыльской катастрофы;

участники Великой Отечественной войны;

инвалиды всех категорий;

организации, уставный капитал которых полностью состоит из вкладов общественных организаций инвалидов, если среднесписочная численность инвалидов среди их работников составляет не менее 50%, а их доля в фонде оплаты труда – не менее 25%;

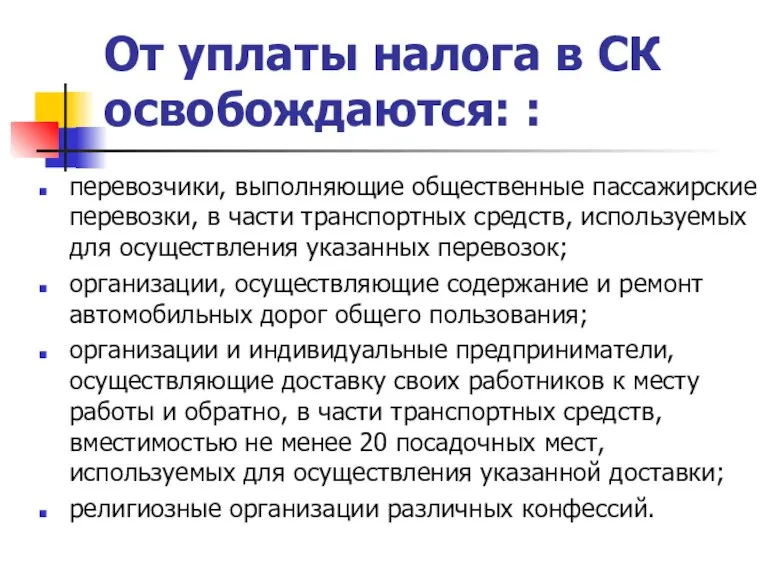

Слайд 15От уплаты налога в СК освобождаются: :

перевозчики, выполняющие общественные пассажирские перевозки,

в части транспортных средств, используемых для осуществления указанных перевозок;

организации, осуществляющие содержание и ремонт автомобильных дорог общего пользования;

организации и индивидуальные предприниматели, осуществляющие доставку своих работников к месту работы и обратно, в части транспортных средств, вместимостью не менее 20 посадочных мест, используемых для осуществления указанной доставки;

религиозные организации различных конфессий.

Слайд 16Налогоплательщик вправе произвести уплату налога путем авансового перечисления суммы налога не позднее

1 сентября текущего года. В этом случае сумма налога, подлежащая уплате налогоплательщиком, уменьшается на 10 процентов.

Слайд 246. Сроки и порядок уплаты налога

Слайд 25Организации, исчисляют сумму налога самостоятельно.

Авансовые платежи по налогу уплачивают по истечении

каждого отчетного периода в размере одной четвертой произведения соответствующей налоговой базы и налоговой ставки и засчитываются при уплате налога по итогам налогового периода. Уплата авансового платежа осуществляется не позднее последнего числа месяца, следующего за истекшим отчетным периодом (за I квартал – не позднее 30 апреля; за II квартал – не позднее 31 июля; за III квартал – не позднее 31 октября).

Налоговые декларации представляются не позднее 1 февраля года, следующего за истекшим налоговым периодом.

Налог уплачивается в этот же срок.

Дух предпринимательства преобразует экономику

Дух предпринимательства преобразует экономику Вопросы по экономике (№15)

Вопросы по экономике (№15) Экономическая система

Экономическая система Экономические системы

Экономические системы Экономическая политика государства в условиях экономического кризиса

Экономическая политика государства в условиях экономического кризиса Функции государства

Функции государства Бухгалтерские (внешние или явные) издержки

Бухгалтерские (внешние или явные) издержки Ассоциация участников Коллекторского Бизнеса Украины (АКБУ)

Ассоциация участников Коллекторского Бизнеса Украины (АКБУ) Экономическое обоснование создания термоотдела обработки труб среднего диаметра (на примере ОАО ГАЗПРОМТРУБИНВЕСТ)

Экономическое обоснование создания термоотдела обработки труб среднего диаметра (на примере ОАО ГАЗПРОМТРУБИНВЕСТ) Экономическая составляющая утилизации твёрдых бытовых отходов на РГУ имени А. Н. Косыгина

Экономическая составляющая утилизации твёрдых бытовых отходов на РГУ имени А. Н. Косыгина Семья как экономическая ячейка общества

Семья как экономическая ячейка общества Задание 28. Рациональное поведение потребителя

Задание 28. Рациональное поведение потребителя Экономика. 11 класс

Экономика. 11 класс «Интеграционные процессы в мировой экономике. Транснациональные корпорации. Свободные экономические зоны в мировой экономике» П

«Интеграционные процессы в мировой экономике. Транснациональные корпорации. Свободные экономические зоны в мировой экономике» П Безработица: причины, виды, последствия

Безработица: причины, виды, последствия Безработица

Безработица Экономика в новых условиях (9 класс)

Экономика в новых условиях (9 класс) spros-predlozhenie_2

spros-predlozhenie_2 Организация Объединенных Наций (ООН)

Организация Объединенных Наций (ООН) Стратегия предприятия

Стратегия предприятия Производство – основа экономики

Производство – основа экономики Введение в экономическую теорию. Лекция 1. Предмет и метод экономической теории

Введение в экономическую теорию. Лекция 1. Предмет и метод экономической теории Система национальных счетов

Система национальных счетов Экономика и финансы СМИ. Лекция 2

Экономика и финансы СМИ. Лекция 2 Предмет і методи мікроекономіки

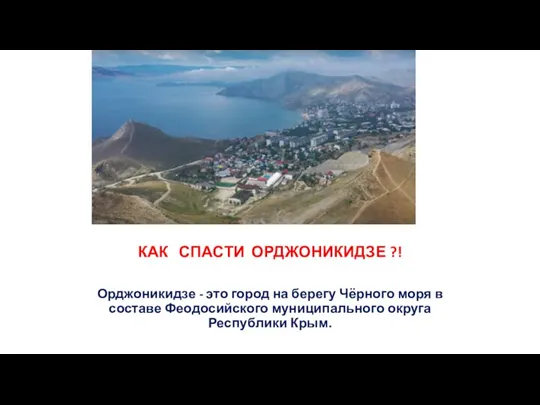

Предмет і методи мікроекономіки Как спасти Орджоникидзе

Как спасти Орджоникидзе Риторика. Объявление

Риторика. Объявление Российские предприниматели

Российские предприниматели