Содержание

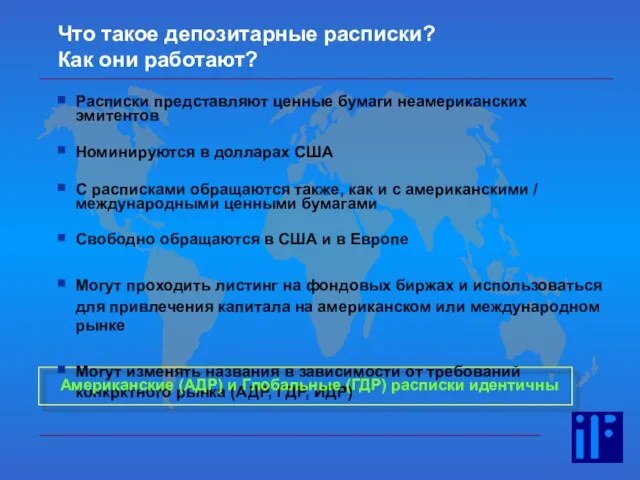

- 2. Что такое депозитарные расписки? Как они работают? Расписки представляют ценные бумаги неамериканских эмитентов Номинируются в долларах

- 3. Какие компании используют АДР Открытые акционерные общества или компании, преобразующиеся в открытые Адресованные широкому кругу инвесторов

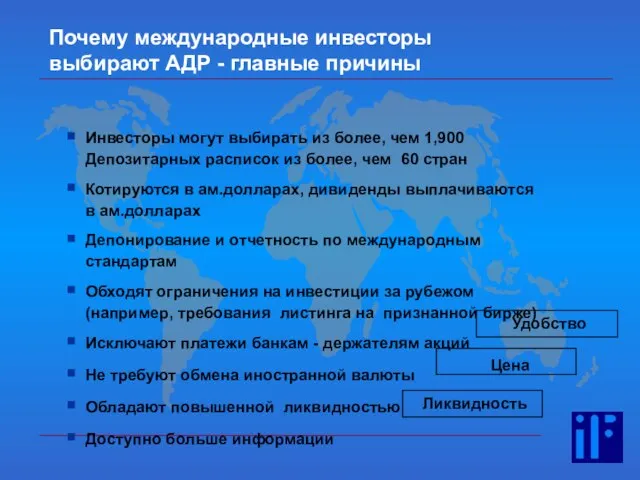

- 4. Почему международные инвесторы выбирают АДР - главные причины Инвесторы могут выбирать из более, чем 1,900 Депозитарных

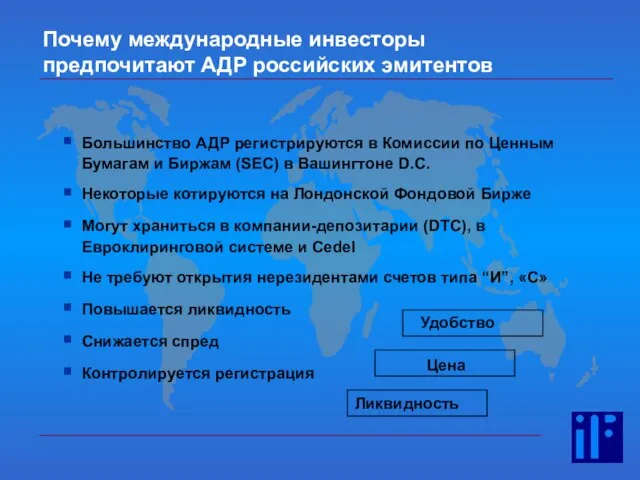

- 5. Почему международные инвесторы предпочитают АДР российских эмитентов Большинство АДР регистрируются в Комиссии по Ценным Бумагам и

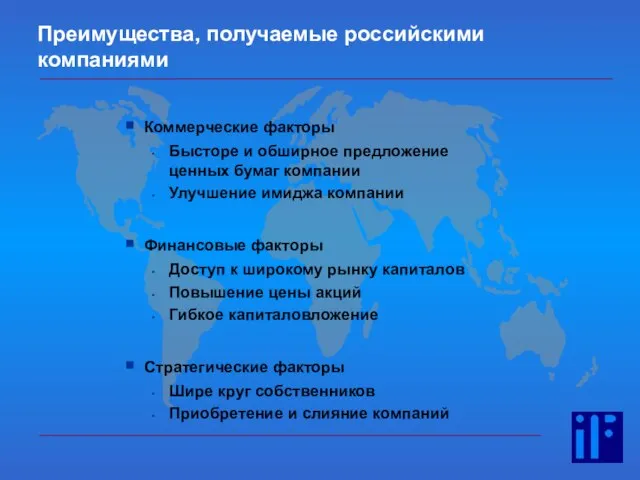

- 6. Преимущества, получаемые российскими компаниями Коммерческие факторы Бысторе и обширное предложение ценных бумаг компании Улучшение имиджа компании

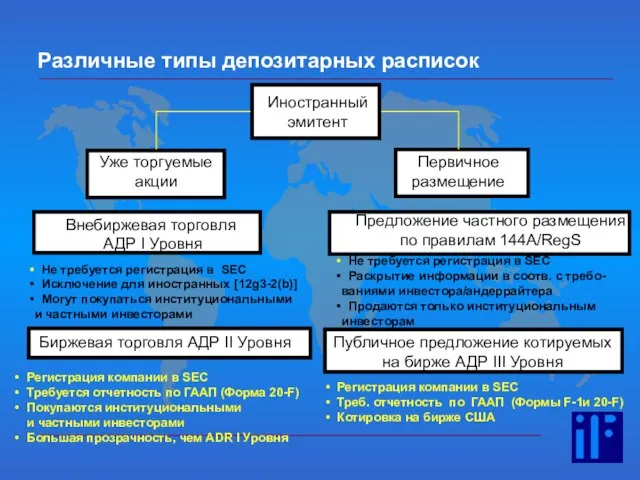

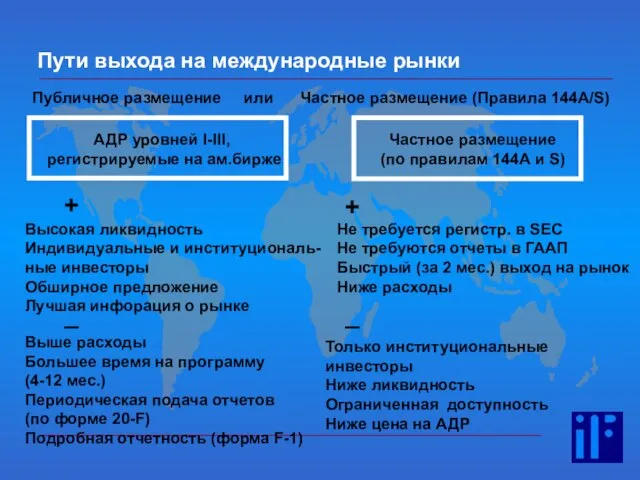

- 7. Различные типы депозитарных расписок Иностранный эмитент Уже торгуемые акции Первичное размещение Внебиржевая торговля АДР I Уровня

- 8. Выше расходы Большее время на программу (4-12 мес.) Периодическая подача отчетов (по форме 20-F) Подробная отчетность

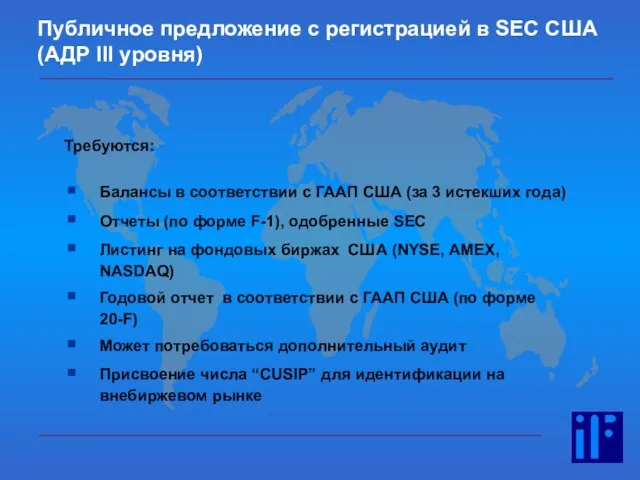

- 9. Требуются: Балансы в соответствии с ГААП США (за 3 истекших года) Отчеты (по форме F-1), одобренные

- 10. Рост рынка АДР

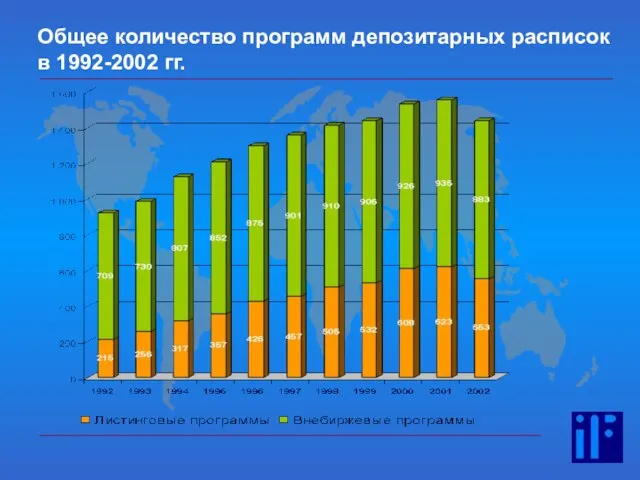

- 11. Общее количество программ депозитарных расписок в 1992-2002 гг.

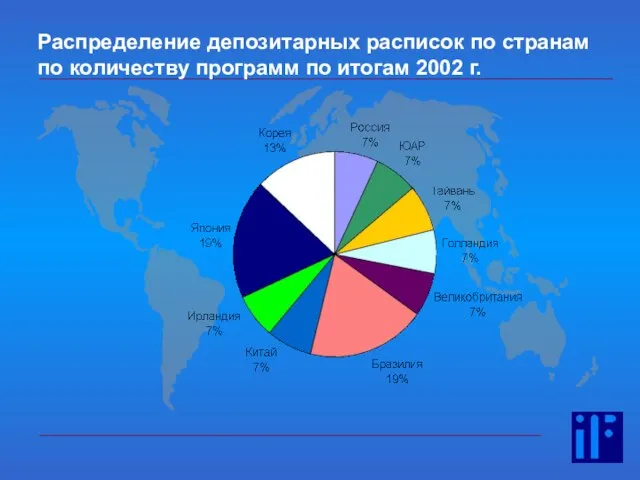

- 12. Распределение депозитарных расписок по странам по количеству программ по итогам 2002 г.

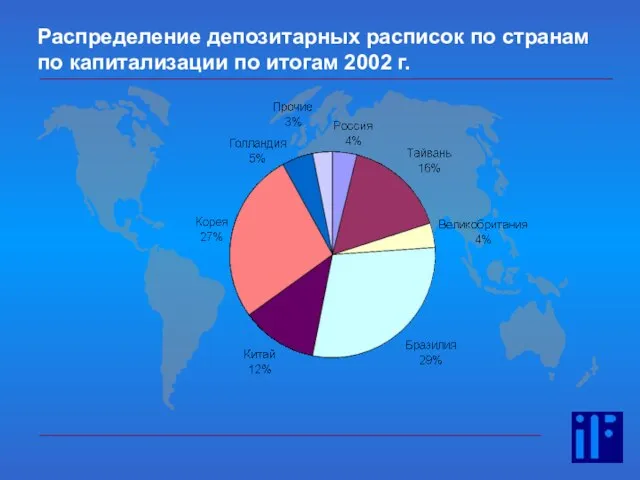

- 13. Распределение депозитарных расписок по странам по капитализации по итогам 2002 г.

- 14. 18 Годовой объем торгов депозитарными расписками, млн.шт.

- 15. 18 Годовой объем торгов депозитарными расписками, млрд. $

- 16. 18 Годовой объем средств, привлеченных программами депозитарных распискок, млн. $

- 17. 18 Средняя величина капитала, привлеченного одной программой депозитарных распискок, млн. $

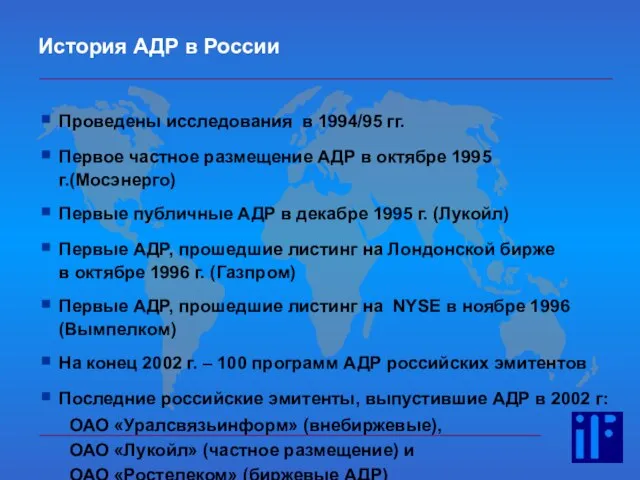

- 18. История АДР в России Проведены исследования в 1994/95 гг. Первое частное размещение АДР в октябре 1995

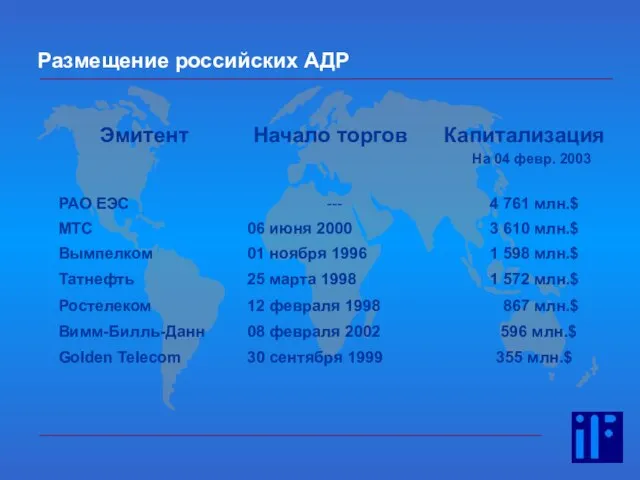

- 19. Размещение российских АДР

- 20. Согласование котировок АДР и акций в РТС

- 21. Организация выпуска АДР

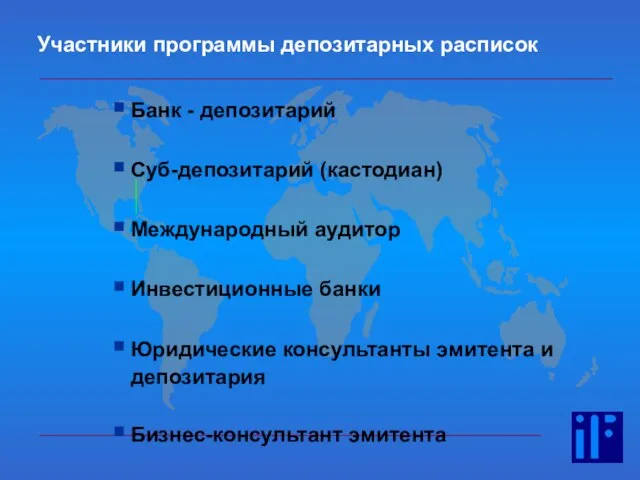

- 22. Банк - депозитарий Суб-депозитарий (кастодиан) Международный аудитор Инвестиционные банки Юридические консультанты эмитента и депозитария Бизнес-консультант эмитента

- 23. Схема взаимодействия участников программы депозитарных расписок

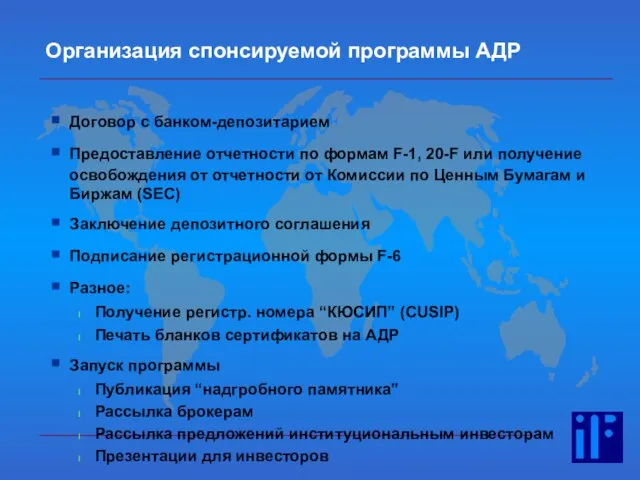

- 24. Организация спонсируемой программы АДР Договор с банком-депозитарием Предоставление отчетности по формам F-1, 20-F или получение освобождения

- 25. Подготовка Меморандум Анализ рынка Подготовка рынка Роуд-шоу Размещение Проверка на соответствие требованиям Структуриро-вание Написание истории предприятия

- 26. Организация торговли депозитарными расписками

- 28. Скачать презентацию

Тема: «Спортивные игры зимой»

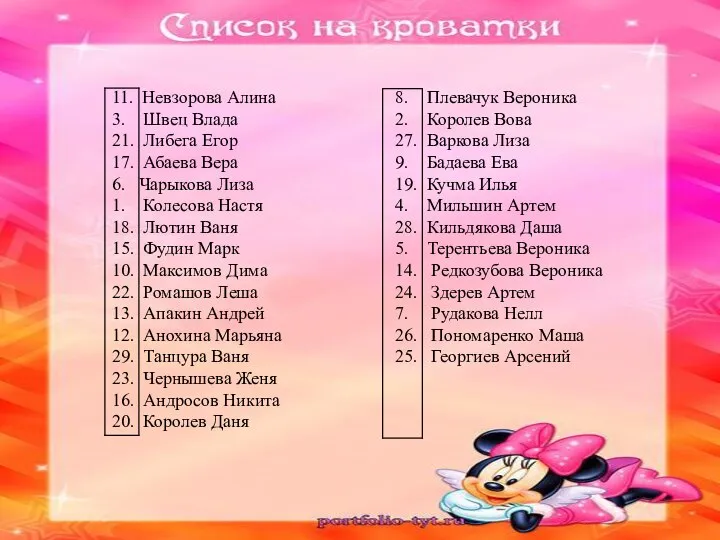

Тема: «Спортивные игры зимой» Список детей на получение кроватей и полотенец

Список детей на получение кроватей и полотенец Тепловые двигатели. Паровая турбина.

Тепловые двигатели. Паровая турбина. Система образования в Англии

Система образования в Англии Геометрические паркеты

Геометрические паркеты Подходы к системному целеполаганию. Лекция 2

Подходы к системному целеполаганию. Лекция 2 Конституция РФ

Конституция РФ Проект "Задачи на смеси и сплавы"

Проект "Задачи на смеси и сплавы" Раздел #. Дизайн интерьера

Раздел #. Дизайн интерьера Основы научных исследований

Основы научных исследований 000834aa-f5be4922

000834aa-f5be4922 Погружение

Погружение Невербальное общение

Невербальное общение Однородность керамзита

Однородность керамзита Презентация на тему Длина и меры ее измерения

Презентация на тему Длина и меры ее измерения Презентация на тему Экономика как наука

Презентация на тему Экономика как наука Кофемашина Yamaguchi CoffeeMann

Кофемашина Yamaguchi CoffeeMann Танковая викторина

Танковая викторина Петр Петрович Семёнов-Тян-Шанский

Петр Петрович Семёнов-Тян-Шанский Александр

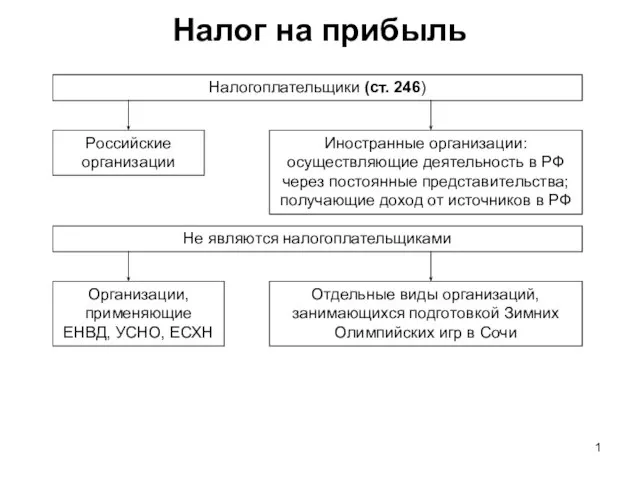

Александр Налог на прибыль

Налог на прибыль SPORTS in Our Life

SPORTS in Our Life  Аудирование —цель и средство обучения

Аудирование —цель и средство обучения Отношения мужчины и женщины. Женская психология

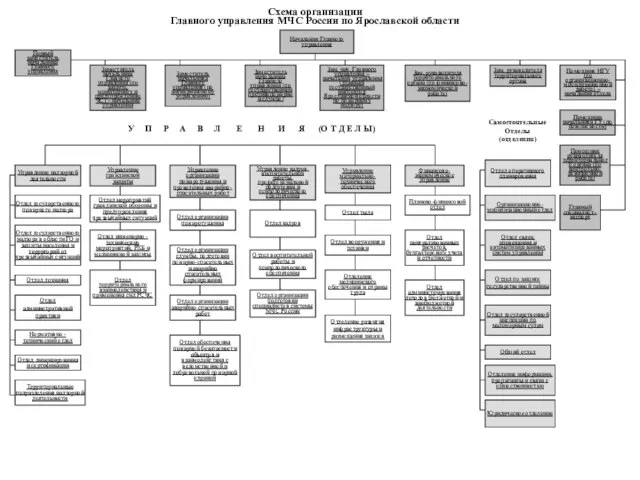

Отношения мужчины и женщины. Женская психология Схема организации Главного управления МЧС России по Ярославской области

Схема организации Главного управления МЧС России по Ярославской области Презентация на тему Афанасий Афанасьевич Фет (4 класс)

Презентация на тему Афанасий Афанасьевич Фет (4 класс) муниципальное образовательное учреждениеОбходская основная общеобразовательная школаУренского муниципального районаНижегор

муниципальное образовательное учреждениеОбходская основная общеобразовательная школаУренского муниципального районаНижегор куликовская битва

куликовская битва