Содержание

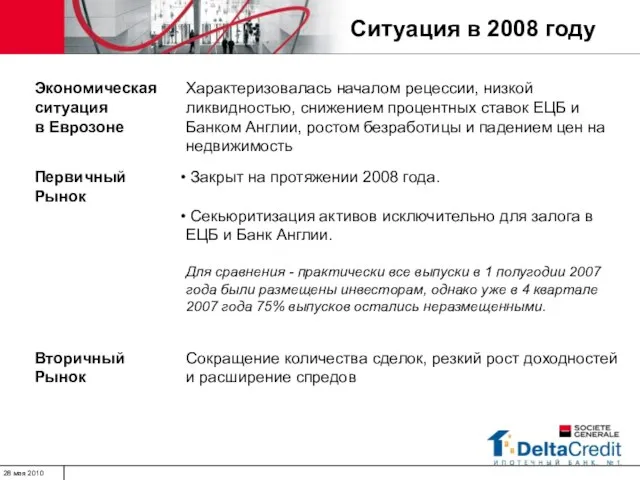

- 2. Ситуация в 2008 году

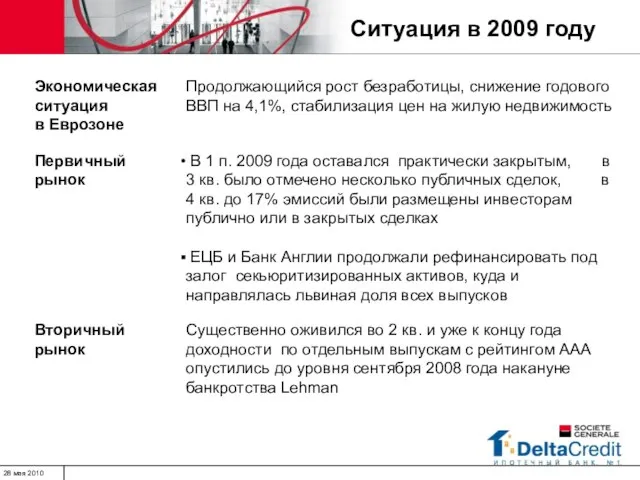

- 3. Ситуация в 2009 году

- 4. Эмиссии и размещения Основной объем эмиссий в 2009 году направлялся на рефинансирование в ЕЦБ и Банк

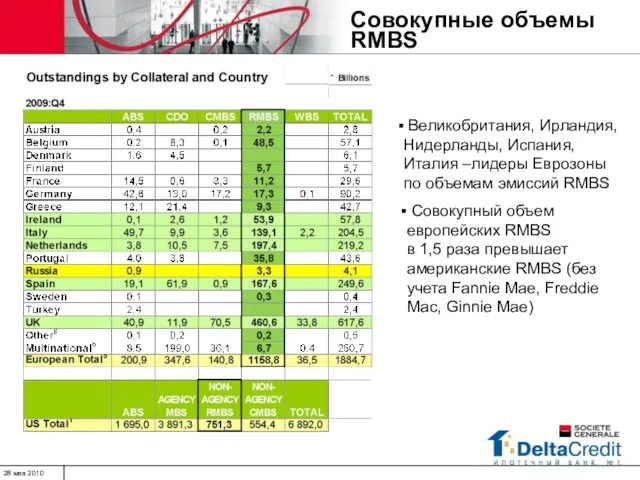

- 5. Совокупные объемы RMBS Великобритания, Ирландия, Нидерланды, Испания, Италия –лидеры Еврозоны по объемам эмиссий RMBS Совокупный объем

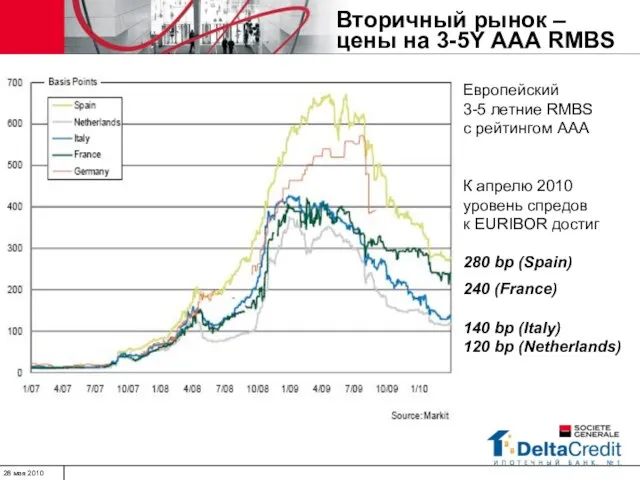

- 6. Вторичный рынок – цены на 3-5Y ААА RMBS Европейский 3-5 летние RMBS с рейтингом ААА К

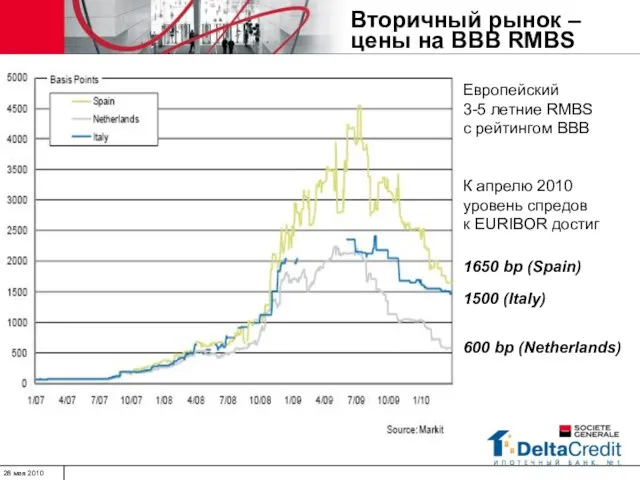

- 7. Вторичный рынок – цены на BBB RMBS Европейский 3-5 летние RMBS с рейтингом BBB К апрелю

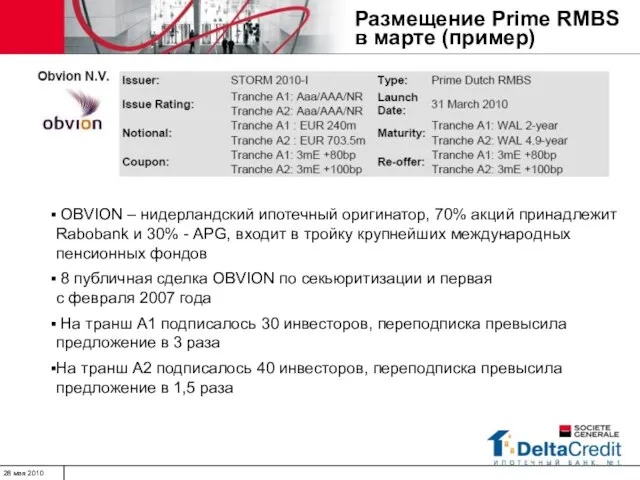

- 8. Размещение Prime RMBS в марте (пример) OBVION – нидерландский ипотечный оригинатор, 70% акций принадлежит Rabobank и

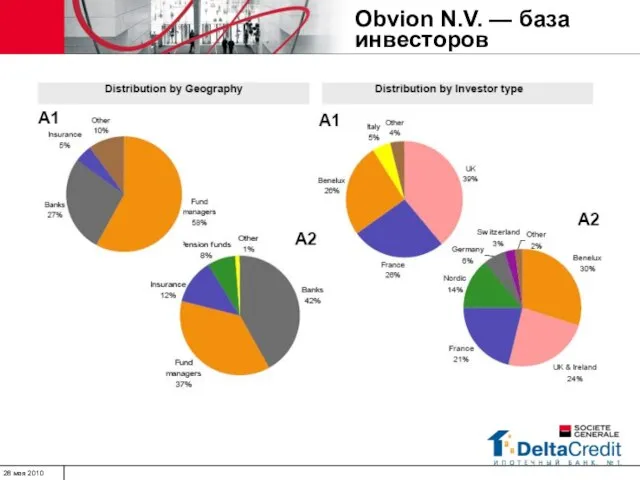

- 9. Obvion N.V. — база инвесторов

- 10. Проект секьюритизации “Red&Black” и кризис

- 11. Характеристика пула Red & Black *Средневзвешенные значения на момент закрытия сделки

- 12. Первичное размещение в 2007 г. В апреле 2007 года все транши были размещены инвесторам

- 13. Реакция рынка и рейтинги в кризис Цены сделок на европейском вторичном рынке с нотами R&B в

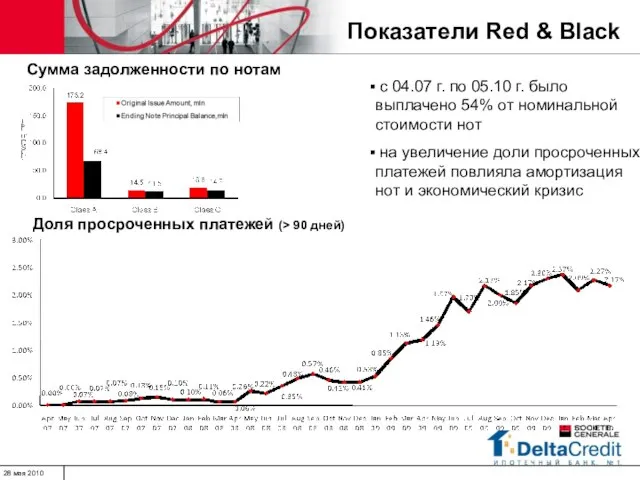

- 14. Сумма задолженности по нотам Доля просроченных платежей (> 90 дней) Показатели Red & Black с 04.07

- 15. Досрочное погашение портфеля Red&Black (CPR) Досрочное погашение кредитов возрастает в начале года, что связано с получением

- 17. Скачать презентацию

Реактивный двигатель ,

Реактивный двигатель , Проблемы и перспективы «дачной амнистии»: взгляд экспертов

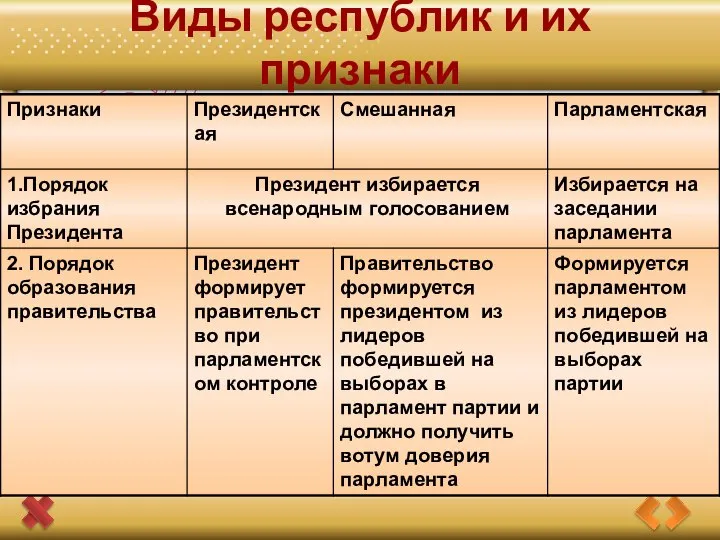

Проблемы и перспективы «дачной амнистии»: взгляд экспертов Государство, его признаки и формы

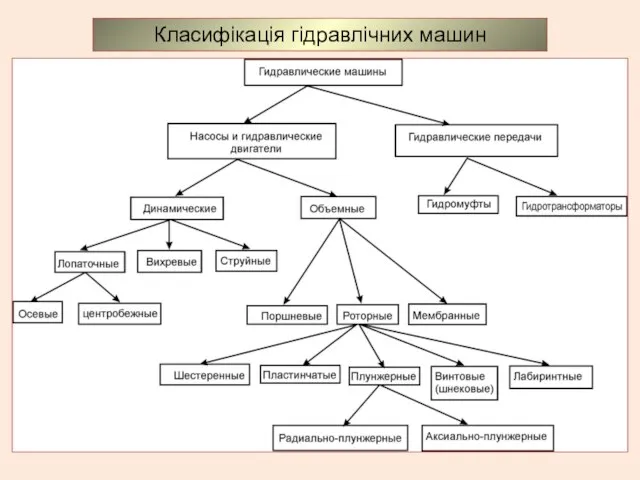

Государство, его признаки и формы Класифікація гідравлічних машин

Класифікація гідравлічних машин Образы в социальной рекламе

Образы в социальной рекламе Турция

Турция К ВОПРОСУ О РЕГИОНАЛЬНОМ ТЕЛЕМЕДИЦИНСКОМ ЦЕНТРЕСАНКТ-ПЕТЕРБУРГА(ТМЦ СПБ)

К ВОПРОСУ О РЕГИОНАЛЬНОМ ТЕЛЕМЕДИЦИНСКОМ ЦЕНТРЕСАНКТ-ПЕТЕРБУРГА(ТМЦ СПБ) Ежегодно команда юношей принимает участиев межрегиональных соревнованиях среди кадетских корпусов, православных гимназий, дет

Ежегодно команда юношей принимает участиев межрегиональных соревнованиях среди кадетских корпусов, православных гимназий, дет одготовка специалистов для работы с лицами с ОВЗ в Норвегии

одготовка специалистов для работы с лицами с ОВЗ в Норвегии Применение анкерного крепления и хим. упрочнения кровли в условиях Ярегского месторождения

Применение анкерного крепления и хим. упрочнения кровли в условиях Ярегского месторождения Путешествие в город огород

Путешествие в город огород Презентация на тему Духовная жизнь

Презентация на тему Духовная жизнь Питание растений

Питание растений Нормативно-правовые основы и финансово-хозяйственные механизмы перехода на новую систему финансирования

Нормативно-правовые основы и финансово-хозяйственные механизмы перехода на новую систему финансирования Спорт — это здорово

Спорт — это здорово Лев Николаевич Толстой

Лев Николаевич Толстой Prince2 - структурированный метод управления проектами в социальной сфере

Prince2 - структурированный метод управления проектами в социальной сфере Кайнозойская эра

Кайнозойская эра Все профессии важны, с математикой дружны

Все профессии важны, с математикой дружны Физиология, биохимия микроорганизмов (прокариотов: бактерий, эукариотов: простейших, грибов, вирусов)

Физиология, биохимия микроорганизмов (прокариотов: бактерий, эукариотов: простейших, грибов, вирусов) Парад Профессий - ХХI век. Автор Сохибкулова Марина

Парад Профессий - ХХI век. Автор Сохибкулова Марина Trinkgeld für azubis

Trinkgeld für azubis Семинар FCI для судей IGP

Семинар FCI для судей IGP Многогранники

Многогранники Чем интересны музеи

Чем интересны музеи "Пожарные

"Пожарные ОПТИМИЗАЦИЯ ШКОЛЬНОГО САЙТА

ОПТИМИЗАЦИЯ ШКОЛЬНОГО САЙТА к 8 марта с музыкой

к 8 марта с музыкой