НЕ ЯВЛЯЕТСЯ ПРЕДЛОЖЕНИЕМ О ПРОДАЖЕ ИЛИ ПРИГЛАШЕНИЕМ ДЕЛАТЬ ПРЕДЛОЖЕНИЯ О ПОКУПКЕ ЛЮБЫХ ЦЕННЫХ БУМАГ НА ТЕРРИТОРИИ РОССИЙСКОЙ ФЕДЕРАЦИИ.

НЕ ПРЕДНАЗНАЧЕНО ДЛЯ РАСПРОСТРАНЕНИЯ В США, АВСТРАЛИИ, КАНАДЕ ИЛИ ЯПОНИИ.

Данный документ может содержать утверждения, которые относятся к будущим событиям или будущим финансовым показателям деятельности компании. Эти утверждения не гарантируют, что будущие действия будут реализованы, предположения могут быть неточными и неопределенными. Таким образом, фактические итоги и результаты могут существенно отличаться оттого, что заявлено в утверждениях о будущем. Компания не намерена изменять эти утверждения, чтобы отразить фактические результаты.

Данный документ не является предложением о покупке акций в Соединенных Штатах. Любые ценные бумаги, указанные в настоящем сообщении не регистрируются и не будут зарегистрированы в соответствии с Актом США о ценных бумагах 1933 года и его поправками («Акт о ценных бумагах»), и не могут быть предложены к покупке, не могут быть проданы в Соединенных Штатах или на счет или в пользу граждан США.

Данное сообщение направлено только на (а) лиц, находящихся за пределами Соединенного Королевства и (b) лиц, находящихся в Соединенном Королевстве, которые являются (i) инвестиционными профессионалами, подпадающими под определение таковых, данное в статье 19(5) Закона о Финансовых Услугах и Рынках 2000 г., в Инструкции (о Финансовом Поощрении) от 2001 г. («Инструкция») или (ii) предприятиями с большой долей собственного капитала и другими лицами, которым на законном основании может представляться такая информация согласно Статьи 49(2) Инструкции (все такие лица, указанные в п.п. (а) и (b), совместно именуются далее как «соответствующие лица»). Любые ценные бумаги, указанные в настоящем сообщении, а также любое приглашение, предложение или соглашения подписаться, купить или иным образом приобрести такие ценные бумаги будут действовать только в отношении таких соответствующих лиц. Лицо, не подпадающее под определение соответствующего лица, не может предпринимать никаких действий на основании данного документа и информации, содержащейся в нем.

ОГРАНИЧЕНИЕ ОТВЕТСТВЕННОСТИ

Тема: «Спортивные игры зимой»

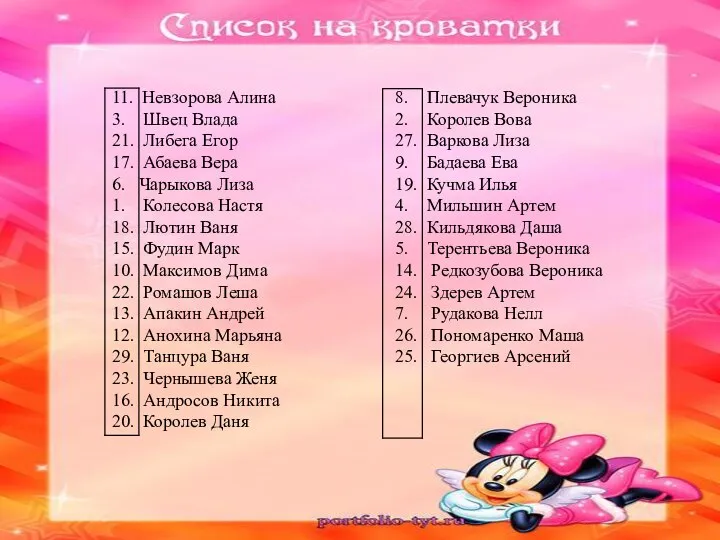

Тема: «Спортивные игры зимой» Список детей на получение кроватей и полотенец

Список детей на получение кроватей и полотенец Тепловые двигатели. Паровая турбина.

Тепловые двигатели. Паровая турбина. Система образования в Англии

Система образования в Англии Геометрические паркеты

Геометрические паркеты Подходы к системному целеполаганию. Лекция 2

Подходы к системному целеполаганию. Лекция 2 Конституция РФ

Конституция РФ Проект "Задачи на смеси и сплавы"

Проект "Задачи на смеси и сплавы" Раздел #. Дизайн интерьера

Раздел #. Дизайн интерьера Основы научных исследований

Основы научных исследований 000834aa-f5be4922

000834aa-f5be4922 Погружение

Погружение Невербальное общение

Невербальное общение Однородность керамзита

Однородность керамзита Презентация на тему Длина и меры ее измерения

Презентация на тему Длина и меры ее измерения Презентация на тему Экономика как наука

Презентация на тему Экономика как наука Кофемашина Yamaguchi CoffeeMann

Кофемашина Yamaguchi CoffeeMann Танковая викторина

Танковая викторина Петр Петрович Семёнов-Тян-Шанский

Петр Петрович Семёнов-Тян-Шанский Александр

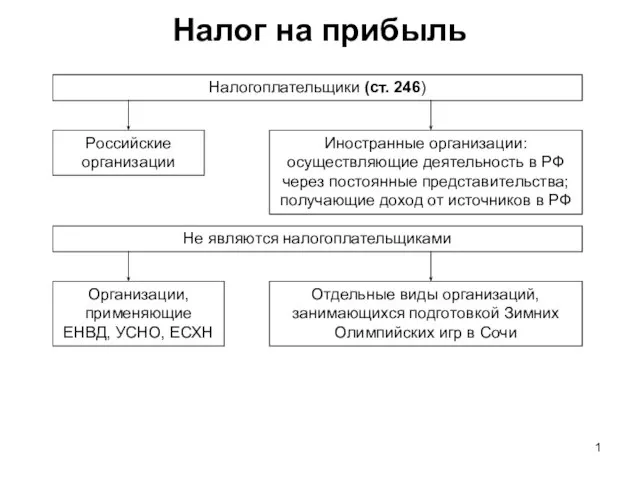

Александр Налог на прибыль

Налог на прибыль SPORTS in Our Life

SPORTS in Our Life  Аудирование —цель и средство обучения

Аудирование —цель и средство обучения Отношения мужчины и женщины. Женская психология

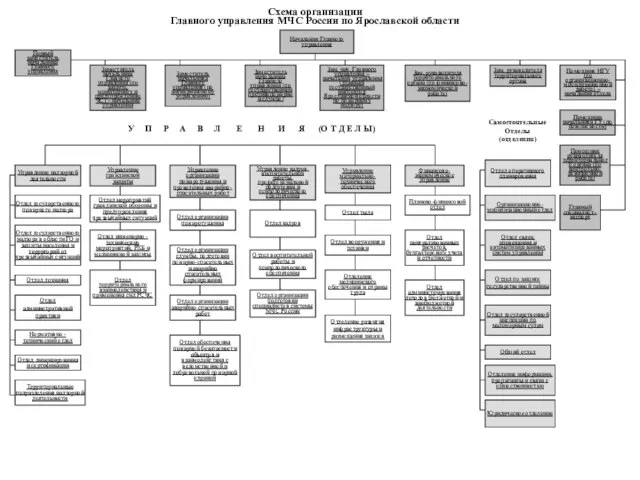

Отношения мужчины и женщины. Женская психология Схема организации Главного управления МЧС России по Ярославской области

Схема организации Главного управления МЧС России по Ярославской области Презентация на тему Афанасий Афанасьевич Фет (4 класс)

Презентация на тему Афанасий Афанасьевич Фет (4 класс) муниципальное образовательное учреждениеОбходская основная общеобразовательная школаУренского муниципального районаНижегор

муниципальное образовательное учреждениеОбходская основная общеобразовательная школаУренского муниципального районаНижегор куликовская битва

куликовская битва