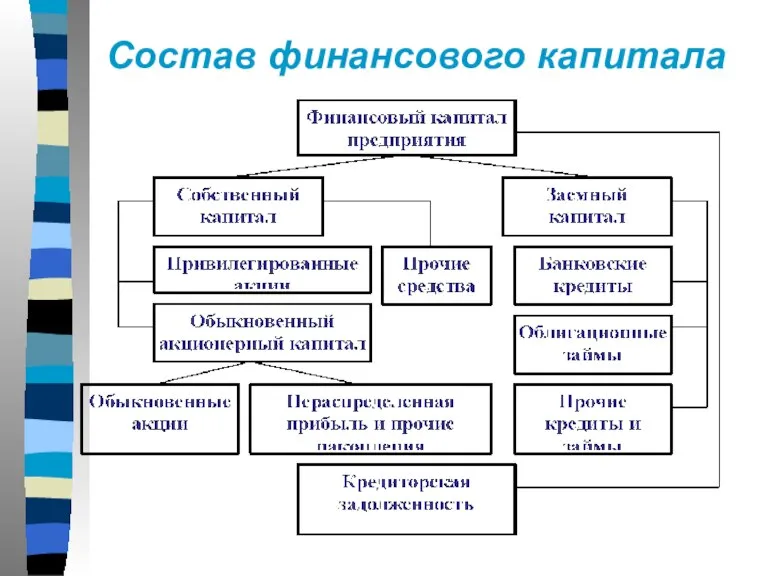

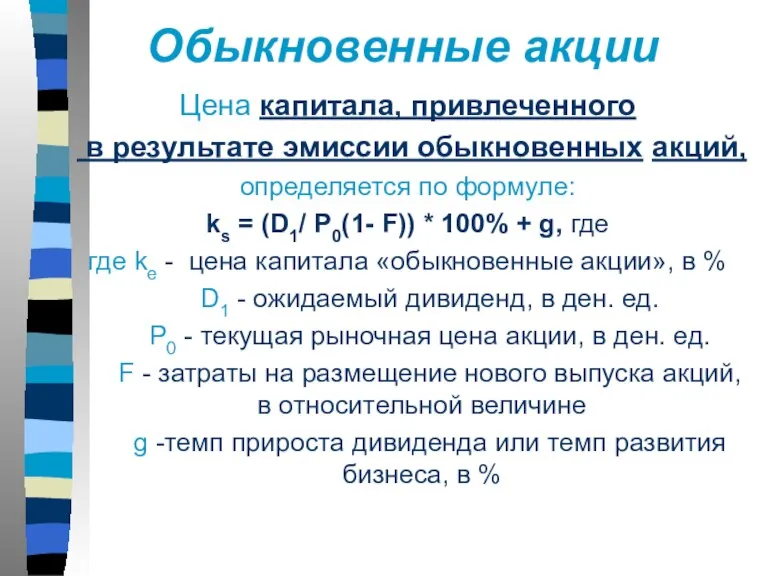

Слайд 2 Состав финансового капитала

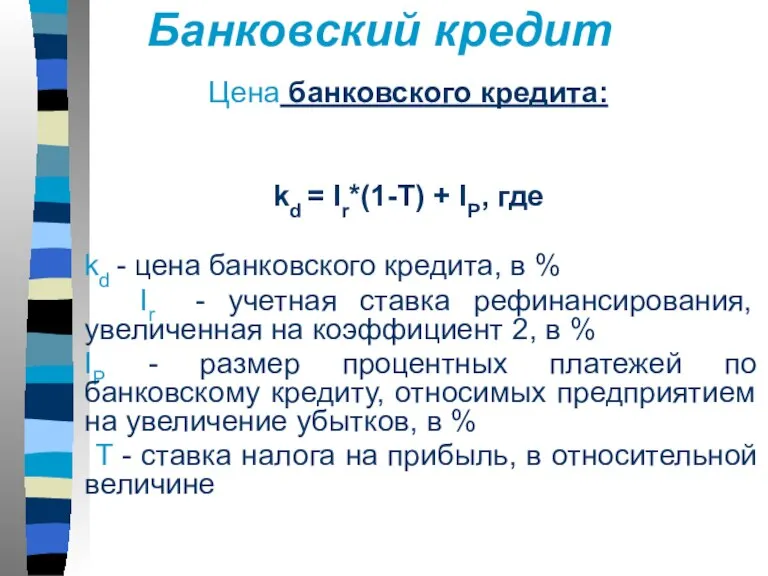

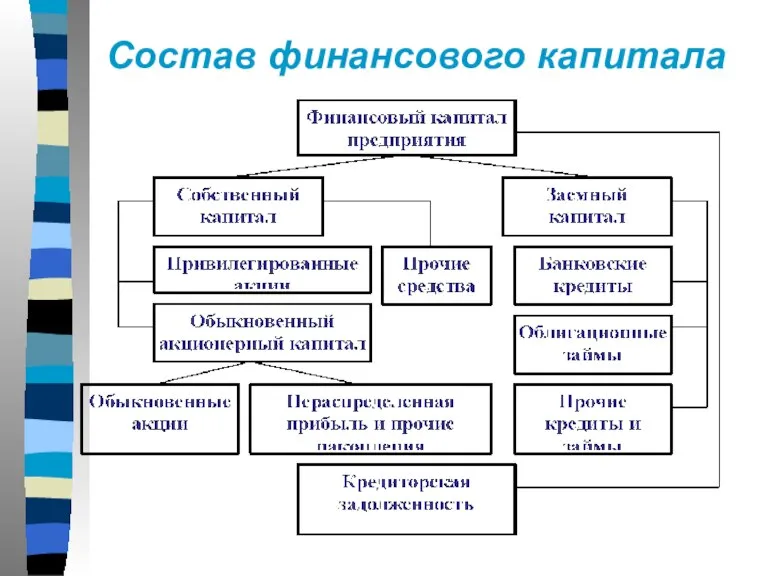

Слайд 3Банковский кредит

Цена банковского кредита:

kd = Ir*(1-T) + IP, где

kd - цена банковского

кредита, в %

Ir - учетная ставка рефинансирования, увеличенная на коэффициент 2, в %

IP - размер процентных платежей по банковскому кредиту, относимых предприятием на увеличение убытков, в %

T - ставка налога на прибыль, в относительной величине

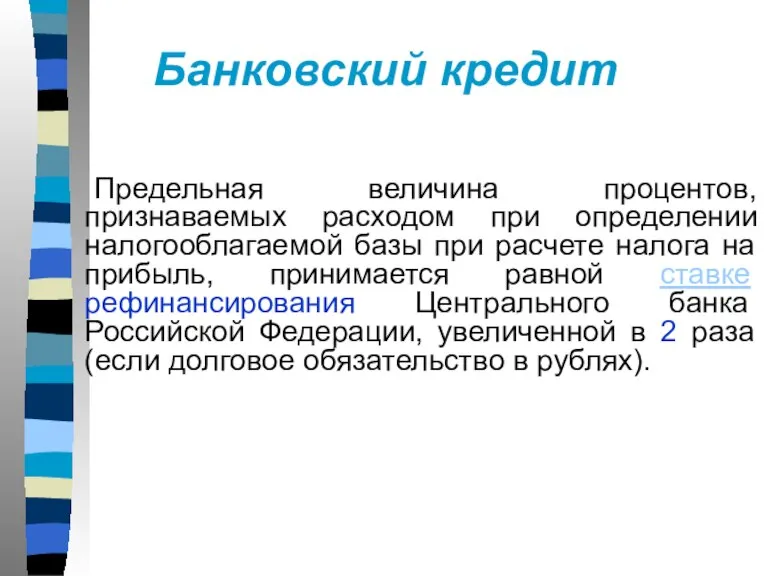

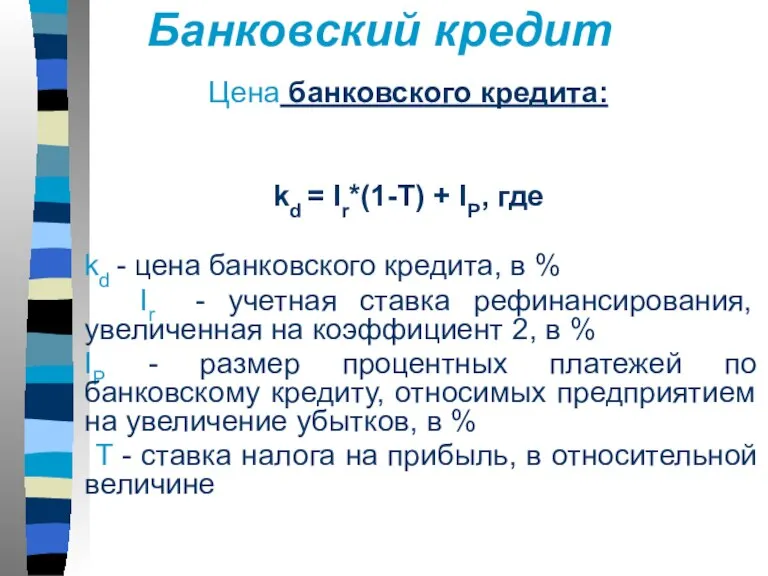

Слайд 4Банковский кредит

Предельная величина процентов, признаваемых расходом при определении налогооблагаемой базы при расчете

налога на прибыль, принимается равной ставке рефинансирования Центрального банка Российской Федерации, увеличенной в 2 раза (если долговое обязательство в рублях).

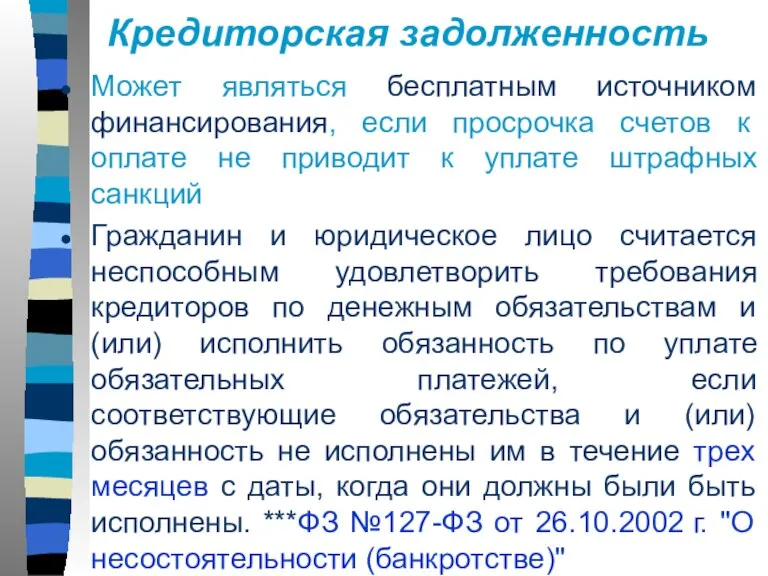

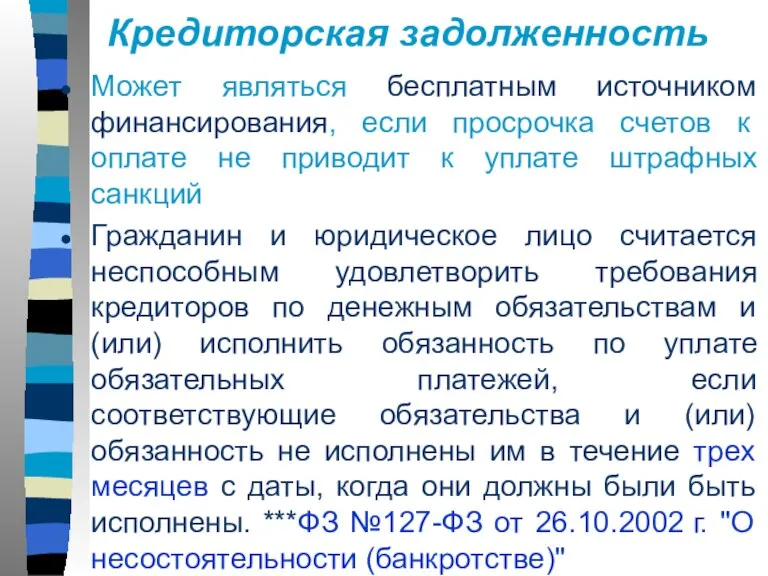

Слайд 5Кредиторская задолженность

Может являться бесплатным источником финансирования, если просрочка счетов к оплате не

приводит к уплате штрафных санкций

Гражданин и юридическое лицо считается неспособным удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей, если соответствующие обязательства и (или) обязанность не исполнены им в течение трех месяцев с даты, когда они должны были быть исполнены. ***ФЗ №127-ФЗ от 26.10.2002 г. "О несостоятельности (банкротстве)"

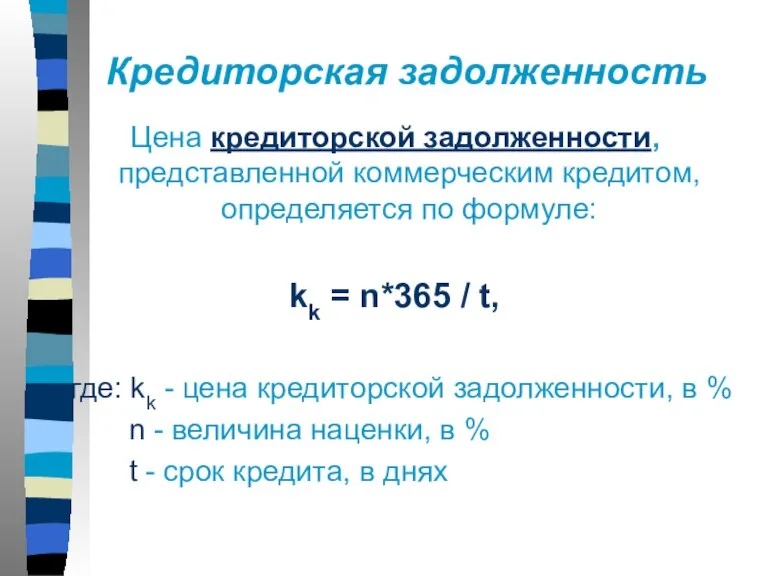

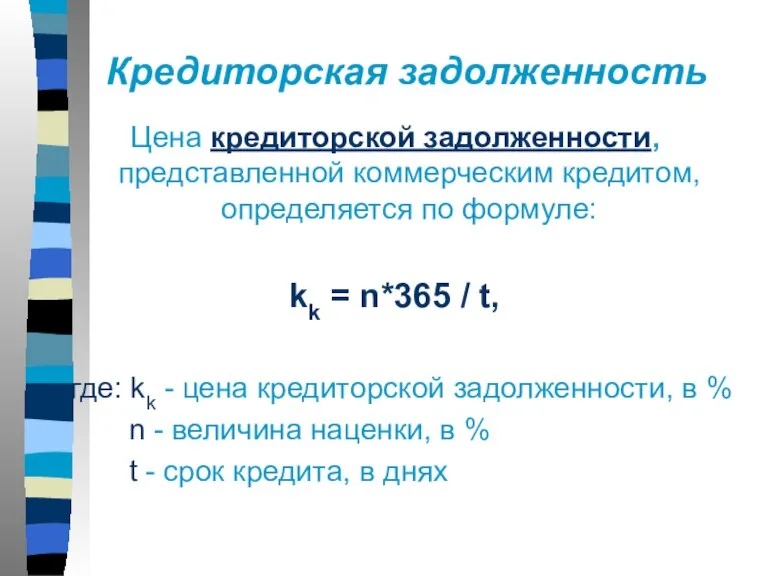

Слайд 6Кредиторская задолженность

Цена кредиторской задолженности, представленной коммерческим кредитом, определяется по формуле:

kk = n*365

/ t,

где: kk - цена кредиторской задолженности, в %

n - величина наценки, в %

t - срок кредита, в днях

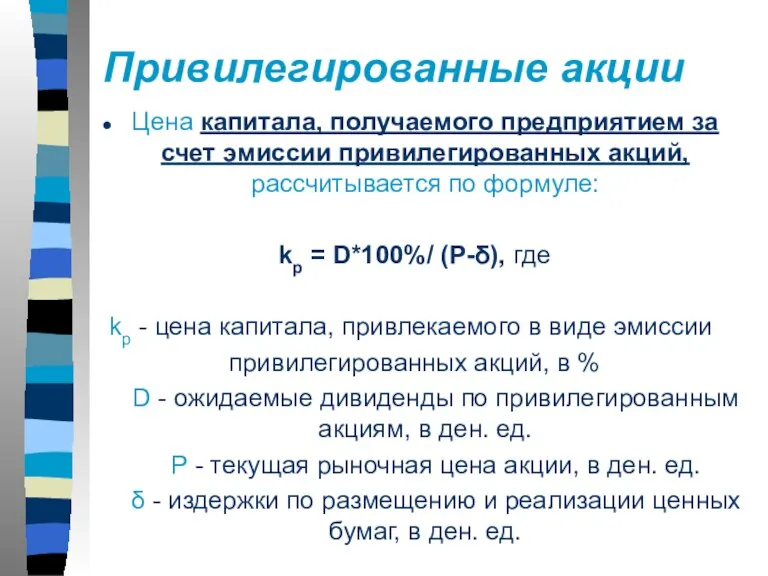

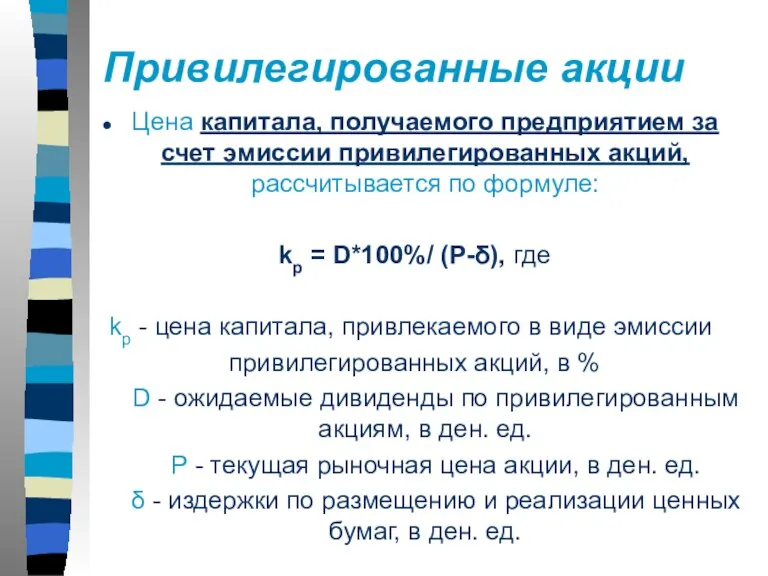

Слайд 7Привилегированные акции

Цена капитала, получаемого предприятием за счет эмиссии привилегированных акций, рассчитывается по

формуле:

kp = D*100%/ (P-δ), где

kp - цена капитала, привлекаемого в виде эмиссии

привилегированных акций, в %

D - ожидаемые дивиденды по привилегированным акциям, в ден. ед.

P - текущая рыночная цена акции, в ден. ед.

δ - издержки по размещению и реализации ценных бумаг, в ден. ед.

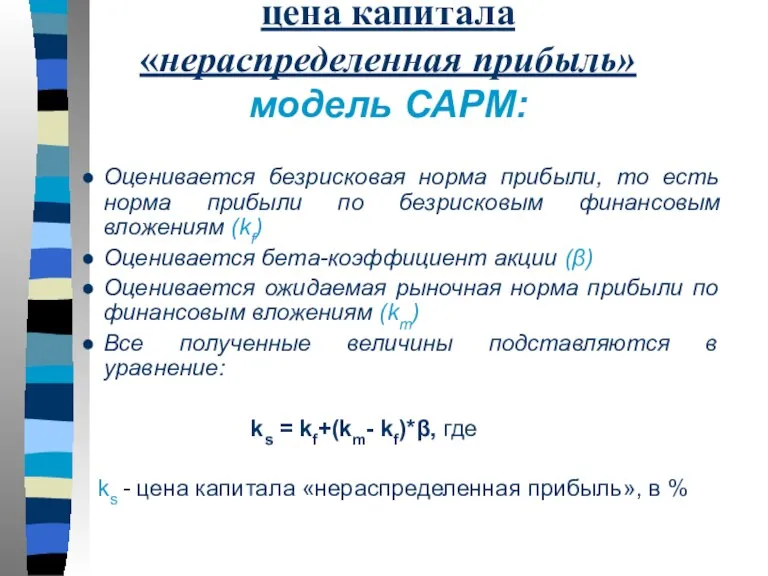

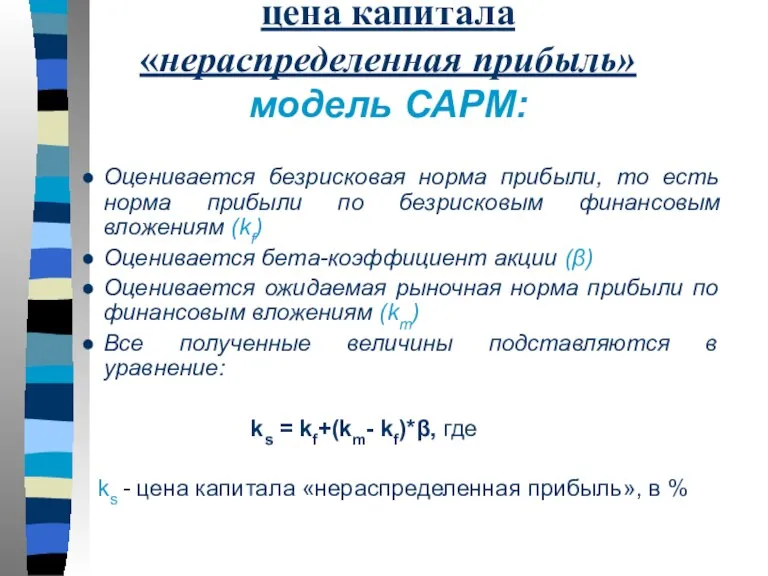

Слайд 8цена капитала

«нераспределенная прибыль»

модель САРМ:

Оценивается безрисковая норма прибыли, то есть норма прибыли

по безрисковым финансовым вложениям (kf)

Оценивается бета-коэффициент акции (β)

Оценивается ожидаемая рыночная норма прибыли по финансовым вложениям (km)

Все полученные величины подставляются в уравнение:

ks = kf+(km- kf)*β, где

ks - цена капитала «нераспределенная прибыль», в %

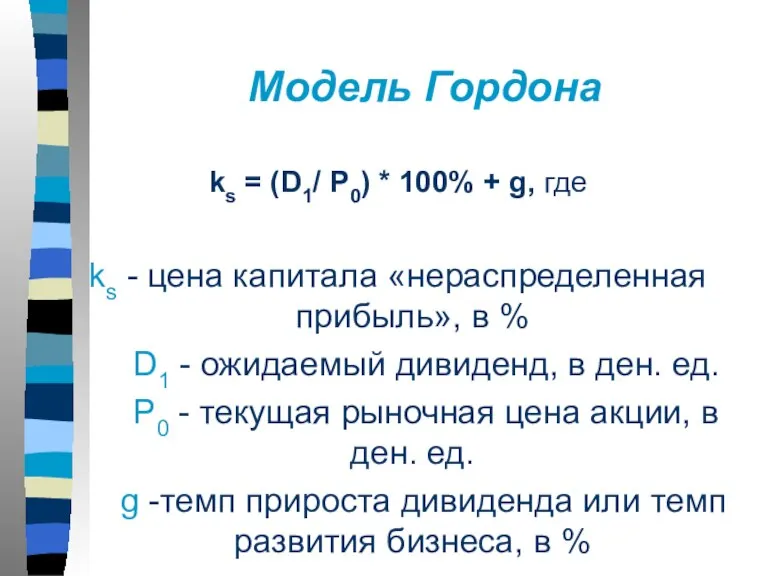

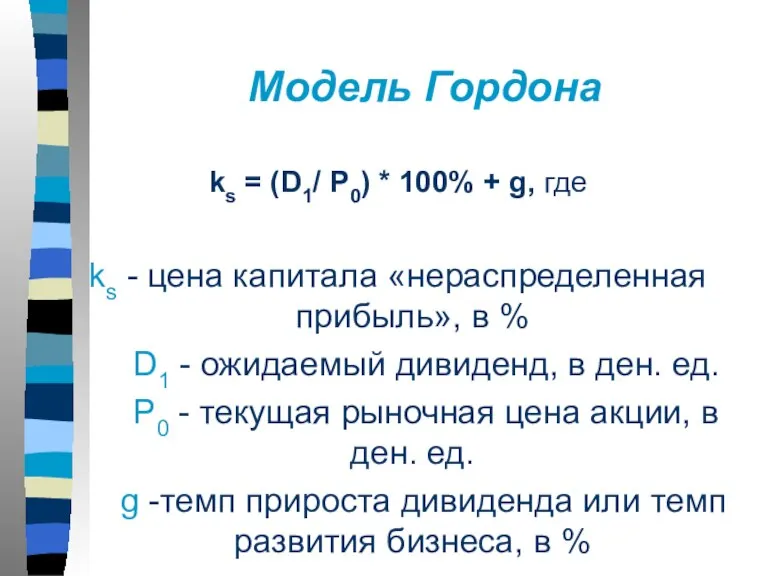

Слайд 9Модель Гордона

ks = (D1/ P0) * 100% + g, где

ks - цена

капитала «нераспределенная прибыль», в %

D1 - ожидаемый дивиденд, в ден. ед.

P0 - текущая рыночная цена акции, в ден. ед.

g -темп прироста дивиденда или темп развития бизнеса, в %

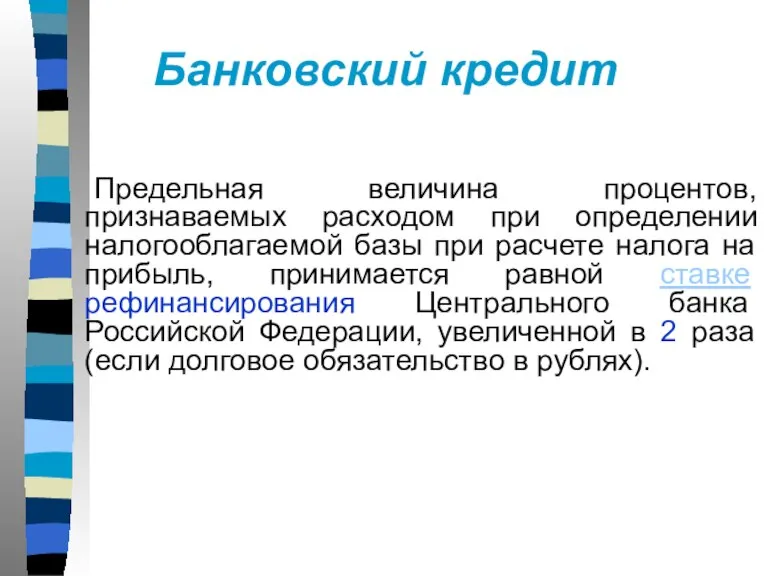

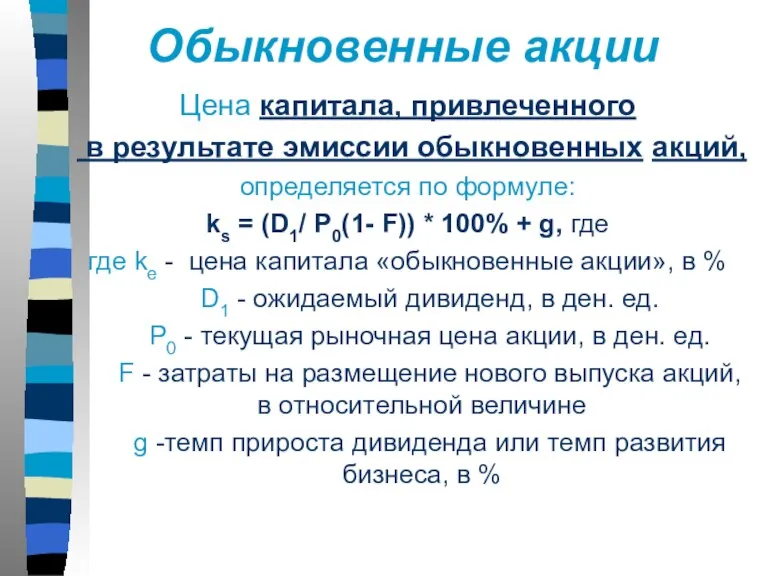

Слайд 10Обыкновенные акции

Цена капитала, привлеченного

в результате эмиссии обыкновенных акций,

определяется по формуле:

ks

= (D1/ P0(1- F)) * 100% + g, где

где ke - цена капитала «обыкновенные акции», в %

D1 - ожидаемый дивиденд, в ден. ед.

P0 - текущая рыночная цена акции, в ден. ед.

F - затраты на размещение нового выпуска акций, в относительной величине

g -темп прироста дивиденда или темп развития бизнеса, в %

Домашние кошечки.

Домашние кошечки. Особенности учебного курса «Основы религиозных культур и светской этики»

Особенности учебного курса «Основы религиозных культур и светской этики» Свет и тень

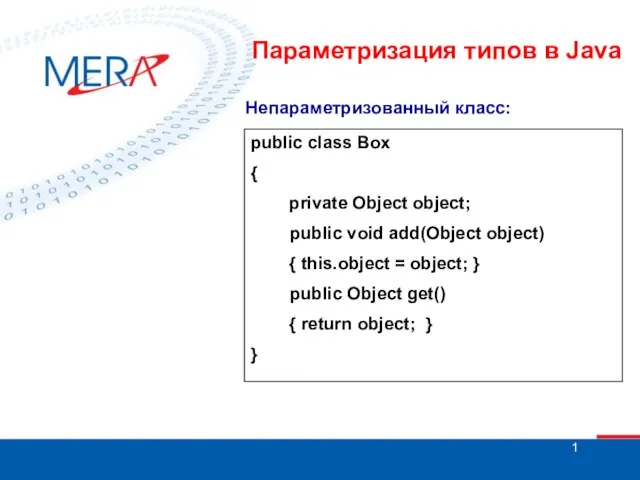

Свет и тень Параметризация типов в Java

Параметризация типов в Java САХАРНЫЙ ДИАБЕТ

САХАРНЫЙ ДИАБЕТ Речевой портрет носителя просторечия

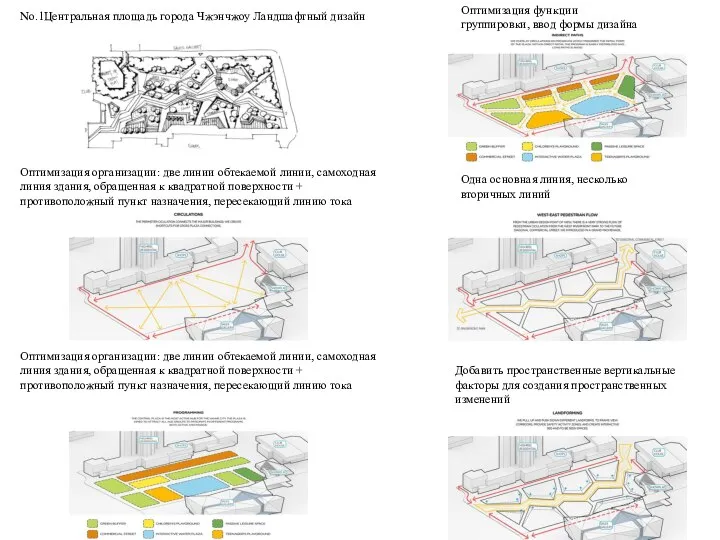

Речевой портрет носителя просторечия Оптимизация функции группировки, ввод формы дизайна

Оптимизация функции группировки, ввод формы дизайна Государственное управление в космической отрасли

Государственное управление в космической отрасли Мои любимые животные

Мои любимые животные Творческая галерея педагогов Габдулла Тукай Эш беткәч уйнарга ярый

Творческая галерея педагогов Габдулла Тукай Эш беткәч уйнарга ярый Операционная система

Операционная система Местообитание и экологические ниши. Основные типы взаимодействий организмов

Местообитание и экологические ниши. Основные типы взаимодействий организмов Дисциплинарная политика Аbsolem

Дисциплинарная политика Аbsolem Презентация на тему Рисуем дельфина

Презентация на тему Рисуем дельфина  Введение в специальность (Лекция 2)

Введение в специальность (Лекция 2) стив джобс

стив джобс Коммерческое предложение по аренде офисного помещения

Коммерческое предложение по аренде офисного помещения ДИАБЕТИЧЕСКАЯ НЕФРОПАТИЯ

ДИАБЕТИЧЕСКАЯ НЕФРОПАТИЯ  Правоспособность и дееспособность человека 7 класс

Правоспособность и дееспособность человека 7 класс Арт-кино. ЧЧВ. Короткометражный фильм

Арт-кино. ЧЧВ. Короткометражный фильм Презентация на тему Грузия

Презентация на тему Грузия Презентация в форме КВН на тему:

Презентация в форме КВН на тему: ЗАСЕДАНИЕ ОРГКОМИТЕТА ПО ПОДГОТОВКЕ И ПРОВЕДЕНИЮ ПРАЗДНОВАНИЯ 65-ЛЕТИЯ ПОБЕДЫ В ВЕЛИКОЙ ОТЕЧЕСТВЕННОЙ ВОЙНЕ

ЗАСЕДАНИЕ ОРГКОМИТЕТА ПО ПОДГОТОВКЕ И ПРОВЕДЕНИЮ ПРАЗДНОВАНИЯ 65-ЛЕТИЯ ПОБЕДЫ В ВЕЛИКОЙ ОТЕЧЕСТВЕННОЙ ВОЙНЕ Международная стандартная классификация занятий (ISCO-08) Ирина Мелех Субрегиональное бюро МОТ

Международная стандартная классификация занятий (ISCO-08) Ирина Мелех Субрегиональное бюро МОТ ПРАВИТЕЛЬСТВО РОССИЙСКОЙ ФЕДЕРАЦИИ РАСПОРЯЖЕНИЕ О проведении Международной научной конференции по проблемам адаптации к измене

ПРАВИТЕЛЬСТВО РОССИЙСКОЙ ФЕДЕРАЦИИ РАСПОРЯЖЕНИЕ О проведении Международной научной конференции по проблемам адаптации к измене Бизнес-планированиеЗанятие 4

Бизнес-планированиеЗанятие 4 Самопрезентация специалиста

Самопрезентация специалиста ПЛАТЕЖНЫЕ СИСТЕМЫ И ПЛАСТИКОВЫЕ КАРТЫ В ЭЛЕКТРОННОЙ КОММЕРЦИИ Москва, 2006

ПЛАТЕЖНЫЕ СИСТЕМЫ И ПЛАСТИКОВЫЕ КАРТЫ В ЭЛЕКТРОННОЙ КОММЕРЦИИ Москва, 2006