- Главная

- Разное

- Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности.

Содержание

- 2. Под специальным налоговым режимом понимается особый порядок исчисления и уплаты налогов и сборов в течение определенного

- 3. Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (ЕНВД) применяется на

- 4. Система налогообложения в виде ЕНВД для отдельных видов деятельности устанавливается НК РФ, вводится в действие законами

- 5. Система налогообложения в виде ЕНВД для отдельных видов деятельности может применяться по решению субъекта РФ в

- 6. Уплата организациями ЕНВД предусматривает замену уплаты: -налога на прибыль организаций -налога на имущество организаций -единого социального

- 7. Для целей гл. 26.3 НК РФ используются следующие понятия: -Вмененный доход -Базовая доходность Корректирующие коэффициенты базовой

- 8. Пример ООО "Удача" осуществляет предпринимательскую деятельность по оказанию бытовых услуг населению. С 01.01.2003 ООО "Удача" переведено

- 9. Пример 1 ООО "Вектор" владеет автостоянкой, находящейся в Советском районе г. Самара. Площадь автостоянки составляет 4000

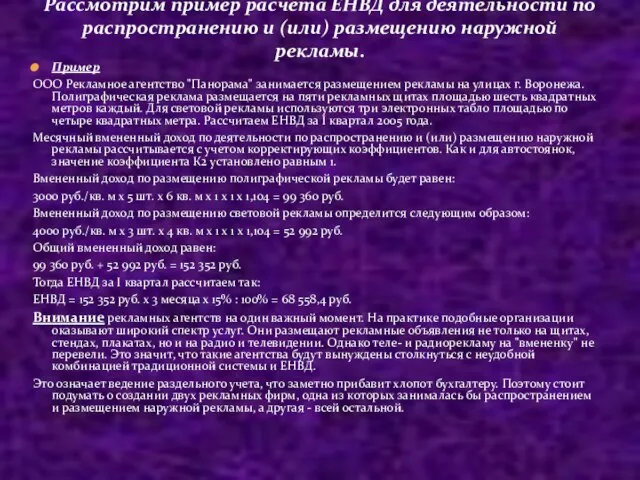

- 10. Пример ООО Рекламное агентство "Панорама" занимается размещением рекламы на улицах г. Воронежа. Полиграфическая реклама размещается на

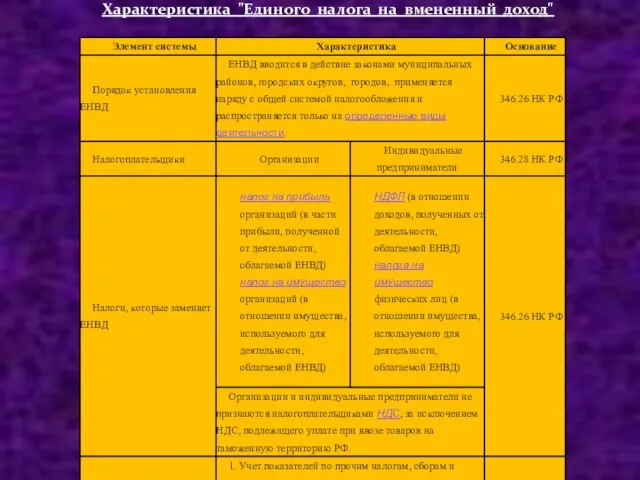

- 11. Характеристика "Единого налога на вмененный доход"

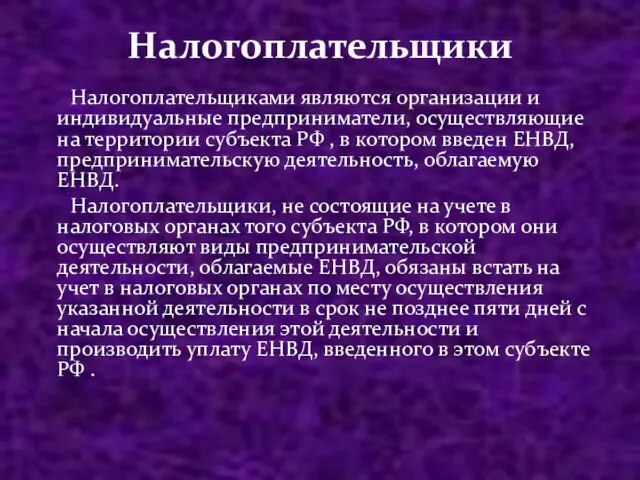

- 12. Налогоплательщиками являются организации и индивидуальные предприниматели, осуществляющие на территории субъекта РФ , в котором введен ЕНВД,

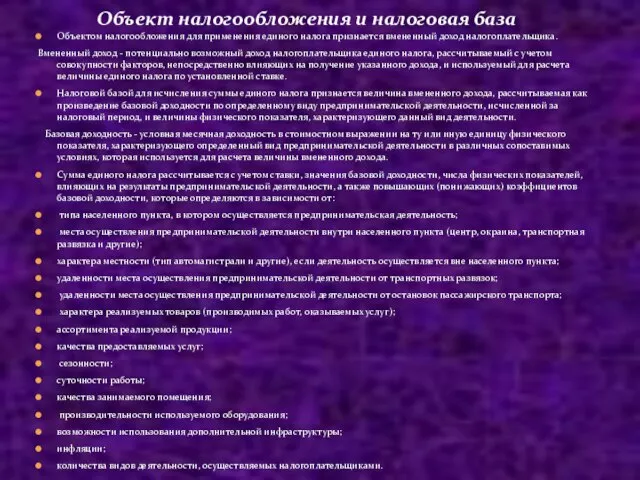

- 13. Объектом налогообложения для применения единого налога признается вмененный доход налогоплательщика. Вмененный доход - потенциально возможный доход

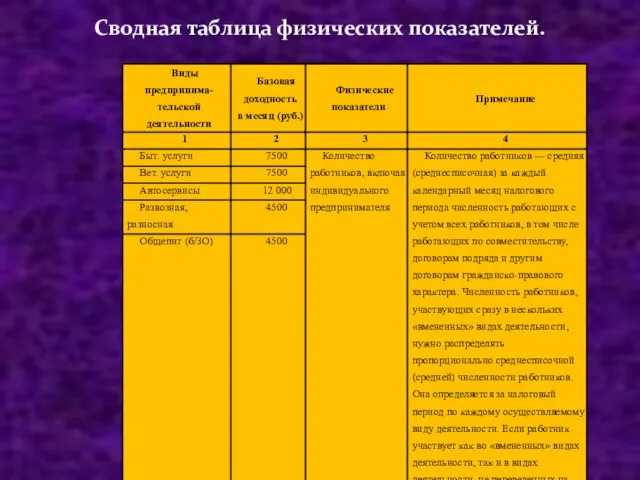

- 14. Сводная таблица физических показателей.

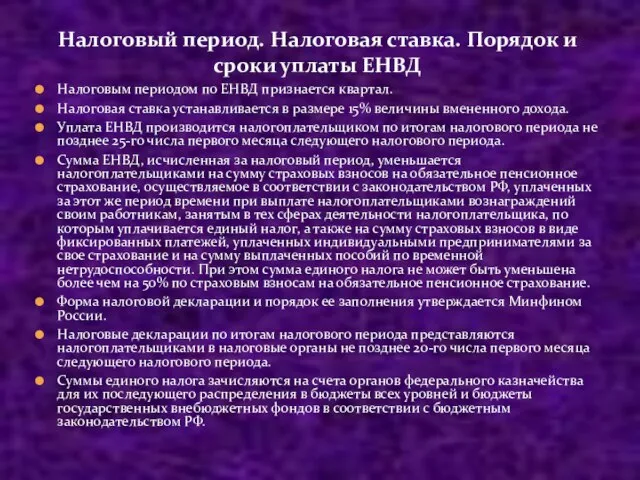

- 15. Налоговым периодом по ЕНВД признается квартал. Налоговая ставка устанавливается в размере 15% величины вмененного дохода. Уплата

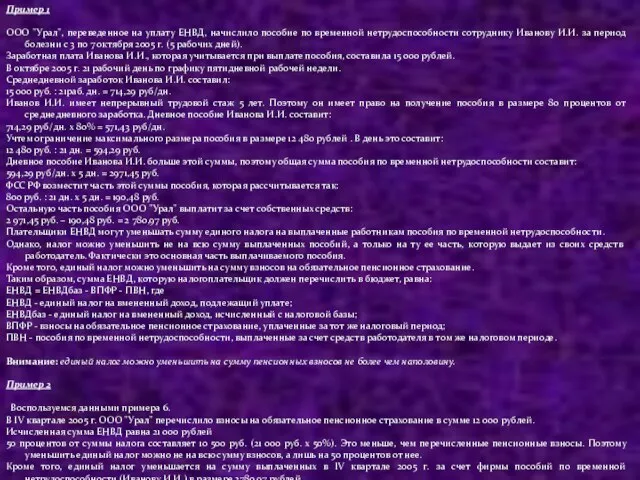

- 16. Пример 1 ООО "Урал", переведенное на уплату ЕНВД, начислило пособие по временной нетрудоспособности сотруднику Иванову И.И.

- 18. Скачать презентацию

Слайд 2 Под специальным налоговым режимом понимается особый порядок исчисления и уплаты налогов и

Под специальным налоговым режимом понимается особый порядок исчисления и уплаты налогов и

В соответствии с положениями НК РФ к специальным налоговым режимам могут быть отнесены:

-упрошенная система налогообложения субъектов малого предпринимательства;

-система налогообложения в свободных экономических зонах;

-система налогообложения в закрытых административно-территориальных образованиях;

-система налогообложения при выполнении договоров концессии;

-система налогообложения при выполнении соглашений о разделе продукции;

-система налогообложения сельскохозяйственных товаропроизводителей.

Специальные налоговые режимы

Слайд 3 Система налогообложения в виде единого налога на вмененный доход для отдельных видов

Система налогообложения в виде единого налога на вмененный доход для отдельных видов

СИСТЕМА НАЛОГООБЛОЖЕНИЯ В ВИДЕ ЕДИНОГО НАЛОГА НА ВМЕНЕННЫЙ ДОХОД

Слайд 4 Система налогообложения в виде ЕНВД для отдельных видов деятельности устанавливается НК РФ,

Система налогообложения в виде ЕНВД для отдельных видов деятельности устанавливается НК РФ,

Общие положения

Слайд 5 Система налогообложения в виде ЕНВД для отдельных видов деятельности может применяться по

Система налогообложения в виде ЕНВД для отдельных видов деятельности может применяться по

1) оказание бытовых услуг;

2) оказание ветеринарных услуг;

3) оказание услуг по ремонту, техническому обслуживанию и мойке автотранспортных средств;

4) розничной торговли

5) оказания услуг по хранению автотранспортных средств на платных стоянках

6) оказания услуг общественного питания

7) оказания автотранспортных услуг по перевозке пассажиров и грузов

8) распространения и (или) размещения наружной рекламы

Слайд 6 Уплата организациями ЕНВД предусматривает замену уплаты:

-налога на прибыль организаций

-налога на имущество

Уплата организациями ЕНВД предусматривает замену уплаты:

-налога на прибыль организаций

-налога на имущество

-единого социального налога

Уплата индивидуальными предпринимателями ЕНВД предусматривает замену уплаты:

-налога на доходы физических лиц

-налога на имущество физических лиц

-единого социального налога

Организации и индивидуальные предприниматели, являющиеся плательщиками ЕНВД, не признаются плательщиками НДС за исключением НДС, подлежащего уплате в соответствии с НК РФ при ввозе товаров на таможенную территорию РФ.

Исчисление и уплата иных налогов и сборов осуществляются налогоплательщиками в соответствии с общим режимом налогообложения.

Организации и индивидуальные предприниматели, являющиеся плательщиками ЕНВД, уплачивают страховые взносы на обязательное пенсионное страхование в соответствии с законодательством РФ.

Налогоплательщики обязаны соблюдать порядок ведения расчетных и кассовых операций в наличной и безналичной формах, установленный в соответствии с законодательством РФ.

При осуществлении нескольких видов предпринимательской деятельности, подлежащих налогу ЕНВД, учет показателей, необходимых для исчисления налога, ведется раздельно по каждому виду деятельности.

Налогоплательщики, осуществляющие наряду с предпринимательской деятельностью, подлежащей налогообложению единым налогом, иные виды предпринимательской деятельности:

-обязаны вести раздельный учет имущества, обязательств и хозяйственных операций в отношении предпринимательской деятельности, подлежащей налогообложению единым налогом, и предпринимательской деятельности, в отношении которой налогоплательщики уплачивают налоги в соответствии с иным режимом налогообложения.

-исчисляют и уплачивают налоги и сборы в отношении данных видов деятельности в соответствии с иными режимами налогообложения, предусмотренными НК РФ.

Слайд 7Для целей гл. 26.3 НК РФ используются следующие понятия:

-Вмененный доход

-Базовая доходность

Для целей гл. 26.3 НК РФ используются следующие понятия:

-Вмененный доход

-Базовая доходность

Корректирующие коэффициенты базовой доходности - коэффициенты, показывающие степень влияния того или иного фактора на результат предпринимательской деятельности, облагаемой единым налогом, а именно:

К1 - корректирующий коэффициент базовой доходности

К2 - корректирующий коэффициент базовой доходности

К3 - коэффициент-дефлятор

-Розничная торговля

К данному виду предпринимательской деятельности не относится реализация:

-подакцизных товаров - автомобилей легковых и мотоциклов с мощностью двигателя свыше 112,5 кВт (150 л.с.); автомобильного бензина; дизельного топлива; моторных масел для дизельных и (или) карбюраторных (инжекторных) двигателей; прямогонного бензина;

-продуктов питания и напитков, в том числе алкогольных, как в упаковке и расфасовке изготовителя, так и без них, в барах, ресторанах, и других точках общественного питания.

-Стационарная торговая сеть

-Нестационарная торговая сеть

-Площадь торгового зала

-Открытая площадка

-Магазин

-Павильон

-Киоск

-Палатка

-Торговое место

-Бытовые услуги

-Количество работников

-Транспортные средства

-Платные стоянки

-Площадь информационного поля печатной и (или) полиграфической наружной рекламы - площадь нанесенного изображения

-Распространение и (или) размещение наружной рекламы

Основные понятия, используемые в целях применения ЕНВД

Слайд 8Пример

ООО "Удача" осуществляет предпринимательскую деятельность по оказанию бытовых услуг населению. С 01.01.2003

Пример

ООО "Удача" осуществляет предпринимательскую деятельность по оказанию бытовых услуг населению. С 01.01.2003

Базовая доходность по осуществляемому им виду предпринимательской деятельности составляет 7 500 рублей в месяц (см. таблицу выше).

В январе 2005 года численность работников (включая совместителя) составила 3 человека, в феврале - 7 человек, а в марте -8 человек.

Значения корректирующих коэффициентов базовой доходности:

К1 = 1

К2 = 0,5

К3 = 1,104 (в 2005 году).

Налоговая база по итогам налогового периода составит:

ВД = 7 500 x (3 + 7 + 8) x 1 x 0,5 x 1,104 = 74 520 рублей.

Вновь зарегистрированные налогоплательщики исчисляют налоговую базу за налоговый период исходя из полных месяцев начиная с месяца, следующего за месяцем их государственной регистрации.

Рассмотрим пример расчет "единого" налога для бытовых услуг.

Слайд 9Пример 1

ООО "Вектор" владеет автостоянкой, находящейся в Советском районе г. Самара. Площадь

Пример 1

ООО "Вектор" владеет автостоянкой, находящейся в Советском районе г. Самара. Площадь

ЕНВД определяется исходя из величины вмененного дохода, который рассчитывается как произведение базовой доходности определенного вида деятельности, физического показателя, который характеризует данный вид деятельности, и корректирующих коэффициентов базовой доходности. Для нашего примера базовая доходность составляет 50 рублей в месяц за один квадратный метр площади стоянки. Значение коэффициента К2 равно 1. Тогда:

Вмененный доход = 50 руб./кв. м х 4000 кв. м х 1 х 1 х 1,104 = 220 800 руб.

Сумму единого налога за квартал рассчитаем следующим образом:

ЕНВД = месячный вмененный доход х 3 мес. х 15% = 220 800 руб. х 3 х 15% : 100% = 99 360 руб.

Если в течение налогового периода (квартала) у организации или индивидуального предпринимателя изменилась величина физического показателя, то суммы единого налога исчисляются иначе, начиная с того месяца, в котором произошли изменения. При этом не имеет значения, что изменение может произойти, например, в последний день месяца. В любом случае с месяца, в котором произошло изменение в большую или меньшую сторону, размер единого налога исчисляется по-новому.

Пример 2

Воспользуемся условиями примера 1. Предположим, что 25 февраля 2005 года у ООО "Вектор" изъяли 500 квадратных метров площади, находившейся под автостоянкой. Рассчитаем величину единого налога за I квартал 2005 года.

Вмененный доход за январь останется прежним, а именно - 250 166,4 рубля. Вмененный доход за февраль и март рассчитаем так:

Вмененный доход = 50 руб./кв. м х 3500 кв. м х 1 х 1 х 1,104 = 193 200 руб.

Тогда ЕНВД за I квартал будет равен сумме ЕНВД за январь и за февраль с мартом:

ЕНВД = 250 800 руб. х 15% : 100% + 193 200 руб. х 2 х 15% : 100% = 33 120 руб. + 57 960 руб. = 91 080 руб.

Рассмотрим примеры расчет а "единого" налога для автостоянок.

Слайд 10Пример

ООО Рекламное агентство "Панорама" занимается размещением рекламы на улицах г. Воронежа.

Пример

ООО Рекламное агентство "Панорама" занимается размещением рекламы на улицах г. Воронежа.

Месячный вмененный доход по деятельности по распространению и (или) размещению наружной рекламы рассчитывается с учетом корректирующих коэффициентов. Как и для автостоянок, значение коэффициента К2 установлено равным 1.

Вмененный доход по размещению полиграфической рекламы будет равен:

3000 руб./кв. м х 5 шт. х 6 кв. м х 1 х 1 х 1,104 = 99 360 руб.

Вмененный доход по размещению световой рекламы определится следующим образом:

4000 руб./кв. м х 3 шт. х 4 кв. м х 1 х 1 х 1,104 = 52 992 руб.

Общий вмененный доход равен:

99 360 руб. + 52 992 руб. = 152 352 руб.

Тогда ЕНВД за I квартал рассчитаем так:

ЕНВД = 152 352 руб. х 3 месяца х 15% : 100% = 68 558,4 руб.

Внимание рекламных агентств на один важный момент. На практике подобные организации оказывают широкий спектр услуг. Они размещают рекламные объявления не только на щитах, стендах, плакатах, но и на радио и телевидении. Однако теле- и радиорекламу на "вмененку" не перевели. Это значит, что такие агентства будут вынуждены столкнуться с неудобной комбинацией традиционной системы и ЕНВД.

Это означает ведение раздельного учета, что заметно прибавит хлопот бухгалтеру. Поэтому стоит подумать о создании двух рекламных фирм, одна из которых занималась бы распространением и размещением наружной рекламы, а другая - всей остальной.

Рассмотрим пример расчета ЕНВД для деятельности по распространению и (или) размещению наружной рекламы.

Слайд 11Характеристика "Единого налога на вмененный доход"

Характеристика "Единого налога на вмененный доход"

Слайд 12 Налогоплательщиками являются организации и индивидуальные предприниматели, осуществляющие на территории субъекта РФ ,

Налогоплательщиками являются организации и индивидуальные предприниматели, осуществляющие на территории субъекта РФ ,

Налогоплательщики, не состоящие на учете в налоговых органах того субъекта РФ, в котором они осуществляют виды предпринимательской деятельности, облагаемые ЕНВД, обязаны встать на учет в налоговых органах по месту осуществления указанной деятельности в срок не позднее пяти дней с начала осуществления этой деятельности и производить уплату ЕНВД, введенного в этом субъекте РФ .

Налогоплательщики

Слайд 13Объектом налогообложения для применения единого налога признается вмененный доход налогоплательщика.

Вмененный доход -

Объектом налогообложения для применения единого налога признается вмененный доход налогоплательщика.

Вмененный доход -

Налоговой базой для исчисления суммы единого налога признается величина вмененного дохода, рассчитываемая как произведение базовой доходности по определенному виду предпринимательской деятельности, исчисленной за налоговый период, и величины физического показателя, характеризующего данный вид деятельности.

Базовая доходность - условная месячная доходность в стоимостном выражении на ту или иную единицу физического показателя, характеризующего определенный вид предпринимательской деятельности в различных сопоставимых условиях, которая используется для расчета величины вмененного дохода.

Сумма единого налога рассчитывается с учетом ставки, значения базовой доходности, числа физических показателей, влияющих на результаты предпринимательской деятельности, а также повышающих (понижающих) коэффициентов базовой доходности, которые определяются в зависимости от:

типа населенного пункта, в котором осуществляется предпринимательская деятельность;

места осуществления предпринимательской деятельности внутри населенного пункта (центр, окраина, транспортная развязка и другие);

характера местности (тип автомагистрали и другие), если деятельность осуществляется вне населенного пункта;

удаленности места осуществления предпринимательской деятельности от транспортных развязок;

удаленности места осуществления предпринимательской деятельности от остановок пассажирского транспорта;

характера реализуемых товаров (производимых работ, оказываемых услуг);

ассортимента реализуемой продукции;

качества предоставляемых услуг;

сезонности;

суточности работы;

качества занимаемого помещения;

производительности используемого оборудования;

возможности использования дополнительной инфраструктуры;

инфляции;

количества видов деятельности, осуществляемых налогоплательщиками.

Объект налогообложения и налоговая база

Слайд 14Сводная таблица физических показателей.

Сводная таблица физических показателей.

Слайд 15Налоговым периодом по ЕНВД признается квартал.

Налоговая ставка устанавливается в размере 15%

Налоговым периодом по ЕНВД признается квартал.

Налоговая ставка устанавливается в размере 15%

Уплата ЕНВД производится налогоплательщиком по итогам налогового периода не позднее 25-го числа первого месяца следующего налогового периода.

Сумма ЕНВД, исчисленная за налоговый период, уменьшается налогоплательщиками на сумму страховых взносов на обязательное пенсионное страхование, осуществляемое в соответствии с законодательством РФ, уплаченных за этот же период времени при выплате налогоплательщиками вознаграждений своим работникам, занятым в тех сферах деятельности налогоплательщика, по которым уплачивается единый налог, а также на сумму страховых взносов в виде фиксированных платежей, уплаченных индивидуальными предпринимателями за свое страхование и на сумму выплаченных пособий по временной нетрудоспособности. При этом сумма единого налога не может быть уменьшена более чем на 50% по страховым взносам на обязательное пенсионное страхование.

Форма налоговой декларации и порядок ее заполнения утверждается Минфином России.

Налоговые декларации по итогам налогового периода представляются налогоплательщиками в налоговые органы не позднее 20-го числа первого месяца следующего налогового периода.

Суммы единого налога зачисляются на счета органов федерального казначейства для их последующего распределения в бюджеты всех уровней и бюджеты государственных внебюджетных фондов в соответствии с бюджетным законодательством РФ.

Налоговый период. Налоговая ставка. Порядок и сроки уплаты ЕНВД

Слайд 16Пример 1

ООО "Урал", переведенное на уплату ЕНВД, начислило пособие по временной нетрудоспособности

Пример 1

ООО "Урал", переведенное на уплату ЕНВД, начислило пособие по временной нетрудоспособности

Заработная плата Иванова И.И., которая учитывается при выплате пособия, составила 15 000 рублей.

В октябре 2005 г. 21 рабочий день по графику пятидневной рабочей недели.

Среднедневной заработок Иванова И.И. составил:

15 000 руб. : 21раб. дн. = 714,29 руб/дн.

Иванов И.И. имеет непрерывный трудовой стаж 5 лет. Поэтому он имеет право на получение пособия в размере 80 процентов от среднедневного заработка. Дневное пособие Иванова И.И. составит:

714,29 руб/дн. x 80% = 571,43 руб/дн.

Учтем ограничение максимального размера пособия в размере 12 480 рублей . В день это составит:

12 480 руб. : 21 дн. = 594,29 руб.

Дневное пособие Иванова И.И. больше этой суммы, поэтому общая сумма пособия по временной нетрудоспособности составит:

594,29 руб/дн. x 5 дн. = 2971,45 руб.

ФСС РФ возместит часть этой суммы пособия, которая рассчитывается так:

800 руб. : 21 дн. x 5 дн. = 190,48 руб.

Остальную часть пособия ООО "Урал" выплатит за счет собственных средств:

2 971,45 руб. – 190,48 руб. = 2 780,97 руб.

Плательщики ЕНВД могут уменьшать сумму единого налога на выплаченные работникам пособия по временной нетрудоспособности.

Однако, налог можно уменьшить не на всю сумму выплаченных пособий, а только на ту ее часть, которую выдает из своих средств работодатель. Фактически это основная часть выплачиваемого пособия.

Кроме того, единый налог можно уменьшить на сумму взносов на обязательное пенсионное страхование.

Таким образом, сумма ЕНВД, которую налогоплательщик должен перечислить в бюджет, равна:

ЕНВД = ЕНВДбаз - ВПФР - ПВН, где

ЕНВД - единый налог на вмененный доход, подлежащий уплате;

ЕНВДбаз - единый налог на вмененный доход, исчисленный с налоговой базы;

ВПФР - взносы на обязательное пенсионное страхование, уплаченные за тот же налоговый период;

ПВН - пособия по временной нетрудоспособности, выплаченные за счет средств работодателя в том же налоговом периоде.

Внимание: единый налог можно уменьшить на сумму пенсионных взносов не более чем наполовину.

Пример 2

Воспользуемся данными примера 6.

В IV квартале 2005 г. ООО "Урал" перечислило взносы на обязательное пенсионное страхование в сумме 12 000 рублей.

Исчисленная сумма ЕНВД равна 21 000 рублей

50 процентов от суммы налога составляет 10 500 руб. (21 000 руб. x 50%). Это меньше, чем перечисленные пенсионные взносы. Поэтому уменьшить единый налог можно не на всю сумму взносов, а лишь на 50 процентов от нее.

Кроме того, единый налог уменьшается на сумму выплаченных в IV квартале 2005 г. за счет фирмы пособий по временной нетрудоспособности (Иванову И.И.) в размере 2780,97 рублей.

Таким образом, ООО "Урал" за IV квартал 2005 г. перечислит:

единый налог на вмененный доход – 7 719,03 руб. (21 000 - 10500 - 2 780,97 );

взносы на обязательное пенсионное страхование - 12 000 руб.

Учитель информатики в моем представлении

Учитель информатики в моем представлении Топливный элемент: проблемы и перспективы

Топливный элемент: проблемы и перспективы Овощи. Приготовление блюд из овощей

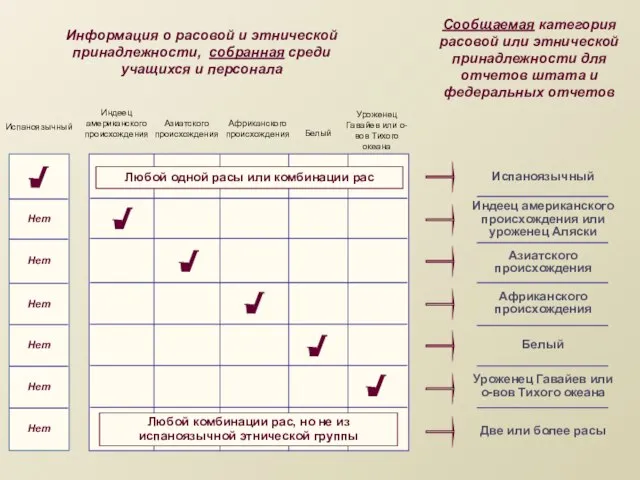

Овощи. Приготовление блюд из овощей Информация о расовой и этнической принадлежности, собранная среди учащихся и персонала

Информация о расовой и этнической принадлежности, собранная среди учащихся и персонала Возможности интернета в развитии интеллектуального потенциала старшеклассников

Возможности интернета в развитии интеллектуального потенциала старшеклассников Тоталитарное государство

Тоталитарное государство Морской лев

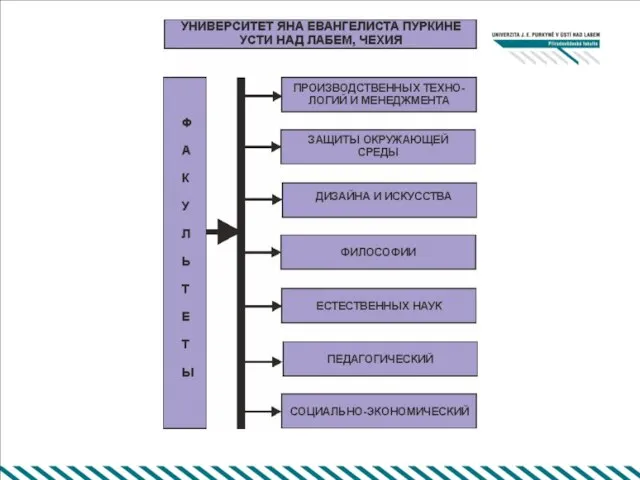

Морской лев Университет Я. Э. Пуркине Факультет естественных наук Основан 4 ноября 2005 года. Цель факультета - подготовка бакалавров, магистров и

Университет Я. Э. Пуркине Факультет естественных наук Основан 4 ноября 2005 года. Цель факультета - подготовка бакалавров, магистров и Принципы и функции налогообложения

Принципы и функции налогообложения Технологическая карта

Технологическая карта Пульт горочный ПГУ-65

Пульт горочный ПГУ-65 ОАО «Российский банк развития»

ОАО «Российский банк развития» Сравнение скриптов TEMS

Сравнение скриптов TEMS Энергетика: вчера, сегодня, завтра

Энергетика: вчера, сегодня, завтра Житие Бориса и Глеба

Житие Бориса и Глеба Техника классического лыжного хода

Техника классического лыжного хода Салават Юлаев - национальный герой башкирского народа

Салават Юлаев - национальный герой башкирского народа ГРЕЙДИНГ

ГРЕЙДИНГ Основы православной культуры

Основы православной культуры Моя семья. Фотоальбом Артёма Тарасевича

Моя семья. Фотоальбом Артёма Тарасевича Методика Построение заборчика. Диагностика наглядно-действенного мышления у дошкольников

Методика Построение заборчика. Диагностика наглядно-действенного мышления у дошкольников Химические средства гигиены и косметики

Химические средства гигиены и косметики Колоноскопия и ирригоскопия. Виртуальная колоноскопия

Колоноскопия и ирригоскопия. Виртуальная колоноскопия Как пройти путь от создания идеи до действующего стартапа

Как пройти путь от создания идеи до действующего стартапа Презентація проекту“Порівняльний аналіз подій, що відбулися 150 років тому:1) 19 лютого(3 березня) 1861 р. цар Олександр ІІ видав маніф

Презентація проекту“Порівняльний аналіз подій, що відбулися 150 років тому:1) 19 лютого(3 березня) 1861 р. цар Олександр ІІ видав маніф Пантелеймон Куліш

Пантелеймон Куліш МЕЖДУНАРОДНЫЙ НАЛОГОВЫЙ КОНГРЕСС Заемное финансирование – практические аспекты Контролируемая задолженность: понятие и сложн

МЕЖДУНАРОДНЫЙ НАЛОГОВЫЙ КОНГРЕСС Заемное финансирование – практические аспекты Контролируемая задолженность: понятие и сложн Планирование и управление временем

Планирование и управление временем