Содержание

- 2. План Глобальные финансы до кризиса и после кризиса: Новые финансовые инструменты Межстрановые капитальные потоки Потери банковских

- 3. Глобальный финансовый сектор до и после кризиса

- 4. ДОКРИЗИСНЫЕ ТЕНДЕНЦИИ: Развитые страны новые инструменты развитие рынка деривативов

- 5. ДОКРИЗИСНЫЕ ТЕНДЕНЦИИ: Трансграничные потоки капитала

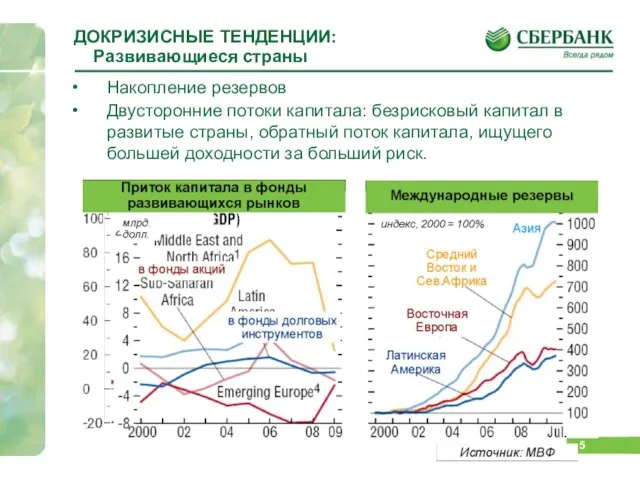

- 6. ДОКРИЗИСНЫЕ ТЕНДЕНЦИИ: Развивающиеся страны Накопление резервов Двусторонние потоки капитала: безрисковый капитал в развитые страны, обратный поток

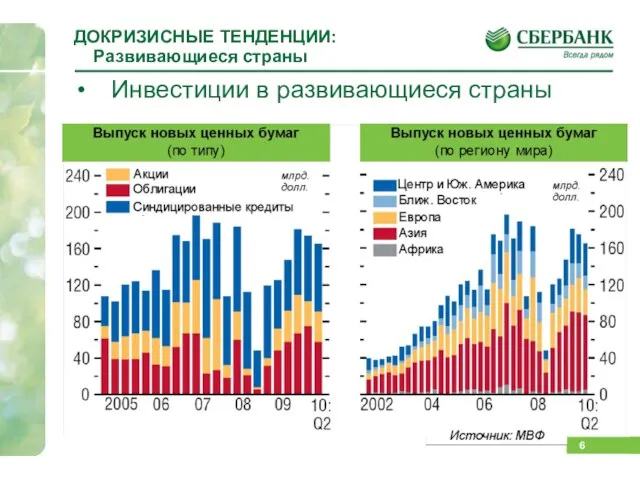

- 7. ДОКРИЗИСНЫЕ ТЕНДЕНЦИИ: Развивающиеся страны Инвестиции в развивающиеся страны

- 8. ПОСЛЕДСТВИЯ КРИЗИСА: Развитые страны Кризис на рынках новых финансовых инструментов, повлекший за собой проблемы в банках

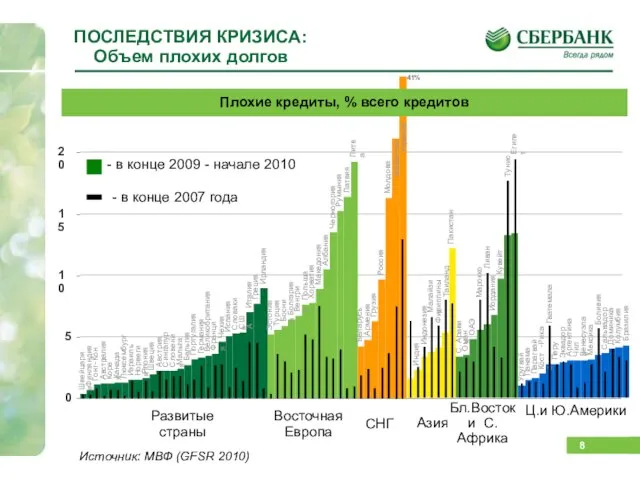

- 9. ПОСЛЕДСТВИЯ КРИЗИСА: Объем плохих долгов Швейцария Финляндия Гонг - Конг Австралия Корея Канада Люксембург Израиль Норвегия

- 10. ПОСЛЕДСТВИЯ КРИЗИСА: Тренды кредитования в развитых странах

- 11. ПОСЛЕДСТВИЯ КРИЗИСА Тренды кредитования в развивающихся странах

- 12. ПОСЛЕДСТВИЯ КРИЗИСА: Развивающиеся и переходные страны Страны, выучившие уроки прошлых кризисов (Азия и Латинская Америка), не

- 13. Долгосрочные тренды в послекризисном мире Рост доли развивающихся стран Снижение аппетита к риску в развитых странах

- 14. ГЛОБАЛЬНЫЕ ФИНАНСОВЫЕ РЕФОРМЫ Б20: основные направления изменения глобального финансового регулирования Ужесточение стандартов достаточности капитала и ликвидности

- 15. ГЛОБАЛЬНЫЕ ФИНАНСОВЫЕ РЕФОРМЫ Базель 3 Повышение требований по акционерному капиталу 4,5% обязательно + 2,5% буфер, при

- 16. НАЦИОНАЛЬНЫЕ ФИНАНСОВЫЕ РЕФОРМЫ США Расширение полномочий регуляторов по надзору и банкротству Введение органа по надзору за

- 17. ОППОЗИЦИЯ РЕФОРМАМ СО СТОРОНЫ БАНКОВСКОГО СЕКТОРА Слишком жесткие нормы, могут повредить восстановлению экономики в ближайшее время.

- 18. Валютные войны

- 19. Дисбалансы в глобальной экономике: Четыре дисбаланса в глобальной экономике структурные дисбалансы в торговле (большие дефициты и

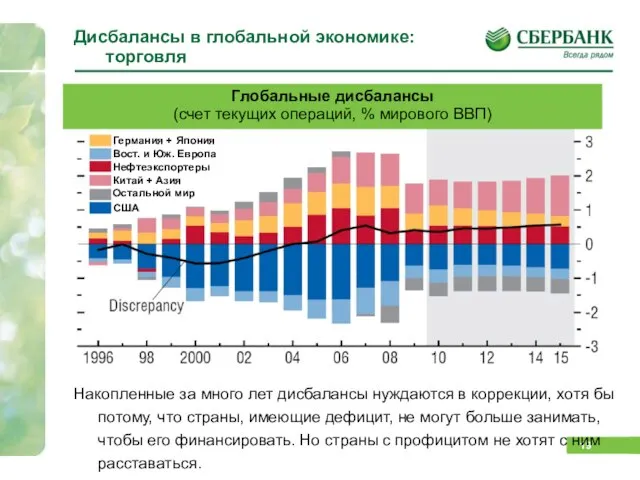

- 20. Дисбалансы в глобальной экономике: торговля Накопленные за много лет дисбалансы нуждаются в коррекции, хотя бы потому,

- 21. Дисбалансы в глобальной экономике: темпы роста и инфляция Развивающиеся страны возвращаются к высоким темпам роста Развитые

- 22. Дисбалансы в глобальной экономике: долговая нагрузка и сбережения Значительный делевериджинг ожидается: в США и Великобритании население,

- 23. Следствия: валютные войны и высокая волатильность на рынках Япония, провела валютные интервенции с целью предотвращения укрепления

- 24. Подобное случается не в первый раз Похожие эпизоды: 1930-е годы, 1970-е годы - роль Китая играла

- 25. Чего боится Китай: соглашение «Плаза» В 1980-ых годах США переживали рецессию, к середине 1980-ых дефицит счета

- 26. Ситуация в России: внешний сектор Счет текущих операций Приток капитала Сальдо баланса текущих операций приблизилось к

- 27. Сценарии развития (в отсутствии чрезмерного роста цен на нефть свыше) 2 сценария развития: Новая Россия в

- 28. Финансовая система России

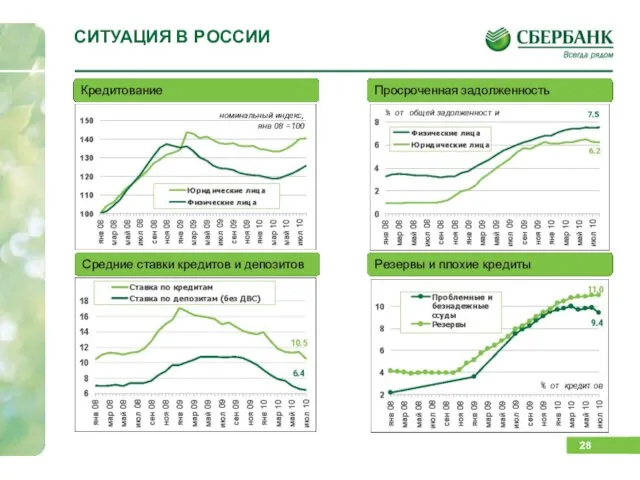

- 29. СИТУАЦИЯ В РОССИИ

- 30. СИТУАЦИЯ В РОССИИ Отношение кредитов к депозитам Внешний долг банк. сектора Чистая процентная маржа Доля первых

- 31. Кризис и антикризисная политика в банковском секторе России Осень 2008 – весна 2009: пожар залит нестандартными

- 32. РЕФОРМА РЕГУЛИРОВАНИЯ И СТРУКТУРНЫЕ ИЗМЕНЕНИЯ В РОССИИ Пока очень мало что делается в плане извлечения уроков

- 34. Скачать презентацию

Всё о профессии ХИРУРГА

Всё о профессии ХИРУРГА Стабилизационный фонд РФ

Стабилизационный фонд РФ Русская трапеза

Русская трапеза Star Hour

Star Hour Бизнес-план антикафе Час за минуту

Бизнес-план антикафе Час за минуту Разработка алгоритмов

Разработка алгоритмов  Урок истории в 5 классе по теме: «Поход Александра Македонского на восток»

Урок истории в 5 классе по теме: «Поход Александра Македонского на восток» Жанры изобразительного искусства

Жанры изобразительного искусства Подготовка к ЕГЭ (задание В7).» Презентация по математике для урока по теме: «Нахождение значения выражения

Подготовка к ЕГЭ (задание В7).» Презентация по математике для урока по теме: «Нахождение значения выражения Терморегуляторы. Комплект для управления снеготаянием

Терморегуляторы. Комплект для управления снеготаянием Федеральная миграционнная служба

Федеральная миграционнная служба Цветковые растения

Цветковые растения  Технология формирования диагностических навыков у обучающихся

Технология формирования диагностических навыков у обучающихся ОСЕВАЯ И ЦЕНТРАЛЬНАЯ Симметрии

ОСЕВАЯ И ЦЕНТРАЛЬНАЯ Симметрии Подведение итогов

Подведение итогов Золотые правила питания

Золотые правила питания Нижний Новгород 15 февраля 2012 г.

Нижний Новгород 15 февраля 2012 г. Лист — боковой орган побега

Лист — боковой орган побега Слагаемые успеха

Слагаемые успеха Поделки из вторсырья

Поделки из вторсырья Исследование демографической ситуации села Бала Верхоянского района Республики Саха (Якутия) по половозрастному составу

Исследование демографической ситуации села Бала Верхоянского района Республики Саха (Якутия) по половозрастному составу У истоков русской журналистики и журналистского образования в Санкт-Петербургском государственном университете

У истоков русской журналистики и журналистского образования в Санкт-Петербургском государственном университете Литературный турнир по произведениям русских писателей 20 века

Литературный турнир по произведениям русских писателей 20 века ПРЕЗЕНТАЦИЯ на QS-форуме КООМЕТ СИСТЕМЫ МЕНЕДЖМЕНТА КАЧЕСТВА ВНИИФТРИ

ПРЕЗЕНТАЦИЯ на QS-форуме КООМЕТ СИСТЕМЫ МЕНЕДЖМЕНТА КАЧЕСТВА ВНИИФТРИ Кадровый состав. В школе работает 24 педагога До 5 летОт 5 до10летОт10-15летБолее15лет 40119 Имеют категории высшуюпервуювторуюНе имеют ка

Кадровый состав. В школе работает 24 педагога До 5 летОт 5 до10летОт10-15летБолее15лет 40119 Имеют категории высшуюпервуювторуюНе имеют ка Путешествие на поезде «Здоровье» - презентация для начальной школы

Путешествие на поезде «Здоровье» - презентация для начальной школы Презентация на тему Хлеб - драгоценность

Презентация на тему Хлеб - драгоценность Особенности скелета человека связанные с прямохождением и трудовой деятельностью

Особенности скелета человека связанные с прямохождением и трудовой деятельностью