Содержание

- 2. Имущественное страхование это Под имущественным страхованием в ст. 929 ГК РФ подразумевается процесс составления и исполнения

- 3. Принципы имущественного страхования • наличие страхового интереса, то есть юридически обоснованной финансовой заинтересованности страхователя в том,

- 4. Имущественное страхование Цель имущественного страхования – возмещение ущерба. Принцип возмещения ущерба состоит в том, что страхователь

- 5. Собственное участие страхователя Договоры имущественного страхования и страхования ответственности часто предусматривают собственное участие страхователя в покрытии

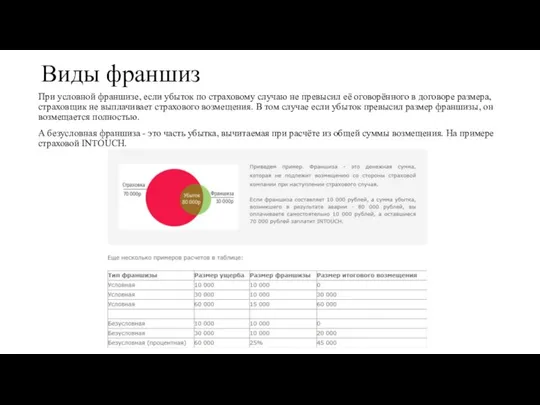

- 6. Виды франшиз При условной франшизе, если убыток по страховому случаю не превысил её оговорённого в договоре

- 7. Способы возмещения ущерба Существуют следующие способы возмещения ущерба: денежное, ремонт и восстановление, замена. Для получения страхового

- 8. Виды имущественного страхования. Страхование от огня Страхование от огня (огневое страхование) наиболее распространено в имущественном страховании.

- 9. Страхование от огня Если договором страхования не предусмотрено иное, то не возмещаются убытки, возникшие прямо или

- 10. Страхование от огня Для имущества различают такие основные виды стоимости, как 1) восстановительная стоимость; 2) действительная

- 11. Виды страхования. Страхование от кражи При страховании от кражи объектом страхования, как и при страховании от

- 12. Страхование от кражи Страховщик, опасаясь быть обманутым, распространяет страховое покрытие только на те случаи, где есть

- 13. Виды страхования. Страхование убытков от перерывов в производстве Для компенсации убытков, связанных с остановкой или перерывом

- 14. Виды страхования. Страхование грузов Страхование грузов. Повреждение и гибель, кража и недоставка - это риски, сопровождающие

- 15. Страхование грузов Исходя из способа транспортировки, выделяют: • наземное страхование грузов (перевозка железнодорожным и автомобильным транспортом);

- 16. Страхование грузов С точки зрения народнохозяйственных интересов страхование грузов классифицируют на: • страхование экспортных грузов; •

- 17. Виды страхования. Страхование автотранспорта Страхование автотранспорта так же, как и любых других транспортных средств, в России

- 18. Страхование автотранспорта Страхование средств транспорта производится на случай наступления следующих неблагоприятных событий: повреждение или уничтожение объекта

- 19. Страхование автотранспорта Договор, по которому уже выплачивалось страховое возмещение, но не в полном объеме, сохраняет действие

- 21. Скачать презентацию

Особенности темперамента как предикторы успешности выполнения задачи на внимание

Особенности темперамента как предикторы успешности выполнения задачи на внимание Презентация на тему С Новым годом

Презентация на тему С Новым годом Права и свободы человека и гражданина

Права и свободы человека и гражданина Опыт реализации развивающей программы «Психологические аспекты межличностных отношений с противоположным полом в подростковом

Опыт реализации развивающей программы «Психологические аспекты межличностных отношений с противоположным полом в подростковом  ИЗОТОПЫ ХИМИЧЕСКИЕ ЭЛЕМЕНТЫ ИЗОТОПЫ Изотопы – это разновидности атомов одного химического элемента, которые отличаются числом н

ИЗОТОПЫ ХИМИЧЕСКИЕ ЭЛЕМЕНТЫ ИЗОТОПЫ Изотопы – это разновидности атомов одного химического элемента, которые отличаются числом н И это всё о нас

И это всё о нас А. Г. Эйфель. Эйфелева Башня

А. Г. Эйфель. Эйфелева Башня Отчет Богу

Отчет Богу Регулирование инвестиционной активности в сфере энергосбережения

Регулирование инвестиционной активности в сфере энергосбережения Типы антенн

Типы антенн 18 ноября – Всемирный день памяти жертв ДТП

18 ноября – Всемирный день памяти жертв ДТП Презентация на тему Правила первоклассников

Презентация на тему Правила первоклассников  Страна дорожных знаков.

Страна дорожных знаков. Породы домашних животных

Породы домашних животных Информационные технологии в деятельности психолога. Преподавательская деятельность

Информационные технологии в деятельности психолога. Преподавательская деятельность Анализ работы ШМО учителей начальных классов

Анализ работы ШМО учителей начальных классов Нормы современного русского литературного языка. (урок – повторение в 11классе)

Нормы современного русского литературного языка. (урок – повторение в 11классе) От Автора

От Автора Великая Отечественная война в Заполярье

Великая Отечественная война в Заполярье Понятие о психических состояниях: фрустрация, депривация, агрессия и стресс

Понятие о психических состояниях: фрустрация, депривация, агрессия и стресс Тестирование знаний об имени числительном

Тестирование знаний об имени числительном Современные финансовые технологии

Современные финансовые технологии Бензол

Бензол genon.ru —

genon.ru — Реформирование системы управления охраной труда в Российской Федерации Жарова Наталия Викторовна

Реформирование системы управления охраной труда в Российской Федерации Жарова Наталия Викторовна Ацтекі мистецтво

Ацтекі мистецтво Право, его роль в жизни общества и государства

Право, его роль в жизни общества и государства Theoretical grammar of the english language

Theoretical grammar of the english language