Слайд 2Литература

Косов М.Е., Бондаренко Н.О. Теории пропорционального и прогрессивного налогообложения: практика применения //

Международный бухгалтерский учет. 2018. №11 (449). URL: https://cyberleninka.ru/article/n/teorii-proportsionalnogo-i-progressivnogo-nalogooblozheniya-praktika-primeneniya (дата обращения: 10.02.2021).

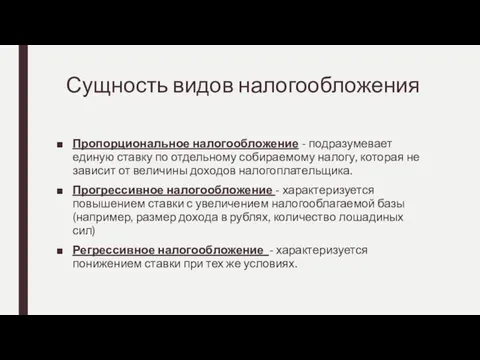

Слайд 4Сущность видов налогообложения

Пропорциональное налогообложение - подразумевает единую ставку по отдельному собираемому налогу,

которая не зависит от величины доходов налогоплательщика.

Прогрессивное налогообложение - характеризуется повышением ставки с увеличением налогооблагаемой базы (например, размер дохода в рублях, количество лошадиных сил)

Регрессивное налогообложение - характеризуется понижением ставки при тех же условиях.

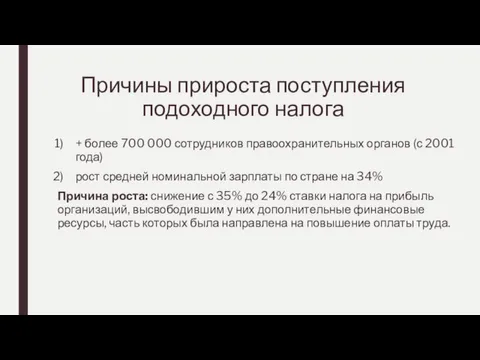

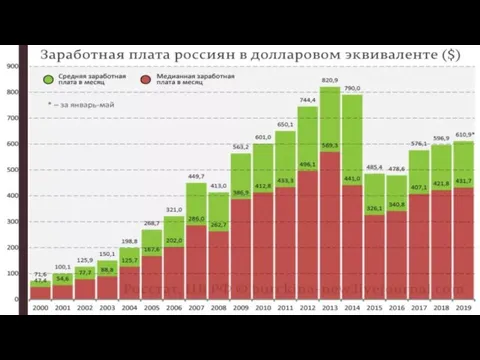

Слайд 8Причины прироста поступления подоходного налога

+ более 700 000 сотрудников правоохранительных органов (с

2001 года)

рост средней номинальной зарплаты по стране на 34%

Причина роста: снижение с 35% до 24% ставки налога на прибыль организаций, высвободившим у них дополнительные финансовые ресурсы, часть которых была направлена на повышение оплаты труда.

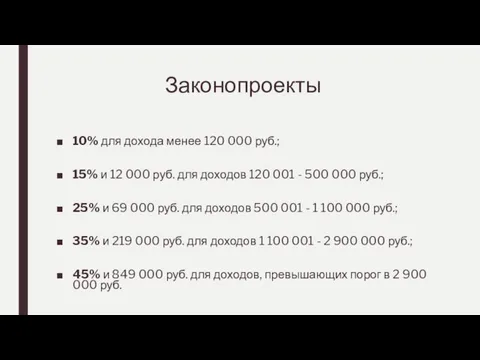

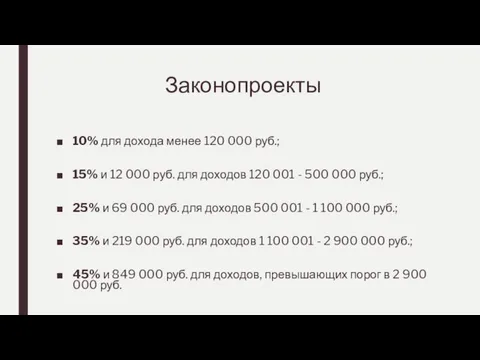

Слайд 11Законопроекты

10% для дохода менее 120 000 руб.;

15% и 12 000 руб. для

доходов 120 001 - 500 000 руб.;

25% и 69 000 руб. для доходов 500 001 - 1 100 000 руб.;

35% и 219 000 руб. для доходов 1 100 001 - 2 900 000 руб.;

45% и 849 000 руб. для доходов, превышающих порог в 2 900 000 руб.

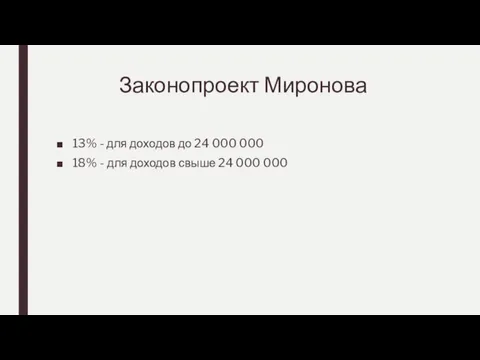

Слайд 12Законопроект Миронова

13% - для доходов до 24 000 000

18% - для доходов

свыше 24 000 000

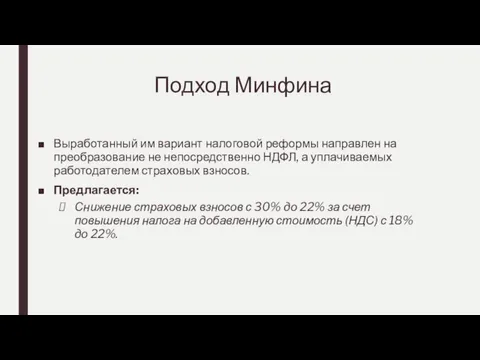

Слайд 13Подход Минфина

Выработанный им вариант налоговой реформы направлен на преобразование не непосредственно НДФЛ,

а уплачиваемых работодателем страховых взносов.

Предлагается:

Снижение страховых взносов с 30% до 22% за счет повышения налога на добавленную стоимость (НДС) с 18% до 22%.

Слайд 14Существенный недостаток законопроектов

Так или иначе, рассмотренные варианты преобразования налоговой системы не предусматривают

решения одной из существующих проблем - отсутствия необлагаемого минимума.

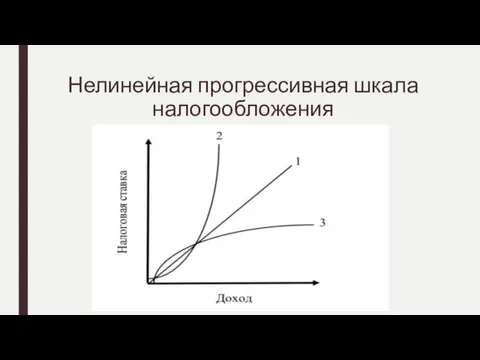

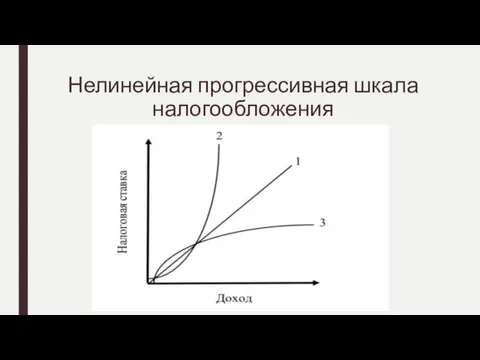

Слайд 17Нелинейная прогрессивная шкала налогообложения

Слайд 18Тенденция внедрения рассматриваемой системы налогообложения

1 этап

2 этап

2 этап

Слайд 191 этап

На первом этапе необходимо произвести переход к использованию налоговых ставок, без

учета необлагаемого минимума, но с введением максимальной ставки в 22% и минимальной 10% (по аналогии с первым законопроектом).

Этот этап приведет к значительному повышению поступлений по НДФЛ вместе со снижением ставок на доходы менее обеспеченных категорий населения.

Продолжительность этого этапа должна составлять 1-2 года, обеспечив дополнительные доходы для дальнейших преобразований.

Слайд 202 этап

На втором этапе реформы предполагается введение необлагаемого минимума (до уровня МРОТА)

Следует

сохранить существующие стандартные вычеты на детей, дополнив их вычетами на инвалидов, пенсионеров, медицинское страхование и др.

Слайд 213 этап

На третьем, заключительном этапе реформы необходимо расширить расходы государства на социальную

сферу.

Эта мера является необходимой, так как только в этом случае будет оправдано введение прогрессивной шкалы обложения по НДФЛ.

Также, начиная с этого момента, необходимо ввести в практику осуществление индексации установленного необлагаемого минимума и налоговых вычетов в соответствии с темпами инфляции.

ПЕДАГОГИКА ПОДДЕРЖКИ РЕБЕНКА И ПРОЦЕСС ЕГО РАЗВИТИЯ В СИСТЕМЕ ЛИЧНОСТНО-ОРИЕНТИРОВАННОГО ВОСПИТАНИЯ

ПЕДАГОГИКА ПОДДЕРЖКИ РЕБЕНКА И ПРОЦЕСС ЕГО РАЗВИТИЯ В СИСТЕМЕ ЛИЧНОСТНО-ОРИЕНТИРОВАННОГО ВОСПИТАНИЯ Лас су желісі. Канализация құбырлары мен коллекторларының кесінді қималары

Лас су желісі. Канализация құбырлары мен коллекторларының кесінді қималары Career in law abroad

Career in law abroad  ТЕМА : ГЛАГОЛ

ТЕМА : ГЛАГОЛ Технология обработки сырья и приготовления блюд

Технология обработки сырья и приготовления блюд Prezentare (2)

Prezentare (2) Смертная карта

Смертная карта  Центр независимых судебных экспертиз ТЕХЭКО

Центр независимых судебных экспертиз ТЕХЭКО Изложение Птицы говорят спасибо

Изложение Птицы говорят спасибо Классификация стиральных порошков

Классификация стиральных порошков Утомление при физической и умственной работе восстановление

Утомление при физической и умственной работе восстановление Презентация на тему МАТЕМАТИКА 1 КЛАСС

Презентация на тему МАТЕМАТИКА 1 КЛАСС  Презентация на тему Загадочная Намибия Племя Химба

Презентация на тему Загадочная Намибия Племя Химба  Слайд 1

Слайд 1 Правила делового этикета: как не ударить в грязь лицом

Правила делового этикета: как не ударить в грязь лицом Проект воздухоразделительной установки №7 в условиях АО Уральская Сталь

Проект воздухоразделительной установки №7 в условиях АО Уральская Сталь «Рио+20», устойчивое развитие и торговля

«Рио+20», устойчивое развитие и торговля Поэтам и писателям. Нургисаева Айжана

Поэтам и писателям. Нургисаева Айжана Проверка парных согласных и безударных гласных в корне слова

Проверка парных согласных и безударных гласных в корне слова Картины художников-передвижников

Картины художников-передвижников Информационные системы

Информационные системы Проведение сертификационных испытаний на отсутствие НДВ. Можно ли найти НДВ?

Проведение сертификационных испытаний на отсутствие НДВ. Можно ли найти НДВ? Инфекция мочевыводящих путей у беременных

Инфекция мочевыводящих путей у беременных Политический режим

Политический режим Московский Городской Педагогический УниверситетФакультет специальной педагогики

Московский Городской Педагогический УниверситетФакультет специальной педагогики Базиликовый соус Суго

Базиликовый соус Суго Семинар заместителей директоров по учебно-воспитательной работе:

Семинар заместителей директоров по учебно-воспитательной работе: История школьного портфеля

История школьного портфеля