Содержание

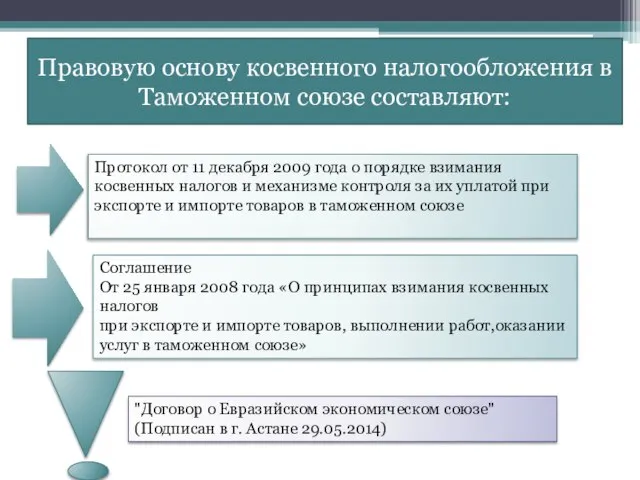

- 2. Правовую основу косвенного налогообложения в Таможенном союзе составляют: Протокол от 11 декабря 2009 года о порядке

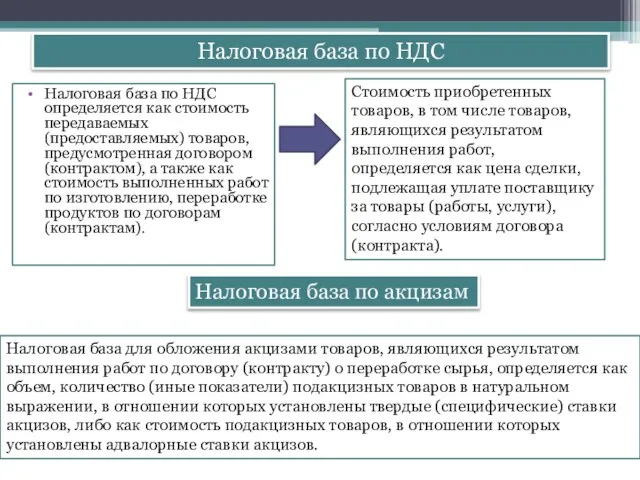

- 3. Налоговая база по НДС Налоговая база по НДС определяется как стоимость передаваемых (предоставляемых) товаров, предусмотренная договором

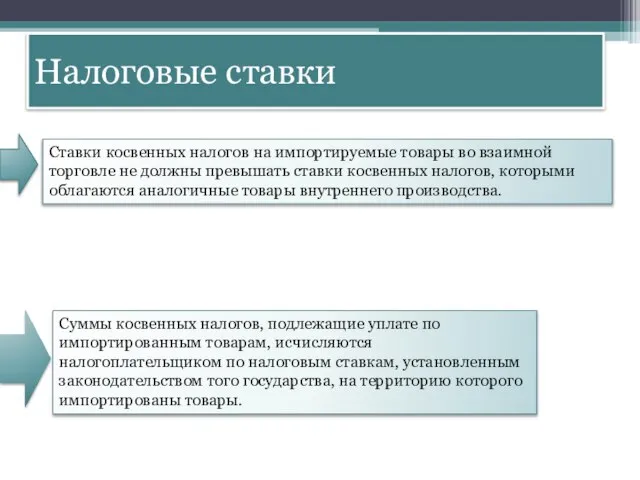

- 4. Налоговые ставки Ставки косвенных налогов на импортируемые товары во взаимной торговле не должны превышать ставки косвенных

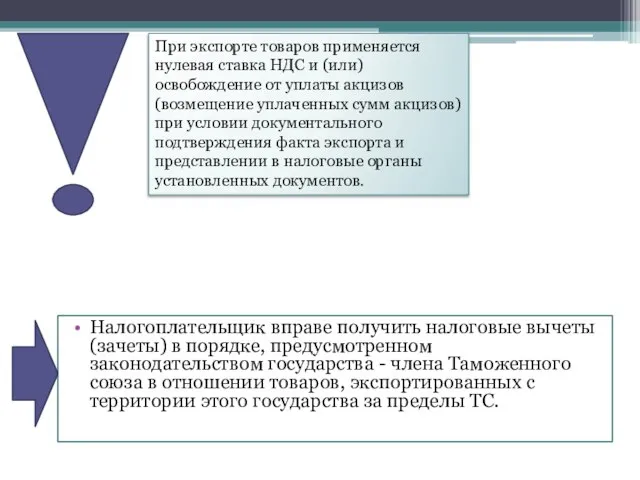

- 5. Налогоплательщик вправе получить налоговые вычеты (зачеты) в порядке, предусмотренном законодательством государства - члена Таможенного союза в

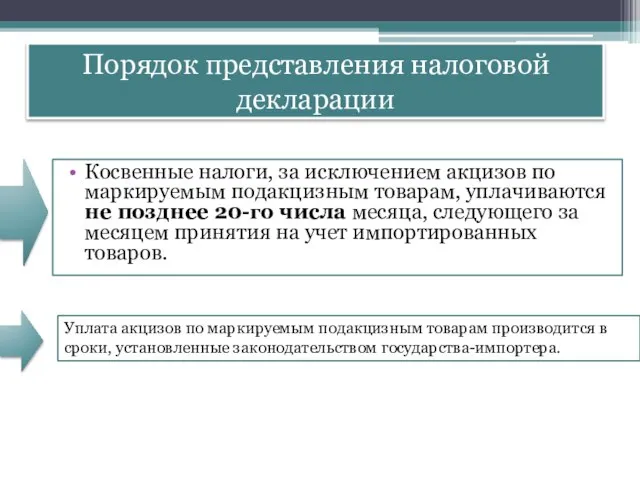

- 6. Порядок представления налоговой декларации Косвенные налоги, за исключением акцизов по маркируемым подакцизным товарам, уплачиваются не позднее

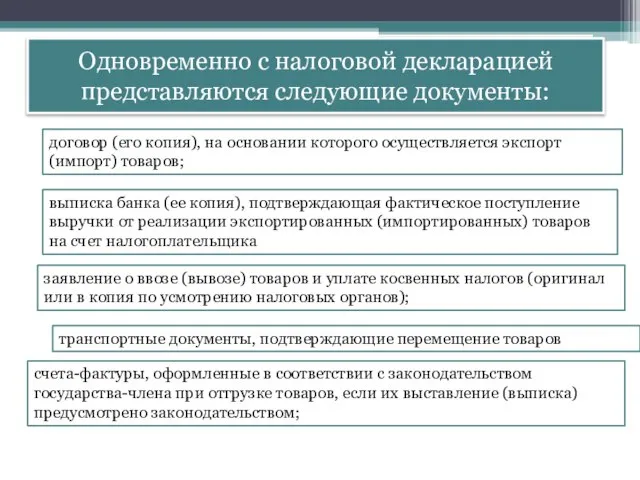

- 7. Одновременно с налоговой декларацией представляются следующие документы: договор (его копия), на основании которого осуществляется экспорт (импорт)

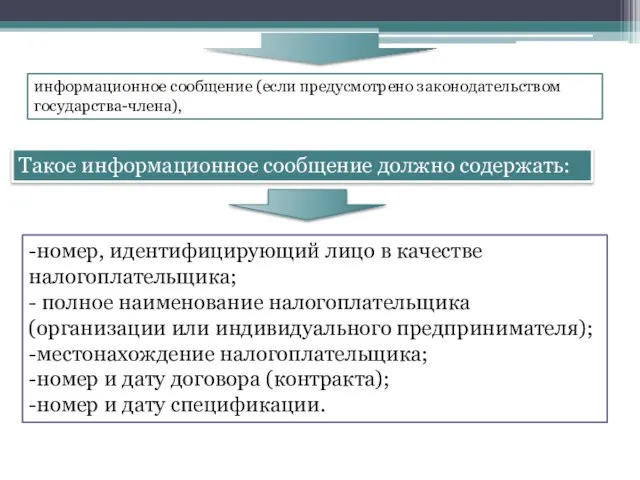

- 8. информационное сообщение (если предусмотрено законодательством государства-члена), Такое информационное сообщение должно содержать: -номер, идентифицирующий лицо в качестве

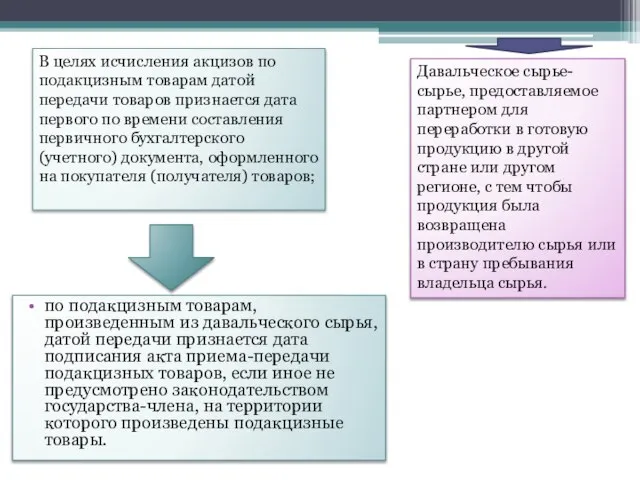

- 9. по подакцизным товарам, произведенным из давальческого сырья, датой передачи признается дата подписания акта приема-передачи подакцизных товаров,

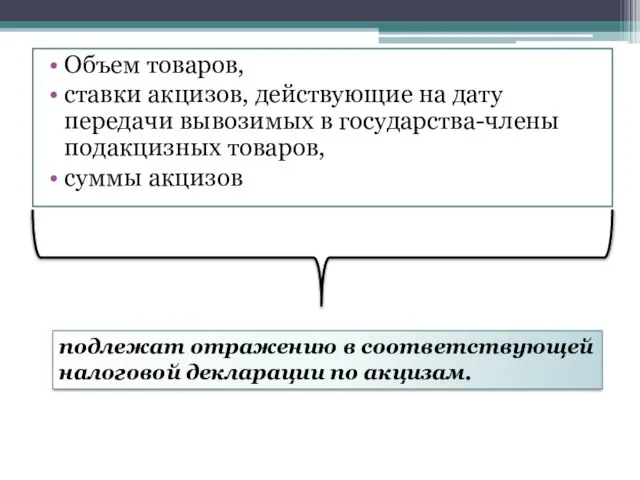

- 10. Объем товаров, ставки акцизов, действующие на дату передачи вывозимых в государства-члены подакцизных товаров, суммы акцизов подлежат

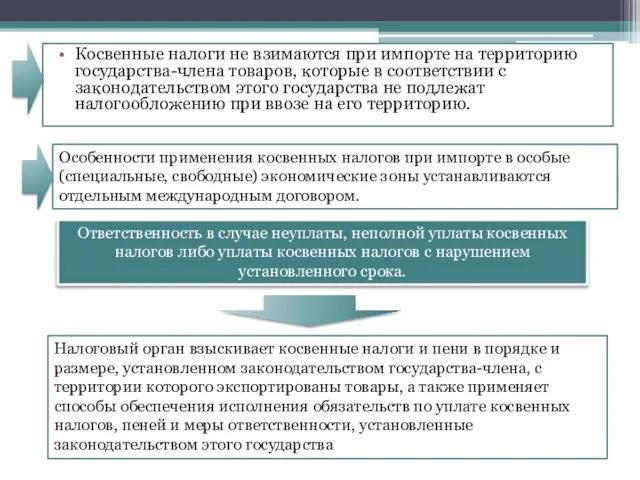

- 11. Косвенные налоги не взимаются при импорте на территорию государства-члена товаров, которые в соответствии с законодательством этого

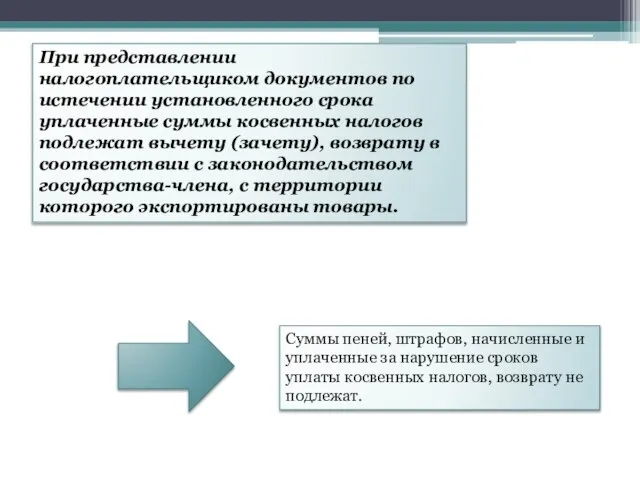

- 12. При представлении налогоплательщиком документов по истечении установленного срока уплаченные суммы косвенных налогов подлежат вычету (зачету), возврату

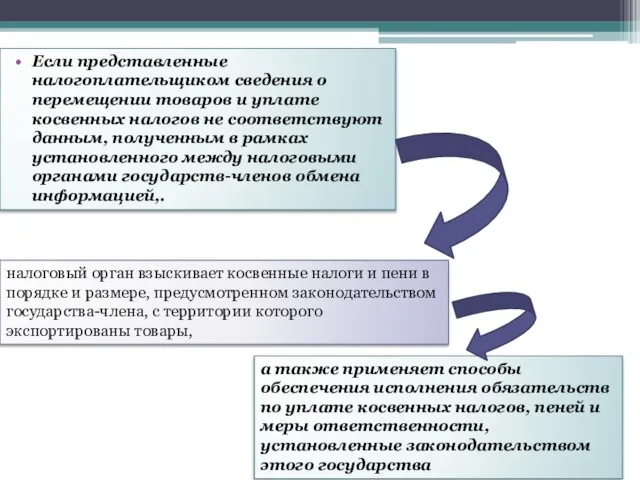

- 13. Если представленные налогоплательщиком сведения о перемещении товаров и уплате косвенных налогов не соответствуют данным, полученным в

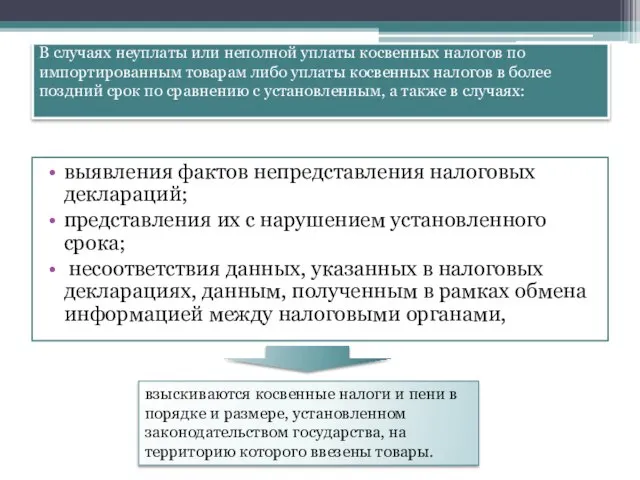

- 14. В случаях неуплаты или неполной уплаты косвенных налогов по импортированным товарам либо уплаты косвенных налогов в

- 16. Скачать презентацию

Функции. Графики функций 7 класс

Функции. Графики функций 7 класс Краснооктябрьская средняя общеобразовательная школа, Республика Марий Эл Старикова Г.А., учитель высшей категории.

Краснооктябрьская средняя общеобразовательная школа, Республика Марий Эл Старикова Г.А., учитель высшей категории.  ТЕМА УРОКА: РЕШЕНИЕ КВАДРАТНЫХ УРАВНЕНИЙ ПО ФОРМУЛЕ.

ТЕМА УРОКА: РЕШЕНИЕ КВАДРАТНЫХ УРАВНЕНИЙ ПО ФОРМУЛЕ. Что такое функция?

Что такое функция? Lineynye-uravneniya-s-odnoy-peremennoy.pptx

Lineynye-uravneniya-s-odnoy-peremennoy.pptx Презентация на тему Ответственность за несвоевременную или неправильную уплату таможенных платежей

Презентация на тему Ответственность за несвоевременную или неправильную уплату таможенных платежей Квадратичная функция (8 класс)

Квадратичная функция (8 класс) Презентация на тему Научная революция 20 века

Презентация на тему Научная революция 20 века  Презентация на тему Аварии на радиационно-опасных объектах

Презентация на тему Аварии на радиационно-опасных объектах  Франсуа Виет 1540 - 1603

Франсуа Виет 1540 - 1603 Особые приёмы решения логарифмических неравенств с переменной в основании Занятие №3

Особые приёмы решения логарифмических неравенств с переменной в основании Занятие №3 Презентация на тему Буддизм

Презентация на тему Буддизм  Законы булевой алгебры

Законы булевой алгебры Логарифмы. Логарифмическая функция 10 класс

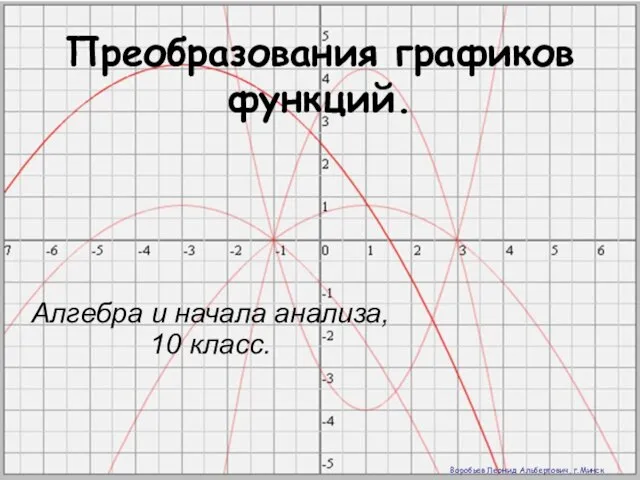

Логарифмы. Логарифмическая функция 10 класс Преобразования графиков функций 10 класс

Преобразования графиков функций 10 класс Преобразование графиков тригонометрических функций

Преобразование графиков тригонометрических функций Виды показательных уравнений

Виды показательных уравнений  Алгебра логики. Понятие высказывания

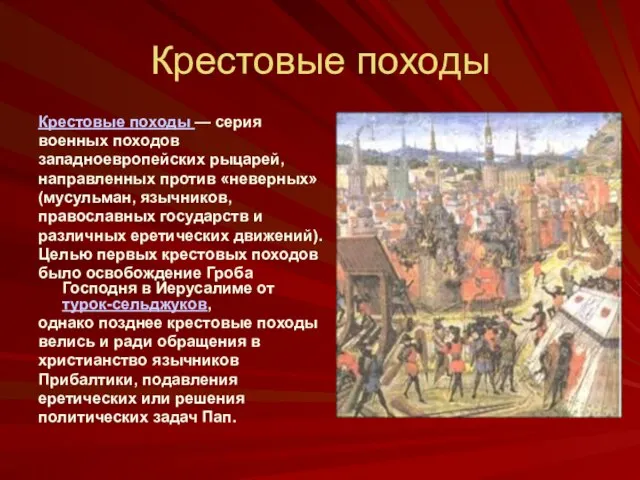

Алгебра логики. Понятие высказывания Крестовые походы

Крестовые походы Тригонометрические уравнения

Тригонометрические уравнения  Урок в 11 классе. Урок в 11 классе. Составила учитель Кировской МБОУ Ткачук Н. П.

Урок в 11 классе. Урок в 11 классе. Составила учитель Кировской МБОУ Ткачук Н. П.  ГИА 2013 Модуль «АЛГЕБРА» №2

ГИА 2013 Модуль «АЛГЕБРА» №2 Системы двух линейных уравнений с двумя переменными

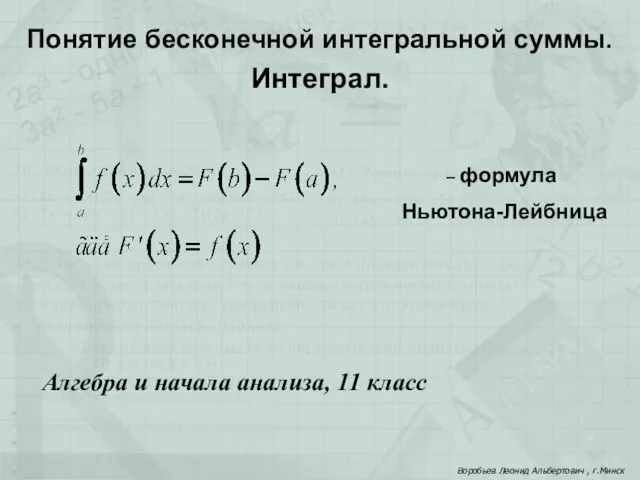

Системы двух линейных уравнений с двумя переменными Понятие бесконечной интегральной суммы. Интеграл

Понятие бесконечной интегральной суммы. Интеграл Алгебраическая дробь. Сокращение дробей

Алгебраическая дробь. Сокращение дробей Свойства функции Алгебра 9 класс

Свойства функции Алгебра 9 класс  Решение систем линейных уравнений с двумя неизвестными

Решение систем линейных уравнений с двумя неизвестными Свойства и график функции СИНУС

Свойства и график функции СИНУС